Dívida cara x dívida barata: como diminuir os juros da sua dívida

- janeiro 25, 2024

- 6 minutos de leitura

-

632 leituras

Você sabia que é possível trocar uma dívida cara por outra com juros mais baixos? Vamos contar tudo no post abaixo. Veja mais.

O número de famílias brasileiras endividadas bateu o recorde histórico no ano passado e, começou o ano de 2022 com um índice de mais de 70%, segundo a Pesquisa de Endividamento e Inadimplência do Consumidor. Nesse contexto, foi constatado que o tipo de crédito maior causador de endividamento foi o cartão de crédito (76,1%).

O cartão de crédito é uma das modalidades de crédito com maior taxa de juros, apesar de ser um tipo de crédito acessível e fácil de obter. Essa facilidade em adquirir cartão de crédito e a falta de organização financeira são fatores que tornam esse tipo de crédito um dos maiores causadores de endividamento.

A falta de atitude diante de um endividamento pode fazer com que o consumidor tenha o seu CPF incluído na lista de restrição ao crédito. A negativação dificulta futuros parcelamentos de compras, aquisição de imóvel, abertura de conta corrente, entre outras coisas.

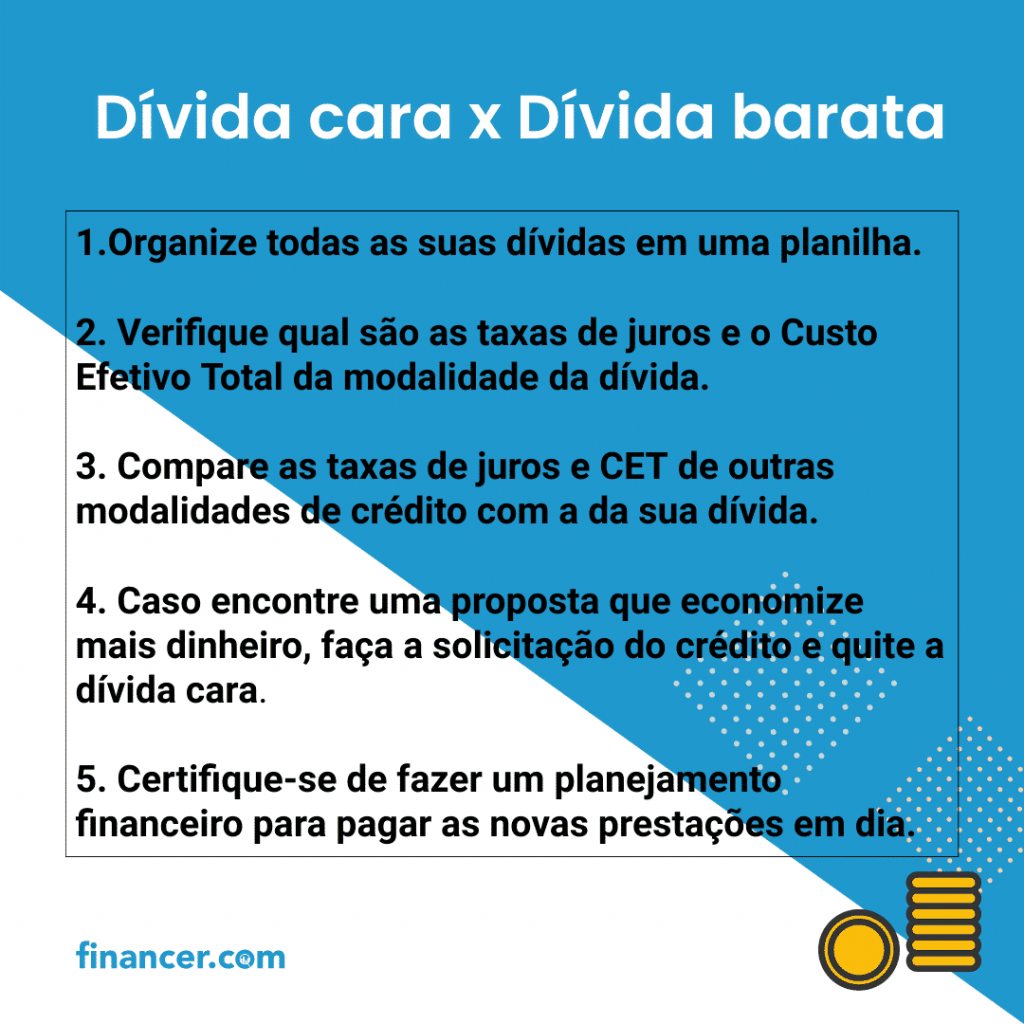

Para evitar a negativação é necessário que o consumidor tome atitudes para organizar o seu orçamento financeiro, afim de pagar as prestações de suas dívidas. Um dos métodos que pode ser utilizado é a troca da dívida cara por uma dívida com taxa de juros menores.

Trocar dívida mais cara por mais barata

Há algumas opções que devem ser consideradas quando você está endividado: a possibilidade de aumentar a renda mensal, cortes nos gastos não-essenciais, e trocar dívida mais cara por mais barata.

Nós estimulamos que em uma situação de endividamento, o consumidor pense em formas de fazer dinheiro extra. Acontece que nem sempre conseguir aumentar a renda para liquidar uma dívida é uma opção viável em um contexto de desemprego e crise econômica.

Os cortes de despesas no orçamento mensal devem ser sempre considerados pelo consumidor, ainda mesmo quando não estiver endividado. As despesas para satisfação pessoal devem ser cortadas, e as despesas essenciais devem ser diminuídas o quanto possível.

Infelizmente, nem sempre as opções citadas anteriormente são suficientes para possibilitar alguém endividado de reorganizar a sua vida financeira. Sendo assim, trocar dívida mais cara por outra barata pode ser a opção que mais vai fazer diferença para o consumidor.

Dívida cara x Dívida Barata

O método de trocar uma dívida cara por uma dívida barata não é muito utilizado pelos brasileiros, apesar da maioria das famílias brasileiras estarem endividados por conta dos juros rotativos do cartão de crédito.

Os chamados juros rotativos aparecem quando o consumidor não paga o valor total da fatura do cartão de crédito. Ou seja, qualquer pagamento que seja de no valor mínimo da fatura, terá a cobrança do juros rotativo sobre o valor não quitado.

Apesar de parecer inofensivo pagar o mínimo do cartão de crédito, muitos consumidores acabam se endividando por conta dos juros rotativos que dobram a cada prestação até o consumidor não ter mais condições de efetivamente quitar a dívida.

Uma das opções para o consumidor evitar o negativamento por dificuldade de pagamento de dívidas com juros alto como, por exemplo, o crédito rotativo, é trocar essa dívida cara por uma dívida barata.

Em prática, trocar uma dívida cara por uma barata significa comparar outras opções de crédito que possam liquidar a dívida cara, enquanto gastando menos dinheiro em uma dívida com taxa de juros menores.

Compare a taxa de juros

A maioria das famílias brasileiras se encontram endividas por um tipo de crédito que possui a maior taxa de juros do mercado. Quando o consumidor entra na taxa de juros do crédito rotativo por apenas conseguir pagar o mínimo da fatura, essa taxa de juros é maior ainda. Esse ciclo causa uma bola de neve.

Para evitar ficar negativado e reorganizar o orçamento financeiro, uma boa opção é trocar a dívida com taxa de juros altas por outra com taxa de juros mais baratas. O crédito concedido deve ser utilizado para quitar a dívida anterior, e deve ter o Custo Efetivo Total comparado ao anterior.

Custo efetivo total corresponde todas as taxas, encargos, e juros de um contrato de empréstimo. O mesmo valor de crédito podem ter Custo Efetivo Total distinto em diferentes instituições financeiras. Isso significa que você pode encontrar empréstimos dos mesmos valores, mas com um contrato sendo mais barato do que o outro.

Por isso, é importante que o consumidor verifique o Custo Efetivo Total do antes de contratar um empréstimo. Durante a troca de uma dívida cara por outra mais barata, é o Custo Efetivo Total que vai demonstrar se vale a pena ou não solicitar outro crédito para realizar uma troca.

Empréstimo pessoal e taxa Selic

A taxa Selic influencia diretamente na inflação do país, e consequentemente em nosso dia-dia. A taxa Selic baixa reflete em concessão de crédito com taxa de juros mais baixas, estimulando o consumo. Por sua vez, quando a taxa Selic está alta os preços de produtos e serviços aumentam e a taxa de juros de créditos também.

Por isso, no ano de 2023 é preciso ficar atento e tentar renegociar dividas altas, trocando por aquelas com juros menores já que a SELIC está em alta e pode influenciar na inadimplência.

Apesar do cartão de crédito, por exemplo, ainda ser um crédito com alta taxa de juros, o empréstimo pessoal ainda é uma modalidade que está com taxa de juros consideravelmente mais baixa do que o cartão de crédito, sendo uma ótima sugestão para quem quer reorganizar a vida financeira e diminuir a taxa de juros de sua dívida.

Outra opção de crédito que possui taxas de juros baixas é o empréstimo consignado. O crédito consignado é uma modalidade de empréstimo para aposentados ou pensionistas do INSS, servidores públicos, ou trabalhadores de carteira assinada. Embora seja direcionado para um grupo específico, é o empréstimo com menor taxa de juros do mercado.

Vantagens de trocar dívida cara por dívida barata

Oportunidade de reorganizar o seu orçamento financeiro para sair das dívidas

A troca da dívida pode evita a negativação do nome do consumidor

A alteração de uma dívida cara por dívida barata economiza dinheiro em seu bolso

Nem sempre é possível aumentar a renda extra, e pagar a dívida com outro empréstimo é uma opção mais acessível

Solicite Empréstimo Pessoal

| Empresa | Avaliação Geral | Vezes escolhido | |

|---|---|---|---|

Bom pra crédito | 1,137 | Ver Empresa | |

BX Blue | 275,142 | Ver Empresa | |

CrediHome é confiável? Financiamento de até 80% do imóvel | 6,487 | Ver Empresa | |

Finanzero é confiável? Conheça as opções de empréstimo | 322,784 | Ver Empresa | |

SuperSim: Vale a pena solicitar empréstimo? | 17,901 | Ver Empresa |

Gostou das nossas dicas de como trocar uma dívida alta por uma baixa e diminuir os seus gastos? Você conhecia essa oportunidade? Deixe seu comentário!