Wie viel Kredit bei welchem Einkommen?

- 2. Januar 2024

- 14 Minuten Lesezeit

-

75209 Mal gelesen

Die Bank möchte bei der Kreditvergabe immer sicherstellen, dass Sie sich als Kreditnehmer die fristgemäße Kreditrückzahlung auch leisten können.

Vor allem bei Personen, die zum ersten Mal einen Kredit aufnehmen, gibt es in der Anfangsphase viele unbeantwortete Fragen: Wie viel Kredit bekomme ich und bekomme ich überhaupt einen Kredit? Wie viel Kredit bekomme ich mit meinem Gehalt? Aufgrund welcher Kriterien kann die Bank den Kreditrahmen berechnen?

Die Höhe des Kredits hängt jedoch nicht nur von Ihrem Einkommen, sondern auch von Ihren Ausgaben, Ihrem Arbeitsverhältnis, dem Verwendungszweck, der Kreditlaufzeit, dem persönlichen SCHUFA-Score und den verfügbaren Kreditsicherheiten ab.

Das Wichtigste im Überblick

- Um festzustellen, ob Sie sich den gewünschten Kreditbetrag leisten können, sollten Sie auf mehrere Faktoren achten. Eine grundlegende Maßnahme ist die Erstellung einer Haushaltsrechnung, die Ihnen einen umfassenden Überblick über Ihre monatlichen Einnahmen und Fixkosten verschafft.

- Das eigene Einkommen gilt als zentrale Voraussetzung für die meisten Kreditgeber. Je nach Kreditart werden jedoch auch andere Kriterien berücksichtigt, darunter ein ausreichend hoher SCHUFA-Score und angemessene Kreditsicherheiten.

- In der Regel gewähren Kreditgeber Ratenkredite in Höhe des 10- bis 15-fachen Wertes des monatlichen Nettoeinkommens. Die Pfändungsfreigrenze von 1.339,99 Euro monatlich wird von den meisten Kreditgebern als Mindesteinkommensgrenze betrachtet.

Inhaltsverzeichnis

- •Kredithöhe und Einkommen: Wie viel Kredit können Sie sich leisten?

- ○Beispiel: Haushaltsrechnung von Thomas

- ○Maximaler Kreditbetrag nach Einkommen: Wie viel Kredit ist sinnvoll?

- •3 Faktoren, auf die die Bank bei der Kreditvergabe achtet

- •Kredite nach Einkommensgruppe: Mindesteinkommen und Kredithöhe

- •Fazit: Wie viel Kredit bei welchem Einkommen?

Kredithöhe und Einkommen: Wie viel Kredit können Sie sich leisten?

Falls Sie erstmal selbst berechnen möchten, wie viel Kredit Sie sich überhaupt leisten können, können Sie die folgende Formel (die sogenannte Haushaltsrechnung) als Ausgangspunkt nehmen:

Folgende Faktoren werden bei der Berechnung der Kredithöhe berücksichtigt:

- Monatliche Einnahmen: Für eine präzise Einschätzung Ihrer finanziellen Lage, notieren Sie auf Papier und mit einem Taschenrechner alle monatlichen Einnahmen. Berücksichtigen Sie dabei nicht nur Ihr Arbeitseinkommen, sondern auch etwaige Nebenbeschäftigungen, Kapitalerträge aus Dividenden (Aktien, ETF-Sparpläne usw.) sowie Mieteinnahmen. Berücksichtigen Sie, dass Arbeitslosengeld und andere Sozialleistungen in der Regel nicht als akzeptables Einkommen gelten und die Kreditvergabe bei den meisten Instituten daher eingeschränkt sein kann.

- Fixkosten und sonstige Ausgaben auf monatlicher Basis: Im Anschluss fertigen Sie eine separate Liste Ihrer Ausgaben an, die regelmäßige Zahlungen wie Miete, Lebensmittel, Fahrzeugkosten, Versicherungen, Hobbys, Mitgliedschaften, Internet- und Festnetzanbieter, Kontoführungsgebühren sowie Unterhaltszahlungen und vergleichbare Positionen umfasst.

- Puffer in Höhe von 10 %: Rechnen Sie auf den Gesamtbetrag der monatlichen Ausgaben sicherheitshalber einen Puffer in Höhe von 10 % an. Den Betrag nutzen Sie dann ausschließlich für Sonderzahlungen wie unerwartete Reparaturen oder sonstige unvorhersehbare Anschaffungen. Dieser Puffer gilt ebenfalls als eine ausgezeichnete Möglichkeit, jeden Monat einfach finanzielle Rücklagen zu bilden.

Viel wichtiger als Ihr monatliches Einkommen ist jedoch der verbleibende Betrag am Monatsende. Dieses Einkommen wird als frei verfügbares Einkommen bezeichnet.

Beispiel: Haushaltsrechnung von Thomas

Da die Einnahmen und Ausgaben bei jedem Kreditnehmerunterschiedlich sind, wird hier zum besseren Verständnis ein repräsentatives Beispiel einer Haushaltsrechnung von Thomas (28) dargestellt:

| Einnahmen | Betrag |

| Lohn / Gehalt | 1.700 EUR |

| Summe Einnahmen | 1.700 EUR |

| Ausgaben | Betrag |

| Miete für Wohnung | -600 EUR |

| Auto (Sprit, Versicherung, Steuer) | -150 EUR |

| Lebensmittel und Getränke | -400 EUR |

| Handy und Internet | – 50 EUR |

| Fitnessclub-Mitgliedschaft | – 25 EUR |

| Sportversicherung | – 25 EUR |

| Raten des Studentenkredits | – 100 EUR |

| Zwischensumme | – 1.350 EUR |

| Puffer für Sonderzahlungen | -135 EUR |

| Gesamtsumme der Ausgaben | -1.485 EUR |

| Zur Verfügung stehender Betrag | 215 EUR |

Wenn Thomas seine Einnahme und Ausgaben gegenüberstellt und den Puffer in Höhe von 10 % einberechnet, bleiben ihm am Ende des Monats 215 Euro übrig.

Diesen Betrag kann er letztendlich für die Begleichung seines zukünftigen Kredits aufwenden, ohne dabei seine Finanzen zu gefährden.

Bei jedem Kreditnehmer ist die Berechnung allerdings unterschiedlich aufgestellt: Sie erhalten hiermit allerdings eine gute Vorstellung davon, wie Sie Ihren verbleibenden Betrag berechnen können.

Maximaler Kreditbetrag nach Einkommen: Wie viel Kredit ist sinnvoll?

In der Regel muss ein potenzieller Kreditnehmer bei den meisten Kreditinstituten ein Nettoeinkommen von mindestens 1.339,99 Euro (die sogenannte Pfändungsfreigrenze) nachweisen können, um sich für eine Kreditaufnahme überhaupt zu qualifizieren.

Darüber hinaus raten die meisten Banken, dass die monatliche Kreditrate nicht mehr als 40 % des Nettoeinkommens betragen soll. Dies gilt vor allem bei mittel- und langfristigen Kreditarten wie der Bau- und Autofinanzierung.

Bei kurzfristigen Krediten wie Mini- und Kleinkrediten genügt oft ein kleinerer Teil des Nettoeinkommens, da diese Kredite kürzere Laufzeiten haben und weniger strenge Voraussetzungen für die Kreditaufnahme gelten

Das Arbeitsverhältnis spielt ebenfalls eine entscheidende Rolle bei der Kreditvergabe. Die meisten Kreditinstitute bevorzugen festangestellte Kreditnehmer.

Bei befristeten Arbeitsverhältnissen, die jedoch die geplante Kreditlaufzeit überschreiten, wird in den meisten Fällen dennoch ein Kredit gewährt.

3 Faktoren, auf die die Bank bei der Kreditvergabe achtet

Obwohl Sie selbst anhand des eigenen Einkommens und der monatlichen Fixkosten sowie sonstigen Ausgaben den Kreditrahmen berechnen können, bedeutet das nicht, dass die monatliche Kreditrate dem zur Verfügung stehenden Betrag entsprechen wird.

Bei der Kreditvergabe achtet das Kreditinstitut auf eine Reihe unterschiedlicher Faktoren, die je nach Kreditart eine genauso große oder sogar eine noch größere Rolle bei der Bestimmung der Kreditkonditionen spielen können.

Wie viel Kredit Sie letztendlich bekommen, hängt ebenfalls von folgenden Faktoren ab:

Bei der Kreditvergabe sind ebenfalls einige grundlegende Voraussetzungen zu beachten, die jeder Kreditnehmer erfüllen muss, um überhaupt einen Antrag stellen zu können. Dazu zählen Volljährigkeit, Hauptwohnsitz in Deutschland und ein Bankkonto bei einem deutschen Kreditinstitut.

1. Laufzeit und Verwendungszweck

Neben dem Einkommen und dem unbeschränkten Arbeitsverhältnis spielen sowohl der Verwendungszweck als auch die Laufzeit des gewünschten Kredits eine wichtige Rolle bei der Kreditaufnahme.

Ein grundlegendes Prinzip der Kreditaufnahme bzw. -vergabe besagt, dass der Kreditnehmer durch die genaue Bindung des Kredits an einen bestimmten Verwendungszweck in der Regel Zinsen sparen kann, da zweckgebundene Kredite niedrigere Zinssätze aufweisen.

Dies trifft besonders bei Baufinanzierungen und Autofinanzierungen zu, bei denen die erworbenen Vermögensgegenstände zusätzlich als Sicherheit dienen.

Zweckgebundene Kredite zeichnen sich häufig durch längere Laufzeiten aus, üblicherweise bis zu 30 Jahren. Die maximale Laufzeit unterliegt einer variablen Altersgrenze, die sich nach der finanziellen Situation des Kreditnehmers richtet und mit zunehmendem Alter abnimmt.

Aufgrund verschiedener Kreditarten mit unterschiedlichen Konditionen kann dies bei Erstantragstellern, insbesondere Privatpersonen, zu Verwirrung führen.

Falls Sie sich diesbezüglich detaillierter informieren möchten, können Sie dies unter folgendem Link tun.

2. SCHUFA-Score

Der sogenannte SCHUFA-Score ist bei der Kreditvergabe ebenfalls von großer Wichtigkeit, da er dem Kreditinstitut einen unmittelbaren Einblick in Ihre finanziellen Gewohnheiten verschafft.

Der SCHUFA-Score gilt somit als einer der wichtigsten Bestandteile der Bonitätsprüfung. Jede Kreditanfrage erfordert eine Überprüfung Ihrer SCHUFA-Daten durch den Kreditgeber, um sicherzustellen, dass Sie Ihren Zahlungsverpflichtungen nachkommen können.

Die SCHUFA sammelt dabei relevante Informationen zu Ihrem Zahlungsverhalten und erstellt auf Grundlage dieser Daten einen Kredit-Score. Dieser bestimmt in großem Maße, ob Sie überhaupt einen Kredit erhalten und zu welchen Konditionen.

Jeder deutsche Staatsbürger, der sich im Datenbestand der SCHUFA befindet, hat darüber hinaus das Recht, einmal jährlich die eigene SCHUFA-Auskunft kostenlos zu beantragen.

Ihren SCHUFA-Score können Sie verbessern, indem Sie unter anderem alle offenen Forderungen fristgemäß begleichen, nie mehr als 2 unterschiedliche Kreditkarten besitzen sowie alle überflüssigen Bankkonten schließen.

Unter bestimmten Umständen können Sie auch eine Löschung Ihrer negativen SCHUFA-Einträge beantragen. Grundsätzlich werden alle negativen Einträge nach 3 Jahren wieder kostenlos gelöscht.

3. Kreditsicherheiten

Für viele Kreditnehmer sind Kreditsicherheiten ein entscheidender Faktor bei der Kreditaufnahme.

Besitzen Sie Vermögenswerte wie eine Immobilie, ein Grundstück oder ein Auto, können Sie diese als Sicherheiten verwenden. Im Falle der Zahlungsunfähigkeit des Kreditnehmers erfolgt die Pfändung dieser Vermögenswerte.

Eine weitere gebräuchliche Form der Kreditsicherheit ist die Bürgschaft, bei der eine zusätzliche Person in den Kreditvertrag einbezogen wird. Diese Person haftet im Falle der Zahlungsunfähigkeit des Kreditnehmers und übernimmt die verbleibenden Schulden.

Insbesondere Studenten und Berufseinsteiger können von einer Bürgschaft durch Eltern oder vertrauenswürdige Personen profitieren, um trotz begrenzter Einnahmen einen Kredit zu erhalten.

Die Nutzung von Kreditsicherheiten bietet zahlreiche Vorteile, darunter verbesserte Kreditkonditionen wie flexiblere Rückzahlungsoptionen und niedrigere Zinsen.

Kredite nach Einkommensgruppe: Mindesteinkommen und Kredithöhe

Die Kreditkonditionen werden somit anhand unterschiedlicher Faktoren definiert, die direkt an die finanzielle Situation jedes einzelnen Kreditnehmers geknüpft ist.

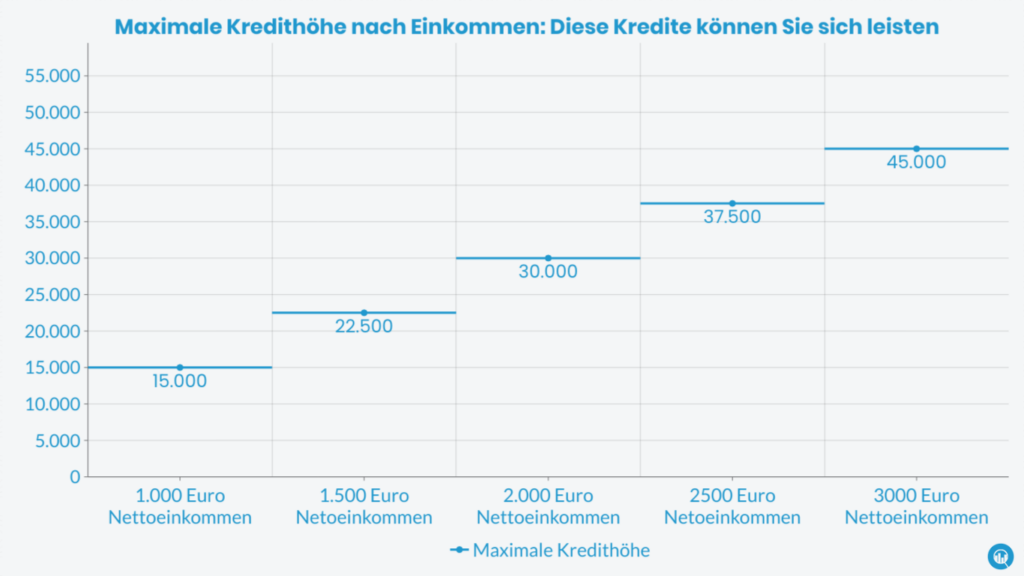

Bei der Kreditvergabe gilt bei der Mehrheit der Kreditgeber jedoch eine Regel: Falls Sie die sogenannte Pfändungsfreigrenze überschreiten und somit mehr als 1.339,99 Euro monatlich verdienen, erhalten Sie bei jedem Kreditgeber das 10- bis 15-fache Ihrer monatlichen Einnahmen als Raten- bzw. Konsumentenkredit.

Bei der Baufinanzierung werden auch höhere Kreditbeträge gewährt, wobei die zu erfüllenden Voraussetzungen in diesem Fall strenger sind.

Einkommen unter dem Pfändungsfreibetrag: Bekomme ich einen Kredit?

Wenn Sie bei einem monatlichen Nettoeinkommen von 600, 800 oder 900 Euro einen Kredit beantragen möchten, gibt es ungünstige Nachrichten: Die meisten großen Kreditinstitute setzen die Pfändungsfreigrenze als Grundlage für die Kreditvergabe.

In solchen Fällen stehen Ihnen Minikredite zur Verfügung, die jedoch auf niedrigere Kreditbeträge beschränkt sind und im Vergleich zu herkömmlichen Ratenkrediten zu weniger vorteilhaften Konditionen vergeben werden. Das erforderliche Mindesteinkommen für Minikredite liegt normalerweise zwischen 500 und 700 Euro pro Monat.

Minikredite werden online beantragt und die Auszahlung erfolgt innerhalb weniger Tage. Daher kann ein Minikredit eine geeignete Option sein, um kurzfristige finanzielle Engpässe zu überbrücken.

Wie viel Kredit bekomme ich bei 2.000 Euro Netto?

Bei einem monatlichen Nettoeinkommen von 2.000 Euro liegt der potenzielle Kreditnehmer weiterhin unter dem deutschen Durchschnitt.

Daher wird allen Kreditnehmern in dieser Einkommensgruppe empfohlen, eine detaillierte Haushaltsrechnung durchzuführen, um zu prüfen, ob sie sich eine Kreditaufnahme überhaupt leisten können.

In der Regel wird bei einem Nettoeinkommen von 2.000 Euro monatlich ein Ratenkredit in Höhe von 20.000 bis 30.000 Euro gewährt.

Wie viel Kredit bekomme ich bei 2.500 Euro Netto?

Falls Sie ein monatliches Einkommen von 2.500 Euro haben, verfügen Sie über ein durchschnittliches deutsches Nettogehalt, das Ihnen die Kreditaufnahme bei den meisten Kreditinstituten ermöglicht.

Mit einem Nettoeinkommen von 2.500 Euro können Sie im Durchschnitt mit einem Kreditbetrag zwischen 25.000 und 40.000 Euro rechnen.

In unserem Beitrag über die verschiedenen Kreditarten können Sie sich ausführlich darüber informieren, welche Kreditform für Sie geeignet ist und welche Unterlagen Sie für die Beantragung dieses Kredits benötigen.

Wie viel Kredit bekomme ich bei 3.000 Euro Netto?

Bei einem monatlichen Nettoeinkommen von 3.000 Euro verfügen Sie über ein überdurchschnittliches deutsches Nettogehalt. Mit diesem Einkommen sollten Sie bei der Aufnahme des gewünschten Kredits keine größeren Schwierigkeiten haben.

Im Bereich klassischer Ratenkredite erhalten Sie im Durchschnitt einen Kreditbetrag zwischen 30.000 und 50.000 Euro.

Bei der Baufinanzierung sind natürlich deutlich höhere Kreditbeträge möglich. Mit einem monatlichen Einkommen von 3.000 Euro können Sie bis zu 300.000 Euro als Kredit erhalten, wobei die neu erworbene Immobilie während der gesamten Laufzeit als Kreditsicherheit fungiert.

Fazit: Wie viel Kredit bei welchem Einkommen?

Wie viel Kredit können Sie sich leisten?

Bitte beachten Sie, dass die tatsächlichen finanziellen Möglichkeiten von vielen weiteren Faktoren abhängen. Diese Ergebnisse sollen ausschließlich als allgemeine Orientierung dienen.

Die Kreditvergabe unterliegt also verschiedenen Einflussfaktoren, wobei das monatliche Einkommen als entscheidende Grundlage dient.

Es ermöglicht nicht nur eine Selbstbewertung durch eine Haushaltsrechnung, in der neben den Fixkosten auch ein Pufferbetrag von 10 % für unvorhergesehene Ausgaben berücksichtigt wird, sondern wird auch von Banken als zentraler Aspekt bei der Kreditaufnahme gewertet.

Banken berücksichtigen neben dem Einkommen auch den SCHUFA-Score und die Art der Kreditsicherheiten, die je nach Kreditart unterschiedliche Gewichtung erfahren.

Generell wird die maximale Kredithöhe auf das 10- bis 15-fache des Nettoeinkommens festgelegt. Zum Beispiel können Personen mit einem durchschnittlichen Nettogehalt von 2.500 Euro monatlich mit einem Kreditbetrag zwischen 25.000 und 37.500 Euro rechnen.

Während des Kreditvergleichs ist es von entscheidender Bedeutung, die Angebote verschiedener Anbieter gründlich zu prüfen. Unser Kreditvergleich bietet detaillierte Informationen, um einen passenden Kredit zu finden.