Die besten Kreditkarten für 2024 im Vergleich

- Gebührenfrei beim Fremdwährungswechsel

- Verfügungsrahmen bis zu 10.000 EUR

- Zinslose Periode bis zu 45 Tage

- Umfangreiches Versichergspaket inklusive

- Gebührenfreier Devisenumtausch

- Kostenloses Abheben vom Geldautomaten

- Cashback bei ausgewählten Online-Shops

- Kostenloses Notfallpaket

- Besondere Prämien für Aktivnutzer (bspw. kostenloser Auslandseinsatz)

- Erstellung einer Wunsch-PIN

- Gebührenfrei innerhalb der Euro-Zone

- Exklusive Cashback-Aktionen

- Dauerhaft kostenlose Jahresgebühr

- Verfügungsrahmen bis zu 10.000 EUR

- Zinsfreiheit bis zu 7 Wochen

- Virtuelle Kreditkarte sofort einsetzbar

- Kostenloses Girokonto inklusive

- Zugriff auf die Super-Finanz-App von Revolut

- Gebührenfreier Währungsumtausch bis zu 1.000 EUR monatlich

- Cashback für In-App-Aufenthaltsbuchungen

- Einfache & übersichtliche Banking-App

- Weltweit gebührenfreie Kartennutzung

- Zinsfreie Periode bis zu 51 Tage

- Umfangreiche Reiseversicherung inklusive

- Kostenlose Zahlungen innerhalb der Eurozone

- Zahlreiche Auflademöglichkeiten

- Kartenversand binnen 24 Stunden

- Verwaltung mit einer modernen Banking-App

- 2 % Zinsen p.a. auf das Girokonto

- Bis zu 4 kostenlose EUR-Abhebungen im Monat

- Bis zu 2,5% Cashback bei jeder Kartennutzung

- 4 kostenlose Pockets (Unterkonten)

- Kostenloses Girokonto bei Aktiv-Nutzung

- Gebührenfreie Kartennutzung in der Eurozone

- Automatisierter Kontowechsel

- Geldabhebung in ausgewählten Supermärkten

- Kostenlose girocard inklusive

- Kostenloser Auslandseinsatz

- Zugriff auf die Visa Luxury Hotel Collection

- Umfangreicher Versicherungsschutz

- Kostenloses Girokonto bei aktiver Nutzung

- Bargeldservice per App bei über 12.000 Partnern

- Kostenfreier Gebrauch im Euro-Währungsgebiet

- Erstellung einer Wunsch-PIN

- Kein Auslandseinsatzentgelt

- Kostenlose Echtzeitüberweisungen

- Garantieverlängerung für ausgewählte Artikel

- Auf Wunsch kostenloser 3-Raten-Service

- 5.000 Willkommenspunkte & bis zu 2 Bonuspunkten für 1 EUR Umsatz

- Individuell angepasster Verfügungsrahmen

- Zusätzliche Leistungen für Inhaber eines DKB-Girokontos

- Exklusive Hilton Honors Reiseprämien inklusive

- Kostenloses Girokonto als Aktiv-Nutzer

- Kontowechsel in 10 Minuten mit dem digitalen Kontowechselservice

- Erstellung einer Wunsch-PIN

- Kostenlose Abhebungen an 97% aller Geldautomaten innerhalb des EWR

- Prämienmeilen für Flug- und Reisebuchungen

- Mehrfache Prämienmeilen bei ausgewählten Partnern

- 500 Prämienmeilen als Willkommensbonus

- Individuell auswählbare Zusatzpakete

- Unbegrenzter Meilenschutz

- Premium-Reiseversicherung inklusive

- 10.000 Prämienmeilen + 2 Lufthansa Business Lounge Voucher als Willkommensbonus

- 24h-Assistance-Service inklusive

- Keine Fremdwährungsgebühren

- Kostenlose Geldabhebung innerhalb der EU

- Cashback in Höhe von 0,1% des Kartenumsatzes

- Beim Flex-Konto für 6 EUR monatlich sogar ohne Schufa-Prüfung

- Gebührenfreier Auslandseinsatz

- Zugriff auf die exklusive Metal Versicherung

- Premium-Reiseversicherung inklusive

- 0,5% Cashback für jede Kreditkartenzahlung

- Kostenloses Girokonto bei aktiver Nutzung

- Sofortiger Verfügungsrahmen von 500 EUR

- Kostenlose Geldabhebung an Mastercard-Geldautomaten im Ausland

- Top-App für die Kartenverwaltung

- Debitkarte im exklusiven Design

- Kein Auslandseinsatzentgelt

- Gebührenfreie Geldabhebungen bis zu 400 EUR monatlich

- 5 % Cashback auf alle In-App-Reisebuchungen

- Gebührenloser Währungsumtausch

- Kostenlose Geldabhebungen bis zu 800 EUR monatlich

- Umfangreiches Versicherungspaket inklusive

- Bis zu 1% Cashback in jeder Währung

- Dauerhaft ohne Jahresgebühr

- 4 kostenlose Geldabhebungen monatlich

- Weltweit 1% Tankrabatt

- Kostenlose Partnerkarte auf Wunsch inklusive

- Schnelle Online-Antragstellung

- Persönliche Wunsch-PIN

- Möglichkeit der Teilrückzahlung

- Reisebonus in Höhe von 5%

- Gebührenfreie Geldabhebung im Ausland

- 1% Cashback ab dem 1. Euro

- Einkaufsschutz inklusive

- Attraktives Bonusprogramm

- Bis zu 2 Bonuspunkte auf alle Kartenumsätze

- Exklusive Rabatte bei HRS und Sixt

- Umfangreiche Auslandskrankenversicherung

- Mietwagen-Vollkaskoversicherung inklusive

- Zahlungen und Überweisungen in über 40 Währungen

- Währungswechsel nach dem Devisenmittelkurs

- Kostenlose Bargeldabhebung bis zu 200 Euro monatlich

- Eigene Bankverbindungen für 10 Währungen

- Dauerhaft kostenlose Kreditkarte

- Keine Abhebungskosten im Ausland

- Zinsfreie Periode bis zu 21 Tage

- Erstellung einer Wunsch-PIN

- Kostenloses IBAN-Konto inklusive

- Große Flexibilität innerhalb der EU

- Integrierte Krypto-Handelsfunktionen

- 2,20% Jahreszins & bis zu 5% Cashback

Kreditkarten: Das Wichtigste im Überblick

Kreditkarten erfüllen unterschiedliche Funktionen. Zu den grundlegenden Funktionen einer Kreditkarte gehören das bargeldlose Bezahlen sowie Abheben von Bargeld an Geldautomaten. Zusätzlich bieten viele Karten verschiedene Zusatzleistungen wie Versicherungen, Sparangebote, Cashback- und Bonusprogramme an.

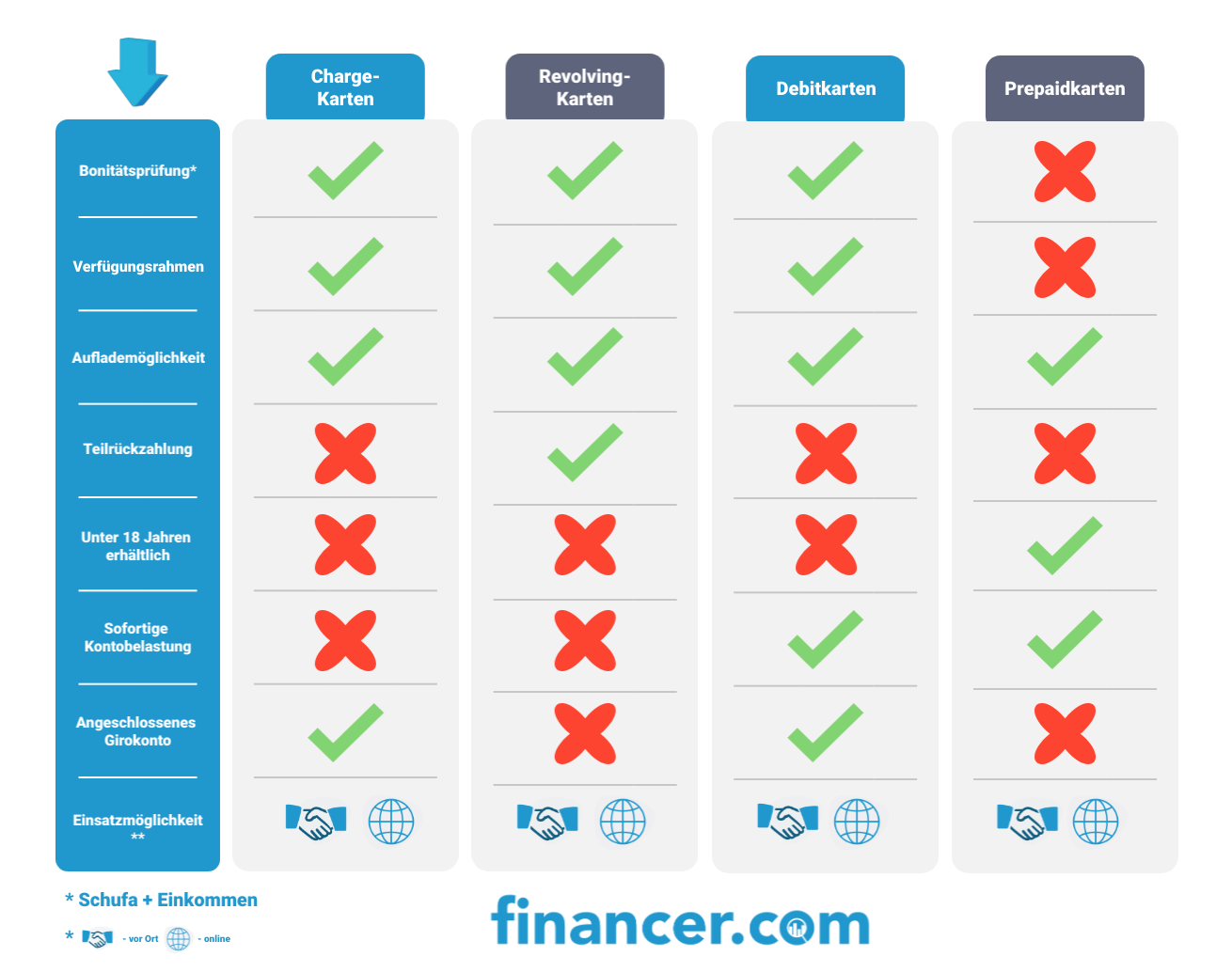

Es existieren verschiedene Arten von Kreditkarten, darunter Debitkarten, die direkt mit einem Girokonto verbunden sind, Charge-Karten, bei denen der offene Betrag monatlich beglichen wird, und Revolving-Karten, die Ihnen die Möglichkeit der Teilrückzahlung bieten. Die letzte Kategorie bilden Prepaidkarten, die auch ohne Bonitätsprüfung und an Minderjährige vergeben werden.

Laut Statista wurden bis zum Jahr 2021 in Deutschland über 38 Millionen Kreditkarten ausgegeben, wobei mehr als 1.000 verschiedene Kreditkarten zur Auswahl stehen. Da jeder Kreditkartenanbieter die Kosten und Leistungen individuell festlegt, ist ein sorgfältiger Vergleich der besten und günstigsten Kreditkarten als wichtiger erster Schritt zu empfehlen.

Bekannt aus

So können Sie eine Kreditkarte online beantragen

1. Kostenlosen Kreditkarten-Vergleich von Financer nutzen

- Bevor Sie sich überhaupt auf die Suche nach einer geeigneten Kreditkarte begeben, sollten Sie zunächst festlegen, wofür Sie die Kreditkarte im Allgemeinen verwenden möchten.

- Wenn Sie bereits im Voraus wissen, dass Sie die Karte hauptsächlich im Ausland nutzen werden, sind Faktoren wie Fremdwährungsgebühren und Zusatzleistungen wie eine umfangreichen Auslandskrankenversicherung für Sie von größerer Bedeutung.

- Um die richtige oder günstigste Kreditkarte zu finden, können Sie unseren kostenlosen und unverbindlichen Kreditkarten-Vergleich nutzen. Dieser umfasst mehr als 30 der besten Karten in Deutschland und stellt alle relevanten Kosten und Konditionen transparent dar.

- Nachdem Sie das geeignete Angebot für Sich gefunden haben, werden Sie automatisch zum Antragsformular des ausgewählten Anbieters weitergeleitet.

2. Online-Antrag ausfüllen

- Bei den meisten Anbietern dauert das Ausfüllen des Online-Antragsformulars in der Regel nicht länger als 10 Minuten. Da es wichtig ist, dass alle Angaben korrekt und wahrheitsgetreu sind, empfiehlt es sich, sich bei der Antragstellung etwas zusätzliche Zeit zu nehmen.

- Dies ist besonders wichtig, um sicherzustellen, dass Sie Ihre Kreditkarte so schnell wie möglich erhalten. Falsche oder fehlerhafte Angaben können entweder zu Verzögerungen bei der Antragsbearbeitung oder im schlimmsten Fall zur Ablehnung des Kreditkartenantrags führen.

- Welche spezifischen Daten Sie angeben müssen, hängt vom jeweiligen Anbieter ab. In der Regel werden persönliche Informationen wie Name, Geburtsdatum und -ort sowie Kontaktdaten benötigt.

- Zusätzlich können auch Angaben zur Wohnadresse, zur Beschäftigung und zu weiteren relevanten Finanzinformationen erforderlich sein. Einen Einkommensnachweis werden Sie grundsätzlich auch vorlegen müssen.

3. Identitätsprüfung vornehmen

- Um sicherzustellen, dass es bei der Antragstellung zu keinem Identitätsdiebstahl kommt, führt der Anbieter im Laufe des Antragsverfahrens eine Identitätsprüfung durch.

- Bei den meisten Anbietern ist dies dank des sogenannten VideoIdent-Verfahrens ohne Papierkram möglich. Ihre Identität können Sie bequem von zu Hause aus über ein Smartphone, Computer oder Tablet in Rekordzeit bestätigen.

- Eine beidseitige Kopie eines Personaldokuments (Personalausweis oder Reisepass) werden Sie ebenfalls bereitstellen müssen.

- Überprüfen Sie noch einmal sorgfältig alle eingegebenen Daten und vorgelegten Dokumente. Nachdem Sie dies getan haben, bleibt Ihnen nur noch, den Antrag abzusenden.

4. Vertrag unterschreiben

- Die Bearbeitungsdauer Ihres Antrags hängt ebenfalls vom jeweiligen Anbieter ab. In der Regel werden die Anträge binnen 3 Werktagen bearbeitet.

- Wenn Ihr Antrag vom Anbieter akzeptiert wird, erhalten Sie entweder per E-Mail oder per Post den offiziellen Vertrag. Es ist wichtig, dass Sie diesen sorgfältig durchlesen, um sich über Ihre Verpflichtungen im Klaren zu sein.

- Die Bank informiert Sie ebenfalls darüber, dass sie Ihre Daten an die Schufa weitergegeben sowie Informationen von der Auskunftei eigeholt hat. Bei Prepaidkarten und dem Großteil der Neobanken entfällt jedoch vollständig eine Schufa-Auskunft.

- Sobald Sie sich vergewissert haben, dass alle im Vertrag enthaltenen Informationen korrekt sind, können Sie den Vertrag unterschrieben und an den Anbieter zurückschicken.

5. Kreditkarte erhalten und nutzen

- Im Allgemeinen dauert es etwa 2 bis 3 Wochen, bis Sie Ihre physische Kreditkarte erhalten. Es ist inzwischen oft erforderlich, eine App herunterzuladen, um die Karte nutzen zu können. Dies gilt insbesondere für Debitkarten, die ohnehin ein Girokonto erfordern.

- Dies bietet Ihnen zahlreiche Vorteile: Eine bessere Übersicht über Ihre Finanzen sowie die Möglichkeit, eine virtuelle Kreditkarte sofort nach der Kontoeröffnung problemlos zu nutzen, sind nur einige der vielen Vorteile, die Ihnen eine Finanz-App bietet.

- In Bezug auf die PIN wird die Möglichkeit, eine individuelle Wunsch-PIN festzulegen, immer häufiger angeboten. Andernfalls wird Ihnen die PIN in einem separaten Schreiben zugeschickt, grundsätzlich ein paar Tage nachdem Sie Ihre Kreditkarte erhalten haben.

- Seit 2018 ermöglichen die Zahlungsdienste Apple Pay und Google Pay kontaktlose Smartphone-Zahlungen. In Kooperation mit verschiedenen deutschen Kreditinstituten können Sie alle Ihre Kreditkarten digital speichern und sie somit immer griffbereit haben, ohne die physischen Karten bei sich tragen zu müssen.

Was sind Kreditkarten und welche Vorteile bieten sie?

Kreditkarten sind Zahlungsmittel, mit denen Sie weltweit bargeldlos bezahlen und Geld an Geldautomaten abheben können.

Wie eine Untersuchung von Statista zeigt, haben Kreditkarten seit 2010 kontinuierlich an Popularität als Zahlungsmittel gewonnen.

Während in 2010 in Deutschland 481,8 Millionen Transaktionen mit Kreditkarten durchgeführt wurden, stieg die Anzahl durchgeführter Transaktionen in 2021 auf sogar 1,72 Milliarden mit einem Umsatz von mehr als 100 Milliarden Euro.

Laut zahlreichen Experten wird sich der Gebrauch von Kreditkarten und digitalen Zahlungen im Allgemeinem in Zukunft noch stärker durchsetzen. Länder wie Schweden und Finnland planen bereits in den kommenden Jahren den Übergang zu einer bargeldlosen Gesellschaft zu vollziehen.

Dies ist nicht überraschend, da die besten Kreditkarten heutzutage viel mehr leisten können als nur bargeldlose Zahlungen und Abhebungen an Geldautomaten.

Es ist nicht mehr erforderlich, Millionen auf dem Bankkonto zu haben und eine Luxuskreditkarte zu besitzen, um von zahlreichen anderen Vorteilen einer Kreditkarte zu profitieren.

Vorteile von Kreditkarten

1. Zinslose Periode:

Kreditkarteninhaber können bei diversen Anbietern die zinsfreie Rückzahlungsfrist für mehrere Monate (in der Regel 1 bis 2 Monate) ausschöpfen. Dies sollte ausreichend Zeit bieten, um den Betrag pünktlich und ohne zusätzliche Kosten zu begleichen. Es ist jedoch zu beachten, dass der Zinssatz einer Kreditkarte im Vergleich zu einem Kredit deutlich höher ist. Wenn der Betrag nicht innerhalb des festgelegten Zeitraums zurückgezahlt wird, liegen die Zinsen in der Regel bei ca. 20% p.a.

2. Flexibler Minikredit:

Sogenannte Revolving Cards, auch bekannt als Kreditkarten mit Ratenzahlungsfunktion, bieten Ihnen die Möglichkeit, den zurückzuzahlenden Geldbetrag in mehreren regelmäßigen Teilzahlungen zurückzuzahlen. Somit erhalten Sie hierbei eine Art Minikredit. Es ist jedoch wichtig, vorsichtig zu sein, da in solchen Fällen in der Regel hohe Zinsen anfallen.

3. Kontaktlose Zahlungen:

Die NFC-Technologie (eng. Near Field Communication Function) ermöglicht Ihnen im Handel eine bequeme und schnelle Transaktionsabwicklung, indem Sie Ihre Karte oder Ihr Smartphone an das Zahlungsterminal halten.

4. Zusatzleistungen:

Heutzutage umfasst das Angebot der besten Kreditkarten auch verschiedene Zusatzleistungen, die früher ausschließlich mit den teuersten Kreditkarten der Welt in Verbindung gebracht wurden. Das Angebot reicht von unterschiedlichen Versicherungspaketen und Rabatten bei Flug- und Hotelbuchungen bis hin zu verschiedenen Cashback- und Bonusprogrammen.

5. Auslandseinsatz:

Kreditkarten sind oft gute Zahlungsmöglichkeiten im Ausland. Durch die weltweite Akzeptanz können Sie auch Zahlungen tätigen, die mit Ihrer Bankkarte nicht möglich wären. Viele Anbieter bieten bereits die kostenlose Auslandsabhebung auch außerhalb der EU an. Des Weiteren sind Kreditkarten gut geeignet, wenn Sie nicht genau wissen, wie viel Geld Sie im Ausland benötigen werden. Mithilfe einer Kreditkarte können Sie jederzeit im Ausland Geld abheben und vermeiden damit, viel Bargeld in der Geldbörse mitzunehmen.

6. Online-Einkäufe:

Heutzutage sind Kreditkarten für Online-Einkäufe nahezu unverzichtbar. Beim Online-Shoppen geben Sie einfach Ihre Kreditkartendaten ein (Name, Nummer, Ablaufdatum und CVC-Code) an und die Transaktion wird in wenigen Sekunden durchgeführt.

💳 Welche Arten von Kreditkarten gibt es? 💳

Grundsätzlich werden 4 Arten von Kreditkarten unterschieden. Bei dieser Kategorisierung spielen folgende 2 Kriterien die wichtigste Rolle:

- Wie wird der Geldbetrag zurückgezahlt?

- Wird Ihnen ein Verfügungsrahmen zur Verfügung gestellt?

→ Sie haben die Möglichkeit, zwischen den folgenden Karten zu wählen:

1. Charge Card:

1. Charge Card:

- Bei sogenannten Charge-Karten handelt es sich um die klassische Kreditkarte, bei der der Geldbetrag üblicherweise am Monatsende in Rechnung gestellt wird und die fälligen Beträge automatisch von Ihrem Girokonto abgezogen werden.

- Für diesen “kurzfristigen Kredit” zahlen Sie somit keine Zinsen. Hier erhalten Sie einen Kreditrahmen, der je nach Kreditwürdigkeit des Kunden in der Regel individuell angepasst wird.

2. Revolving Card:

- Revolving-Karten sind ebenfalls Kreditkarten mit einem vereinbarten Verfügungsrahmen. Der einzige Unterschied zu einer Charge Card besteht darin, dass Sie am Monatsende zumindest einen Teil Ihres Kreditbetrags bezahlen müssen und den Restbetrag in festen Teilzahlungen begleichen können.

- Für die ausstehende Restschuld zahlen Sie dann die vereinbarten Zinsen, die sich auf bis zu 25% p.a. belaufen können, und zudem müssen Sie den offenen Betrag aktiv zurückzahlen.

3. Debit Card:

3. Debit Card:

- Während Sie bei den beiden oben genannten Kartentypen den Geldbetrag sozusagen “leihen”, wird bei Debit-Karten, auch als EC-Karten oder Girokarten bekannt, der Betrag sofort von Ihrem Girokonto abgebucht.

- Hierfür ist die Eröffnung eines entsprechenden Girokontos erforderlich und Sie können keinen Kreditrahmen nutzen.

4. Prepaid Card:

4. Prepaid Card:

- Die Prepaidkarte gilt als die am leichtesten erhältliche Kreditkarte. Einerseits wir keine Schufa-Abfrage durchgeführt und andererseits ist die Volljährigkeit (ab 12 Jahren) keine feste Voraussetzung für die Beantragung dieser Kreditkarte.

- Um die Karte nutzen zu können, müssen Sie zuerst Guthaben auf die Karte laden. Zahlungen können ausschließlich bis zur Höhe des aufgeladenen Guthabens getätigt werden.

Die beigefügte Infografik soll Ihnen dabei helfen, die Unterschiede dieser Kreditkartentypen besser zu verstehen:

Welche Art von Kreditkarten ist die passende für Sie?

Willkommen beim Kreditkarten-Persönlichkeitstest!

Finden Sie heraus, welche Kategorie von Kreditkarte am besten zu Ihnen passt. Bitte beachten Sie, dass dieser Test eine allgemeine Richtlinie bietet und als keine individuelle Finanzberatung gilt. Es wird empfohlen, die spezifischen Bedingungen sowie Gebühren und Leistungen jeder Kreditkarte zu prüfen, bevor Sie eine endgültige Entscheidung treffen.

Welche Kreditkarte ist die beste?

Falls Sie sich fragen, welche Kreditkarte die beste ist, kann darauf keine eindeutige Antwort gegeben werden: Die beste Kreditkarte ist diejenige, die am besten Ihren individuellen Bedürfnissen entspricht.

Wenn Sie häufig unterwegs sind, finden Sie eine Kreditkarte, die Ihnen verschiedene Leistungen wie Kranken- und Reiseversicherungen, kostenlose oder ermäßigte Flughafen-Lounge-Pässe, gebührenfreien Auslandseinsatz und weitere Vorteile im Bereich der Reisedienstleistungen bietet.

Diese Kreditkarten werden jedoch in der Regel gegen eine zusätzliche Gebühr bzw. eine Verwaltungsgebühr angeboten.

Falls Sie bereits jetzt wissen, dass Sie selten mit Ihrer Karte bezahlen werden, sind in Bezug auf das Preis-Leistungs-Verhältnis in der Regel kostenlose bzw. günstige Kreditkarten die bessere Option.

Um die beste bzw. richtige Kreditkarte zu finden, ist es daher erforderlich, zunächst klar zu sein, wofür und wie oft Sie Ihre Kreditkarte verwenden werden. Ein gründlicher Kreditkarten-Vergleich soll erst danach folgen.

Welche Kreditkartengesellschaft ist die beste?

Seit der Einführung der ersten Kreditkarte im Jahr 1950 haben sich Kreditkarten rasant verbreitet und gelten heutzutage insbesondere in den Industrieländern als gängiges Zahlungsmittel. Als die erste Kreditkarte gilt Diners Club.

Bereits nach einem Jahr hatte der US-amerikanische Kreditkartenanbieter über 20.000 Kunden. Es dauerte jedoch mehr als 10 Jahre, um die Marke von 1 Million Kunden zu erreichen. Seitdem konnte die Diners-Kreditkarte nicht mit der Konkurrenz mithalten, sodass heutzutage andere Karten zu den beliebtesten gehören.

Die American Express gilt mit einem Umsatz von mehr als 52 Milliarden Dollar im Jahr 2022 als das umsatzstärkste Unternehmen in dieser Kategorie. Im Bezug auf die Anzahl der Akzeptanzstellen, insbesondere in Deutschland und in Europa im Allgemeinen, kann das Unternehmen jedoch nicht mit Visa und Mastercard Schritt halten.

Die Visa ist eine der führenden Kreditkartengesellschaften und verfügt weltweit über mehr als 45 Millionen Akzeptanzstellen. Mit Ihrer weitreichenden Präsenz ermöglicht sie Kunden, nahezu überall bargeldlose Zahlungen zu tätigen und Geld am Geldautomaten abzuheben.

Ebenso beeindruckend ist die Mastercard, die mit mehr als 35 Millionen Akzeptanzstellen weltweit ebenfalls eine breite Abdeckung bietet.

In Deutschland dominieren Visa und Mastercard den Kreditkartenmarkt. Die beiden Unternehmen erreichten im Jahr 2020 einen kombinierten Marktanteil von mehr als 87%. Im selben Jahr waren mehr als 35 Millionen Kreditkarten von Visa und Mastercard im Umlauf.

Daher kann pauschal nicht beantwortet werden, welche Gesellschaft die beste ist:

- Für den Inlandsgebrauch sind Mastercard- und Visa-Kreditkarten aufgrund der großen Verbreitung wahrscheinlich die bessere Option.

- Die AMEX-Karte könnte hingegen besser sein, wenn Sie häufig in den USA sind, da American Express in den USA eine weit verbreitete Akzeptanz genießt (laut Eigenaussage werden Karten von AMEX von etwa 99% aller US-Geschäfte akzeptiert) und oft exklusive Angebote und Vorteile für ihre Karteninhaber bietet.

Weitere häufig gestellte Fragen zu Kreditkarten

Wie funktionieren Kreditkarten?

Kreditkarten Sie Zahlungsmittel, die es Ihnen ermöglichen, weltweit Zahlungen zu tätigen, ohne Bargeld bei sich haben zu müssen. Wie genau eine Kreditkarte funktioniert, hängt größtenteils davon ab, um welche Art von Kreditkarte es sich handelt:

- Bei sogenannten Charge- und Revolving-Karten erhalten Sie vom Kreditkartenanbieter einen Verfügungsrahmen, dessen Höhe in der Regel von Ihrer Bonität abhängt. Hierbei erhalten Sie quasi einen kurzfristigen Kleinkredit, da Sie entweder am Monatsende Ihre Schulden begleichen müssen oder bei Revolving Card auch die Möglichkeit haben, sie in mehreren Teilzahlungen zu begleichen. Bei Zahlungsverzügen sowie der Option der Teilzahlung fallen allerdings Zinsen an, die in der Regel deutlich höher sind als bei einer herkömmlichen Kreditfinanzierung.

- Bei Debitkarten gibt es keinen Verfügungsrahmen. Sie können Zahlungen nur bis zur Höhe Ihres Kontoguthabens tätigen und jegliche Transaktion wird automatisch vom Konto abgebucht. Im Vergleich zu den beiden oben genannten Kreditkarten ist bei Debitkarten die Eröffnung eines Girokontos Voraussetzung.

- Prepaidkarten sind Kreditkarten, die sowohl Minderjährigen zur Verfügung stehen als auch ohne vorherige Bonitätsprüfung herausgeben werden. Für die Nutzung einer Prepaidkarte ist die Eröffnung eines neuen Girokontos nicht erforderlich, und Zahlungen können nur bis zur Höhe des aufgeladenen Guthabens durchgeführt werden.

Wie sicher sind Kreditkarten?

Kreditkarten sind grundsätzlich ein sicheres Zahlungsmittel, das jedoch nicht vollständig immun gegen potenzielle Angriffe und Missbrauch ist. Vor allem ältere Menschen sind immer noch skeptisch gegenüber Kreditkarten, insbesondere wenn es um Online-Zahlungen geht.

Mit dem Ziel einer umfassenden Betrugs- und Missbrauchsprävention setzen Kreditkartengesellschaften sowie Kreditinstitute kontinuierlich neue Sicherheitsmaßnahmen um.

Dies macht die Kreditkarte heutzutage zu einem der sichersten Zahlungsmittel. Zu den wichtigsten Sicherheitsmerkmalen einer Kreditkarte gehören:

- Komplexe Betrugspräventionsalgorithmen - Kreditkartenanbieter machen von mathematischen Modellen Gebrauch, um Ihre Transaktionshistorie sowie Ihr Verhaltensmuster zu analysieren und potenzielle Abweichungen von gewöhnlichen Zahlungsgewohnheiten zu identifizieren. Dadurch kann der Anbieter verdächtige oder betrügerische Handlungen frühzeitig erkennen und adäquate Maßnahmen einsetzen.

- EMV-Chip - Dieser Chip, der seit dem 1. Januar 2011 bei Kreditkarten obligatorisch ist, ermöglicht es, bei jeder Kreditkartentransaktion einen neuen Code zu generieren und die Daten in verschlüsselter Form an das Kreditkartenunternehmen zu übertragen.

- CVV-Code - Bei jeder Kreditkarte, unabhängig davon, ob es sich um eine physische oder virtuelle Karte handelt, befindet sich auf der Rückseite der CVC-Code, auch als Kartenprüfnummer bezeichnet. Diese dreistellige Ziffer dient dem Kreditkartenunternehmen zur Sicherheitsprüfung und bestätigt die physische Präsenz der Karte bei Online-Zahlungen.

- 3D-Secure - Hierbei handelt es sich um ein Sicherheitsprotokoll, das entwickelt wurde, um bei Online-Zahlungen eine zusätzliche Sicherheitsstufe für die Nutzer zu gewährleisten. Bei 3D-Secure wird der Kreditkarteninhaber im Verlauf des Zahlungsvorgangs auf eine separate Seite weitergeleitet, auf der er sich durch zusätzliche Sicherheitsmaßnahmen identifizieren muss. Dies erfolgt am häufigsten durch die PIN-Eingabe, den Empfang einer SMS mit einem Sicherheitscode oder die Verwendung der entsprechenden App des Kartenanbieters.

Welche Maßnahmen sollten im Falle eines Diebstahls der Kreditkarte ergriffen werden?

Wenn Ihre Kreditkarte gestohlen wird oder Sie ungewöhnliche Transaktionen bemerken, sollten Sie unverzüglich Ihren Kreditkartenanbieter kontaktieren und die Sperrung Ihrer Karte veranlassen.

Dafür gibt es in Deutschland auch eine Notrufnummer. Der sogenannte Sperr-Notruf, erreichbar unter 166 166, ermöglicht es Ihnen, Ihre Kreditkarte in Rekordzeit sperren zu lassen. Anschließen werden Sie automatisch mit Ihrem Kreditkartenanbieter verbunden.

Was die Haftung im Falle unbefugter Kreditkartennutzung betrifft, haftet der Kreditkarteninhaber gemäß Paragraf 675 v BGB nur bis zu einem Betrag von 50 Euro.

Visa und Mastercard verzichten dank Ihrer “Zero Liability Policy” sogar darauf, diesen Betrag zur Zahlung aufzufordern, sodass Sie in diesem Fall für den Missbrauch Ihrer Kreditkarte gar nicht haften.

Im Falle, dass der Kartenanbieter beweist, dass Sie unsachgemäß mit Ihrer Kreditkarte umgegangen sind (zum Beispiel PIN und Kreditkarte zusammen aufbewahren), müssen Sie jedoch in den meisten Fällen selbst für den entstandenen Schaden aufkommen.

Welche Voraussetzungen muss man für eine Kreditkarte erfüllen?

Je nach Art der Kreditkarte müssen folgende Voraussetzungen erfüllt werden, um sich für eine Kreditkarte zu qualifizieren:

- Volljährigkeit (Prepaidkarten sind bereits ab dem 12. Lebensjahr erhältlich)

- Wohnsitz in Deutschland

- Nachweis eines geregelten Einkommens und positive Schufa-Auskunft (Bei Prepaidkarten und vielen Debitkarten nicht erforderlich)

Gibt es auch kostenlose Kreditkarten?

Ja, es gibt tatsächlich kostenlose Kreditkarten. Als kostenlose Kreditkarte gilt jede Karte, für die keine Jahresgebühr erhoben wird. Dies bedeutet jedoch nicht automatisch, dass die Leistungen dieser Karten nur auf die Basisfunktionen beschränkt sind.

Eine beliebte Kreditkarte ohne Jahresgebühr ist zum Beispiel die BestCard Basic der Santander Bank. Mit dieser Karte erhalten Sie Zusatzleistungen wie einen Tankstellenrabatt von 1 % und in Zusammenarbeit mit dem Reiseportal Urlaubsplus 5% Cashback auf alle Reisebuchungen.

Es ist wichtig zu betonen, dass einige dieser Karten auch bestimmte Nutzungsbedingungen haben können, die erfüllt werden müssen, um die kostenfreie Jahresgebühr beizubehalten.

Bei der Online-Classic-Karte der TARGOBANK ist beispielsweise ein monatlicher Mindestgehaltseingang von 600 Euro erforderlich, um die Gebührenfreiheit des Girokontos sowie der dazugehörigen Debitkarte aufrechtzuerhalten.

Es ist daher ratsam, die Kreditkartenangebote sowie die Bedingungen gründlich unter die Lupe zu nehmen, um die richtige kostenlose Kreditkarte für Ihre Bedürfnisse zu finden.

Wie viele Kreditkarten darf man haben?

Es gibt keine festgelegte Regel, wie viele Kreditkaten eine Privatperson besitzen darf. Die Anzahl hängt jedoch nicht nur von persönlichen Präferenzen ab, sondern im großen Maße auch von der individuellen Kreditwürdigkeit.

Einige Menschen verfügen lediglich über eine einzige Kreditkarte, während andere mehrere Karten besitzen, um von verschiedenen Vorteilen und Leistungen zu profitieren oder ihre Finanzen gezielter zu lenken.

Es ist von großer Bedeutung, Kreditkarten verantwortungsvoll zu nutzen und alle finanziellen Verpflichtungen und Zahlungen im Blick zu behalten. Andernfalls besteht die Gefahr, dass Sie in unnötige finanzielle Schwierigkeiten geraten.

Wenn Sie ihre monatlichen Kreditkartenabrechnungen fristgerecht begleichen, kann sich dies positiv auf Ihren Schufa-Score auswirken. Kreditkarten stellen somit eine ausgezeichnete Möglichkeit dar, um die eigene Bonität zu verbessern und dadurch auch Ihre Chancen auf künftige Finanzierungen zu günstigeren Konditionen zu erhöhen.

Das sollten Sie bei Kreditkarten beachten: 5 Tipps

1. Vergleichen Sie regelmäßig verschiedene Kreditkartenangebote.

- Nur weil eine Kreditkarte zu einem bestimmte Zeitpunkt die beste Wahl war, bedeutet das nicht, dass sie auch in Zukunft die beste Option sein wird.

- Da die meisten Kreditinstitute aktiv daran arbeiten, ihr Kreditkartenangebot zu erweitern, kommen regelmäßig neue Karten auf den Markt, die möglicherweise dieselben Leistungen zu einem besseren Preis anbieten oder sogar zusätzliche Vorteile und Funktionen bieten.

- In diesem Fall ist es nicht erforderlich, Ihre bisherige Kreditkarte zu kündigen. Sie können problemlos auch mehrere Kreditkarten besitzen. Wenn Sie dennoch Ihre alte Karte kündigen möchten, erfolgt dies in der Regel schnell und ohne zusätzliche Kosten.

2. Bewahren Sie Ihre Kreditkarte sicher auf und nutzen Sie sie verantwortungsbewusst.

- Stellen Sie erstmal sicher, dass Sie die Kreditkarte und die PIN getrennt voneinander aufbewahren, um unbefugten Zugriff sowie Missbrauch zu verhindern.

- Obwohl Sie als Karteninhaber im Falle von Gelddiebstahl grundsätzlich nur bis zu einem Betrag von 50 Euro haften, können Sie bei einer schwerwiegenden Fahrlässigkeit wie dieser dennoch für den Gesamtschaden haftbar gemacht werden.

- Achten Sie ebenfalls darauf, Ihre Kreditkartendaten niemals an fremde Personen weiterzureichen oder auf dubiosen Webseiten einzugeben. Insbesondere wenn von Ihnen der CVC-Code Ihrer Kreditkarte verlangt wird, ist dies ein deutlicher Hinweis auf einen Betrugsversuch.

3. Überprüfen Sie regelmäßig Ihre Kartenabrechnungen.

- Es wird geraten, regelmäßig Ihre Kreditkartenabrechnungen zu kontrollieren, um eventuelle unbefugte Kartentransaktionen frühzeitig identifizieren zu können.

- Dadurch können Sie potenzielle Probleme schnell erkennen und in Zusammenarbeit mit dem Kartenanbieter korrigierend eingreifen, um die Sicherheit Ihrer finanziellen Mittel zu gewährleisten.

- Dies bietet sich ebenfalls als eine hervorragende Möglichkeit an, um sich einen besseren Ausgabenüberblick zu verschaffen und das eigene Budget effektiver zu planen.

4. Gehen Sie verantwortungsvoll mit Ihren finanziellen Verpflichtungen um.

- Dies gilt vor allem für Charge- und Revolving-Karten, bei denen die Rückzahlung entweder am Monatsende oder in mehreren regelmäßigen Teilzahlungen erfolgt.

- Wenn die Transaktionen nicht automatisch abgebucht werden, ist es besonders wichtig, die Kontrolle über Ihre Schulden zu behalten, um zusätzliche Kosten zu vermeiden. Zahlungsverzüge sollten unbedingt vermieden werden, da sie hohe Zinsen zur Folge haben.

- Wenn Sie mit diesen beiden Arten von Kreditkarten bezahlen, erhalten Sie von der Bank einen kurzfristigen Kredit, bei dem die Zinsen im Vergleich zu einer herkömmlichen Kreditfinanzierung wesentlich höher ausfallen. Falls Sie Ihre Schulden in Raten abbezahlen möchten, müssen Sie mit Zinsen von bis zu 25% p.a. rechnen.

5. Machen Sie Gebrauch von allen verfügbaren Sicherheitsfunktionen.

- Kreditkartenanbieter arbeiten ständig daran, ihren Kunden durch neue Sicherheitsfunktionen, insbesondere bei Online-Zahlungen, noch mehr Sicherheit bei der Nutzung von Kreditkarten zu gewährleisten.

- Heutzutage stehen Ihnen verschiedene Sicherheitsfunktionen zur Verfügung, darunter das SMS- bzw. In-App-Benachrichtigungssystem sowie die 2-Faktor-Authentifizierung, die zu den gängigsten gehören.

- Auch das sogenannte 3D Secure-Verfahren gewährleistet Ihnen bei Online-Transaktionen ein erhöhtes Maß an Sicherheit. Dieses Sicherheitsprotokoll gilt mittlerweile als Standard bei Online-Zahlungen und wird von verschiedenen Kreditkartengesellschaften unter unterschiedlichen Markennamen angeboten, darunter “Mastercard SecureCode”, “Verified by Visa” und “American Express SafeKey”.

Fazit & Empfehlungen von Financer.com

Um die beste bzw. für Sie richtige Kreditkarte zu finden, sind daher mehrere Schritte erforderlich:

- Machen Sie sich zunächst Gedanken darüber, aus welchem Grund Sie überhaupt eine Kreditkarte benötigen. Wenn Sie beispielsweise viel Zeit im Ausland verbringen, könnte eine kostenpflichtige Kreditkarte mit Zusatzleistungen wie einer Auslandskrankenversicherung oder verschiedenen Bonusprogrammen die ideale Wahl für Sie sein. Bei gelegentlicher Nutzung könnten kostenlose Kreditkarten die sinnvollere Option sein.

- Danach ist es erforderlich, einen umfassenden Vergleich verschiedener Kreditkarten durchzuführen. Achten Sie dabei insbesondere auf die Bedingungen, die für Ihre individuellen Ansprüche und Wünsche von größter Bedeutung sind. Falls Sie zum Beispiel im Ausland sorgenfrei sein möchten, sollten Sie eine Kreditkarte finden, die Ihnen weltweite Akzeptanz bietet und gebührenfreie Auslandseinsätze ermöglicht.

- Nachdem Sie sich für eine Kreditkarte entschieden haben, bedeutet das nicht, dass Ihre Suche hier ein Ende finden muss. Es lohnt sich gelegentlich, vor allem aufgrund der rasanten Entwicklung des Kreditkartenmarkts, das Angebot erneut zu durchstöbern. SIe könnten möglicherweise einen neue Kreditkarte finden, die Ihnen zusätzliche Vorteile bietet oder zumindest dieselben Leistungen zu einem günstigeren Preis.

Zum Schluss werfen wir einen genaueren Blick auf unsere unsere Favoriten.

In der folgenden Tabelle präsentieren wir Ihnen insgesamt 4 Kreditkarten, jeweils eine für jeden Kreditkartentyp, und vergleichen Sie anhand unterschiedlicher Kriterien, um zu veranschaulichen, wie stark sich die Bedingungen und Leistungen voneinander unterscheiden können:

| Charge-Karte | Revolving-Karte | Debitkarte | Prepaidkarte | |

|---|---|---|---|---|

| Kreditkarte: | DKB Kreditkarte | Bank Norwegian Kreditkarte | Revolut Standard | VIABUY Prepaid |

|  |  |  | |

| Kreditkartensystem: |  |  |  |  |

| Bonitätsprüfung erforderlich: | ✅ | ✅ | ❌ | ❌ |

| Jahresgebühr: | 29,88 EUR | kostenlos | kostenlos | 19,90 EUR + einmalige Ausgabegebühr von 69,90 EUR |

| Anbindung an ein Girokonto: | ✅ | ❌ | ✅ | ❌ |

| Girokontokosten: | kostenlos (Aktivkunden); 4,50 EUR monatlich (Passivkunden) | – | kostenlos (eigene litauische IBAN) | – |

| Fremdwährungsgebühr: | kostenlos | kostenlos | kostenlos bis 1.000 EUR (danach 1%) | 2,75% |

| Abhebungsgebühr: | kostenlos | kostenlos | kostenlos bis zu 200 EUR oder 5 Auszahlungen (danach 2% des abgehoben Betrags oder mindestens 1 EUR) | 5 EUR |

| Abhebungslimit: | bis zu 1.500 EUR wöchentlich (Inland); bis zu 3.000 EUR wöchentlich (Ausland) | bis zu 1.500 EUR wöchentlich (Inland); bis zu 3.000 EUR wöchentlich (Ausland) | auf das Guthaben beschränkt | auf das Guthaben beschränkt |

| Verfügungsrahmen: | individuell angepasst | individuell angepasst (bis zu 10.000 EUR) | auf das Guthaben beschränkt | auf das Guthaben beschränkt |

| Teilzahlungen: | ❌ | ✅ | ❌ | ❌ |

| Zinsfreie Periode: | ❌ | ✅ (bis zu 45 Tage) | ❌ | ❌ |

| Kreditzinsen: | 21,99% p.a. (Sollzins) + 24,40% p.a. (Effektiver Jahreszins) | 21,99% p.a. (Sollzins) + 24,40% p.a. (Effektiver Jahreszins) | – | – |

| Zusatzleistungen: | Versicherungspakete “Travel” & “Travel Family & Friends” (ab 6,90 EUR monatlich) | Reise- und Reiserücktrittsversicherung (kostenlos); Restschuldversicherung (0,72 % des ausstehenden Saldos) | bis zu 3% Cashback auf In-App-Unterkunfstbuchungen; Wertpapier-Handel | – |

| Zum Anbieter | Zum Anbieter | Zum Anbieter | Zum Anbieter |

* DKB: Als Aktivkunden gelten Kunden mit einem monatlichen Geldeingang von mindestens 700 EUR auf das DKB-Girokonto.

* VIABUY: Obwohl keine Anbindung an ein Girokonto erforderlich ist, erhalten Sie bei VIABUY zusammen mit der Karte ein Online-Konto, das über eine luxemburgische oder deutsche IBAN verfügt.

Wieso bei Financer.com Finanzprodukte vergleichen?

Das Team von Financer.com ermöglicht Ihnen, innerhalb kürzester Zeit unterschiedlichste Finanzdienstleistungen einfach und transparent zu vergleichen.

Wir sind keine Bank und kein Kredit- bzw. Darlehensgeber. Wir sind eine Online-Plattform für den Vergleich von finanziellen Dienstleistungen, die Ihnen dabei helfen möchte, richtige finanzielle Entscheidungen zu treffen.

Egal, ob Sie auf der Suche nach Online-Krediten sowie Darlehen sind oder einfach Kryptowährungen kaufen möchten, wir geben Ihnen diesbezüglich alle relevanten Informationen, sodass Sie im Endeffekt die angemessenste Option finden.

Bekannt aus

Beliebte Beiträge von Financer:

Die 5 besten Trading-Ausbildungen & Coachings

Der Handel mit CFDs, Forex und auch Aktien ist längst nicht mehr eine Angelegenheit, die ausschließlich Bankern vorbehalten ist. Statistiken besagen, dass sich in den

31. März 2024 5 Minuten Lesezeit

Kryptowährungen: Vorteile und Nachteile im Überblick

27. Dezember 2023 5 Minuten Lesezeit

Wie lange dauert es, bis ein Kredit ausgezahlt wird?

27. Dezember 2023 10 Minuten Lesezeit

Immobilien im Ausland kaufen

Wohnen, wo andere Menschen Urlaub machen. Für viele Menschen ist der Kauf einer Immobilie im Ausland die Erfüllung eines Lebenstraums. Das erworbene Objekt wird entweder ...

4. April 2024 18 Minuten Lesezeit

Möglichkeiten für Studenten an Geld zu kommen

27. Dezember 2023 16 Minuten Lesezeit

Was ist ein Minikredit?

Ein Minikredit (auch Kleinkredit oder Mikrokredit) ist ein geringer und kurzfristiger Kredit, der häufig von spezialisierten Online-Kreditanbietern vergeben wird, um unvorhergesehene finanzielle Engpässe oder unerwartete ...

27. Dezember 2023 11 Minuten Lesezeit

1. Charge Card:

1. Charge Card:

3. Debit Card:

3. Debit Card: 4. Prepaid Card:

4. Prepaid Card: