P2P-Plattformen in Deutschland

Das Investieren in P2P-Kredite (auch P2P-Lending genannt) wird in Deutschland immer beliebter. Aufgrund der viel zu niedrigen Zinsen bei Sparkonten suchen die Deutschen nun nach Alternativen, wo sie mehr für ihr Geld bekommen.

P2P-Plattformen verbinden Privatanleger mit Kreditnehmern und helfen damit, Kredite auch an Personen bzw. Unternehmen zu vermitteln, die schnell und unkompliziert ein Darlehen aufnehmen möchten.

Warum gibt es P2P-Plattformen?

Banken sind oft nicht flexibel genug, um bestimmten Berufsgruppen bzw. Unternehmen ein Darlehen zu gewähren, dafür wurden P2P-Plattformen ins Leben gerufen.

Jede P2P-Plattform verfolgt eine etwas andere Ausrichtung. Ein P2P-Kredit muss nicht immer an private Kreditnehmer gewährt werden. Die Kreditart sowie der Kreditnehmer unterscheiden sich entsprechend der Ausrichtung der P2P-Plattform.

Wenn es zur Finanzierung von Krediten an private Kreditnehmer kommt, investiert die Mehrheit der deutschen P2P-Investoren aufgrund der höheren Rendite auf ausländischen P2P-Plattformen, wie Mintos, Peerberry und co. In der Kategorie P2P-Kredite finden Sie detaillierte Informationen zum Thema Investieren in P2P-Kredite.

Wir selbst haben zahlreiche Plattformen getestet und entsprechende Anleitungen samt Erfahrungen für Sie zusammengefasst.

Für Privatanleger, die ihr Geld nicht auf ausländischen Plattformen parken möchten und lieber regionale Unternehmen unterstützen, sind zahlreiche deutsche P2P-Plattformen eine gute Option, um eine interessante Rendite zu erwirtschaften.

Im folgenden Beitrag vergleichen wir die drei beliebtesten deutschen Plattformen und erklären die wichtigsten Unterschiede zu den ausländischen Anbietern.

Vorsicht!

Beachten Sie, dass das Investieren in P2P-Kredite mit einem entsprechenden Risiko verbunden ist. Im schlimmsten Fall kann es zum Totalverlust Ihrer Einlage führen. Bei P2P-Investitionen gibt es keine gesetzlichen Einlagensicherungen. Das Risiko mindern Sie, indem Sie Ihre Einlage streuen und sich über die Sicherheiten der Plattformen informieren.

Warum bei deutschen P2P-Plattformen investieren?

Viele Investoren sind gegenüber ausländischen P2P-Plattformen misstrauisch. Möglicherweise sind sie gerade dabei, mit dem Investieren in P2P-Kredite zu beginnen und möchten ihr Geld nicht ins Ausland überweisen.

Deutsche P2P-Plattformen ermöglichen Privatanlegern in deutsche Kredite zu investieren und damit in einigen Fällen sogar die deutsche Wirtschaft anzukurbeln. P2P-Anleger können daher in Deutschland diverse P2P-Plattformen testen, bevor sie sich ins Ausland trauen. Des Weiteren ist das P2P-Lending in Deutschland eine durchaus interessante Anlageform, wenn wir die Rendite mit klassischen Sparkonten vergleichen.

Worauf kommt es an?

Wer das P2P-Lending betreibt, der weiß, dass die Diversifizierungsmöglichkeiten, Benutzerfreundlichkeit der Plattform und die Sicherheiten zu den wichtigsten Kriterien bei der Auswahl der richtigen P2P-Plattform gehören.

Diversifizierung

Mit der Diversifizierung ist die Risikostreuung gemeint. Bei P2P-Krediten bedeutet dies, dass Sie als Investor Ihr Kapital über verschiedene Projekte, unterschiedliche Kreditarten und verschiedene Laufzeiten möglichst breit streuen. Die Kapitalstreuung hilft Ihnen, das Ausfallrisiko zu minimieren und sollte daher auf gar keinen Fall unterschätzt werden.

Benutzerfreundlichkeit der Plattform

Wichtig bei jeder P2P-Plattform ist, dass Sie alle wichtigen Informationen mit wenigen Klicks abfragen können. Eine gute P2P-Plattform soll Ihnen einen schnellen Zugang zu Ihrem Portfolio verschaffen (Anzahl der Kredite, Verzug, Zinsen, Zinssatz), Sicherheiten und Risiken anhand von Statistiken präsentieren und das Investieren in P2P-Kredite möglichst zeiteffizient ermöglichen.

Sicherheiten

Jeder Anleger sollte über die Sicherheiten und Risiken informiert werden. Wie sind Sie gegen Zahlungsausfälle des Kreditnehmers geschützt? Wer trägt welches Risiko und anhand welcher Kriterien wird dieses ermittelt? Grundsätzlich gilt, je höher die Rendite, desto höher das Risiko. Eine gute Diversifikation kann das Ausfallrisiko deutlich senken. Wenn Sie mehr zu diesem Thema bei P2P-Krediten erfahren möchten, lesen Sie hierzu unseren Beitrag.

Deutschlands beliebteste Anbieter beim P2P-Lending

Es gibt mehrere P2P-Plattformen in Deutschland, die Kreditnehmer und Investoren verbinden. Wir haben uns auf jene fokussiert, bei denen wir meinen, dass sie in gewisser Hinsicht ein Alleinstellungsmerkmal darstellen und gleichzeitig den Anlegern ein seriöses Produkt anbieten.

Funding Circle

Funding Circle ist ein international tätiges Unternehmen, das jedoch deutschen Anlegern ermöglicht, Geld in deutsche Unternehmen zu investieren. Als Anleger investieren Sie in deutsche Firmen, um das Wachstum dieser Unternehmen zu unterstützen. Sie helfen damit indirekt die Wirtschaft anzukurbeln und neue Arbeitsplätze zu erschaffen.

Fakten

- Rendite zwischen 5% und 8%

- 40.000 erfolgreich finanzierte Unternehmen weltweit

- 70.000 registrierte Nutzer weltweit

- Geringe Ausfallquote (<0,3% in 2017)

- 1% Gebühr

Diversifizierung

Da es sich hier vermehrt um ein Nischenprodukt handelt, gibt es auch nur begrenzte Möglichkeiten, was die Diversifizierung anbelangt. Mit einer 100,- EUR Mindesteinlage benötigen Sie etwa 5.000,- EUR, um Ihr Kapital auf 50 Unternehmenskredite zu streuen. Mit der geringen Anzahl an verfügbaren Unternehmenskrediten kann eine derartige Diversifizierung mehrere Wochen bis hin zu Monate dauern.

Benutzerfreundlichkeit

Was die Benutzerfreundlichkeit der Plattform anbelangt, ist diese sehr übersichtlich und einfach strukturiert. Alle notwendigen Informationen können Sie mit wenigen Klicks abfragen. Es gibt sogar Cash Back Aktionen bei ausgewählten Unternehmenskrediten, die Ihre Rendite nochmals erhöhen. Die Laufzeiten von vielen Krediten bewegen sich zwischen 3 und 5 Jahren. Einen Sekundärmarkt, wo Sie Ihre Investition verkaufen können, gibt es bei Funding Circle, wie auch bei anderen deutschen P2P-Lending-Plattformen, nicht.

Sicherheit

Die größte Kreditsicherheit, die Investoren bei Funding Circle erwarten können, ist die selbstschuldnerische Bürgschaft. Der Unternehmer haftet mit seinem Privatvermögen, wenn er es nicht schafft, den Kredit rechtzeitig zurückzuzahlen. Des Weiteren werden alle Kreditanträge gründlich geprüft. Dies spiegelt sich auch in einer sehr niedrigen Ausfallquote von weniger als 0,3% wider.

Kapilendo

Kapilendo ist die führende P2P-Plattform in der DACH-Region, die Unternehmenskredite über Crowdlending finanziert. Anleger haben die Möglichkeit, in Projekte als klassische Kredite sowie partiarische Nachrangdarlehen zu investieren und damit die Expansion der deutschen Unternehmen zu finanzieren.

Fakten

- Durchschnittliche Rendite 6,68%

- 30 – 1200 Anleger / Projekt

- 130+ ausgezahlte Kredite

- 0% Gebühr

- Keine Angaben zur Ausfallquote

Diversifizierung

Der Mindestbetrag je Projekt beträgt 100,- EUR. Es werden ca. 10 Projekte jeden Monat auf der kapilendo Plattform veröffentlicht. Anleger haben die Möglichkeit, in den meisten Fällen das Unternehmen mit dem klassischen Kredit bzw. mit dem Nachrangdarlehen zu unterstützen.

Auf der Plattform werden hauptsächlich Unternehmen aus der DACH-Region finanziert. Eine breite geographische Diversifizierung ist daher nicht möglich.

Benutzerfreundlichkeit

Die Plattform lässt sich sehr einfach bedienen. Investoren finden alle wichtigen Informationen mit wenigen Klicks. Die Anmeldung dauert nur wenige Minuten.

Interessant sind auch die Statistiken. Der Anleger sieht, wie viel Zinsen noch für die Laufzeit seiner Investition ausbezahlt werden sowie die Höhe des gebundenen Kapitals.

Am Anfang des Jahres gibt es auch eine Steuerbescheinigung, die man der Steuererklärung beilegen kann.

Sicherheit

Die über die Plattform vermittelten Kredite sind meist nur mit der persönlichen Bürgschaft des Geschäftsführers besichert. Es gibt keine Sachsicherheiten des Unternehmens, worauf die Anleger bei einem Ausfall zurückgreifen könnten.

Companisto

Companisto gehört zu den beliebtesten Investment-Plattformen für deutsche Anleger, die in Startups und Wachstumsunternehmen mit innovativen Ideen investieren möchten.

Im Vergleich zur konkurrierenden Plattform kapilendo, können Anleger bei Companisto auch in Startups investieren. Das Risiko ist somit höher, jedoch auch die potenzielle Rendite. Auf der Plattform werden vor allem Startups und Wachstumsunternehmen aus Deutschland unterstützt.

Investoren haben die Möglichkeit, als Eigenkapitalgeber zu fungieren und somit von Gewinnbeteiligungen und Exit-Erlösen zu profitieren bzw. sich bei Startups eine Festverzinsung von 8% p.a. zu sichern.

Fakten

- Durchschnittliche Rendite (nicht veröffentlicht)

- 116+ Finanzierungsrunden

- Erfolgsabhängige 10%-ige Gebühr

- Kapitalausfallquote zum Stichtag 31.12.2017 betrug 19%

Diversifizierung

Der Mindestbetrag bei der Finanzierung von Startups beträgt 250,- EUR je Projekt. Wie lange ein Projekt auf der Plattform gelistet wird, bis das gewünschte Finanzierungsvolumen aufgebracht ist, ist immer unterschiedlich. In der Regel werden die Projekte einige Wochen als Investmentmöglichkeit auf der Plattform gelistet. Meist sind stets zwei bis drei Projekte verfügbar.

Die Diversifizierung bei Companisto selbst ist somit nicht so gut, wie bei Verbraucherkrediten, in die man im Ausland schon ab 10,- EUR investieren kann. Die Mehrheit der Investmentmöglichkeiten auf Companisto sind Startups aus der DACH-Region. Eine Diversifizierung über andere Länder hinweg ist somit nicht möglich.

Benutzerfreundlichkeit

Companisto ist eine der Plattformen, die versuchen so viele Informationen zur Unternehmensbewertung mit ihren Investoren zu teilen, wie nur möglich. Anleger können beim Abfragen des Unternehmensprofils sofort wichtige Kennzahlen abfragen und eine eigene Risikobewertung durchführen.

Der einzige Punkt, den wir hier kritisieren könnten, ist dass man nicht sofort sieht, um welche Beteiligungen es sich bei den einzelnen Projekten handelt. Investoren müssen zuerst den Beteiligungsvertrag aufrufen, um die notwendige Information zu erhalten.

Companisto ist jedoch dabei, dies zu ändern und die Transparenz für Investoren noch weiter zu verbessern.

Sicherheit

Alle Ihre Daten werden über eine verschlüsselte Datenübertragung an Companisto übermittelt.

Die einzigen Sicherheiten, die Investoren zu Ihrer Einlage haben, sind die notwendigen Zahlen zur Bewertung des Unternehmens inkl. aller Vertragsunterlagen zur Beteiligung.

Klassische Sicherheiten in Form von Bürgschaften oder ähnlichem für die bei Companisto angebotenen Beteiligungsmöglichkeiten gibt es in der Regel nicht.

Was sollte ich als Anleger noch beachten?

Bitte beachten Sie, dass die Zinserträge aus P2P-Krediten der Kapitalertragsteuer von 25% unterliegen. Es fallen noch ein Solidaritätszuschlag und eventuell eine Kirchensteuer an. P2P-Investoren müssen diese Erträge in der Steuererklärung angeben. Die Steuer wird nicht automatisch von den P2P-Plattformen abgezogen. Meist erhalten Sie von den P2P-Plattformen einmal im Jahr eine Bescheinigung, die alle Zinserträge für Sie auflistet. Für Zinseinnahmen von weniger als 801,- EUR im Jahr wird aufgrund des Steuerfreibetrages keine Steuer abgezogen.

Wie Sie schon bestimmt bemerkt haben, verrechnen einige P2P-Plattformen eine Gebühr vom Investitionsbetrag. Denken Sie daran, dass dies Ihre Rendite senkt.

Mehr Flexibilität bei ausländischen P2P-Plattformen

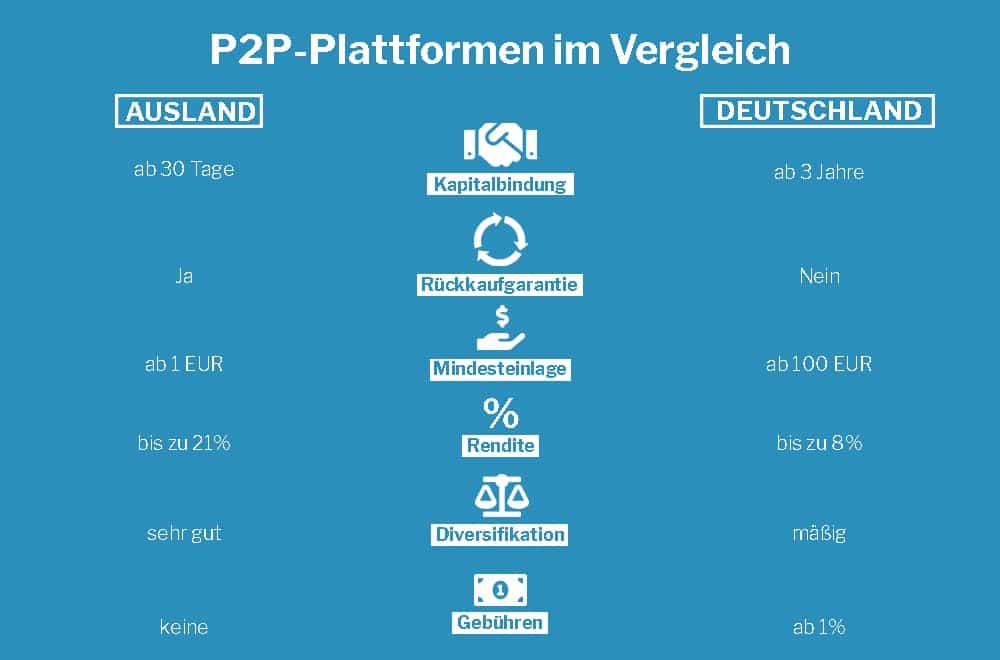

Investoren, die im Ausland P2P-Lending betreiben, verfügen über Anlageoptionen mit höherer Flexibilität.

Investoren, die in Deutschland mit P2P-Investitionen Geld verdienen möchten, investieren vor allem in Unternehmenskredite über Plattformen wie Funding Circle, kapilendo oder Companisto.

- Die Einlage ist hier meist auf einige Jahre gebunden

- Die Mindesteinlage ist im Vergleich zu ausländischen Plattformen höher

- Die Rendite liegt meist zwischen 5% und 10% p.a.

Während für Deutsche das Investieren in Konsumentenkredite auf Plattformen wie Auxmoney bzw. Lendico aufgrund der niedrigen Rendite keine so gute Option darstellt, ist dies im Ausland deutlich beliebter.

Bei der Erstellung der Grafik haben wir für Deutschland nur die erwähnten deutschen P2P-Plattformen berücksichtigt. Hätten wir Plattformen hinzugenommen, die eine Einlage in Konsumkredite anbieten, wäre die Kapitalbindung kürzer und die Mindesteinlage geringer (25,- EUR).

Im Ausland haben wir jene Plattformen herangezogen, die wir selbst getestet haben. Es handelt sich dabei um Portale, auf denen zahlreiche Kreditarten zur Finanzierung angeboten werden.

Mit dabei sind Immobilien besicherte Kredite, Unternehmenskredite, Konsumkredite sowie Kurzzeitkredite.

Bei den einzelnen Punkten sind wir von den bestmöglichen Konditionen ausgegangen.

Über welche Merkmale Ihr Portfolio verfügt, hängt ganz von Ihrem Risikoprofil und Ihrer Investmententscheidung ab. Ein breit diversifiziertes Portfolio kann Ihnen bei P2P-Investitionen mehr als 10% p.a. an Rendite sichern.

Welche ist nun die geeignete deutsche P2P-Plattform?

Jede Plattform hat Ihre Vorteile und Nachteile. Jeder Anleger verfolgt auch eine andere Anlagestrategie.

Deutsche Plattformen sind eher auf Investoren fokussiert, die höhere Summen investieren möchten (ab 100,- EUR je Projekt) und bereit sind, ihr Geld länger zu binden.

- Höhere Investitionssummen ermöglichen Ihnen auch eine bessere Diversifikation und somit Risikostreuung.

- Alle erwähnten deutschen Crowdinvesting-Plattformen verfügen über strenge Bonitätskriterien, die die Kreditnehmer erfüllen müssen, um sich für eine Finanzierung zu qualifizieren.

- Die P2P-Plattformen sind daran interessiert, Projekte aufzulisten, die die besten Voraussetzungen für Umsatz- und Gewinnwachstum darstellen. Davon ist schließlich auch deren Provision abhängig.

Die P2P-Plattformen übernehmen die komplexe Unternehmensbewertung für die Investoren und sparen ihnen damit eine Menge Zeit.

Der Vorteil bei P2P-Investitionen ist jener, dass sich auch kleine Privatanleger mit relativ geringem Kapital an interessanten Projekten beteiligen können. Diese Option war vor einiger Zeit nur für Großinvestoren zugänglich.

Wenn Sie mit Ihrer Investition die deutsche Wirtschaft ankurbeln und dabei gleichzeitig Rendite verdienen möchten, melden Sie sich noch heute bei einer der Plattformen an und werden Sie zum Investor.