Aktier for begyndere

I denne guide til at købe aktier for begyndere i 2024, viser vi dig hvordan du vælger den rigtige handelsplatform, køber din første aktie og vælger en aktiestrategi.

Målet er at give dig et godt og solidt fundament, så du kan komme i gang med aktiehandel på en god og sikker måde.

Vi anbefaler kraftigt, at du læser hele denne artikel, specielt hvis du aldrig har investeret før.

Sådan undgår du de fælder, der findes på aktiemarkedet.

I tvivl om hvor du skal handle?

Vi har samlet de danske aktieplatforme ét sted, sammenlignet deres udvalg, kurtage og andre omkostninger, så du nemt kan vælge den bedste for dig.

Indhold

Hvad er en aktie og hvorfor investering i aktier?

Når du køber en aktie, køber du en lille del af en virksomhed. Det gør dig til medejer af virksomheden, hvilket giver dig ret til få del i virksomhedens overskud og udbytte.

Hvis virksomheden stiger i værdi, gør din aktie det samme.

Det er dér indtjeningsmuligheden ligger, og derfor investerer mange mennesker deres penge i aktier.

Nogle ser det som meget risikabelt at investere i aktier, fordi man aldrig ved hvad vej det kommer til at gå. De kan både falde og stige i værdi.

Prisen på en aktie kommer helt an på hvilken aktie, der er tale om.

En dyr aktie er dog ikke nødvendigvis bedre end en billig aktie. F.eks. koster Mærsks aktier mere end Novo Nordisk aktier, selvom Novo Nordisk faktisk er mere værd.

Det kommer nemlig også an på mængden af aktier, der er sat til salg af den enkelte virksomhed.

- Historisk set har aktiemarkedet et afkast på ca. 9-10% om året i gennemsnit, før inflation medregnes.

- Dog er aktier et af de aktiver, der svinger mest i værdi. Derfor vil nogle år være langt under gennemsnittet, og nogle år langt over.

- Den allerførste aktiebørs, som vi kender den i dag (nogenlunde), blev åbnet i starten af 1600-tallet.

Hvordan køber man aktier?

Køb aktier for begyndere – her viser vi dig hvordan du køber aktier, trin for trin. Denne artikel er designet til at give dig alle de værktøjer du har brug for, så du sikkert kan gennemføre alle de nødvendige trin.

Trin

Lær det mest basale

I dag er det utroligt nemt at komme i gang med aktiehandel. Det er en positiv udvikling, men det betyder også, at mange starter på et uoplyst grundlag.

Det er i investeringsplatformenes interesse at være brugervenlige, så du hurtigt kan komme i gang.

Dog er der mange ting der kan optimeres, så du tjener mest muligt på din aktieinvestering. Den rigtige strategi kan være simpel, men der er stadigvæk mange huller man kan falde i.

Læs hele denne artikel, så er godt klædt på, før du køber aktier.

Bestem din strategi

Når du har lært det mest basale om aktiemarkedet, så vælg en strategi og følg den.

Der er flere forskellige måder at investere i aktiemarkedet. Du kan købe enkeltaktier, indeksfonde, aktivt forvaltede fonde, ETF’er eller bruge automatiske robotrådgivere.

Hvilken strategi der passer bedst til dig, kommer an på dit mål, risikovillighed og temperament.

Enkeltaktier er for dig, hvis du har tiden og lysten til løbende at researche og analysere forskellige virksomheder grundigt. På den anden side, hvis analyser og årsregnskaber ikke lyder som noget for dig, er der absolut intet i vejen med en mere passiv tilgang.

Indeksfonde er for dig, der er prisbevidst og gerne vil have et stabilt afkast uden alt det hårde arbejde. De fleste vil få mest ud af passive fonde, selvom der også findes gode aktivt forvaltede fonde. Et alternativ til indeksfonde er ETF’er.

Robotrådgivere er en løsning, som stadig bliver mere populær i Danmark. En robotrådgiver investerer penge på dine vegne, baseret på din alder, risikovillighed og dine investeringsmål. Læs f.eks. om NORD.Investments.

Den gode nyhed er, at du sagtens kan kombinere flere af strategierne, hvis du vil det.

Bestem hvor meget du vil investere

For det første, så lad være med at investere penge du skal bruge snart. Selvom aktiemarkedet med al sandsynlighed går opad på lang sigt, kan der være store udsving på kort sigt.

Det er ikke unormalt at markedet falder med 10-20% i et givent år, for så at stige igen næste år.

Derfor er det alt for risikabelt at investere penge, du skal bruge snart. Her mener vi din nødopsparing, penge til indskuddet i din kommende lejlighed eller ferieopsparingen.

Invester i stedet de penge, du ikke har brug for i de kommende år. Hvis du vil have mest ud af aktieinvestering, så læg 60-90% af dine investeringspenge i aktier hver eneste måned.

Nu skal du blot bestemme hvor stort det beløb er. Uanset om det er 500 kr. eller 5.000 kr. om måneden, er der god sandsynlighed for, at de vil vokse sig større på aktiemarkedet.

Åbn en investeringskonto

For at komme i gang med aktiehandel, skal du først oprette en profil hos en børsmægler.

Hos Financer har vi skabt en sammenligning af de bedste platforme på det danske marked.

Sammenlign aktieplatforme her.

Det er vigtigt at vide, at bankerne ofte tager rigtig høje gebyrer for aktiehandel, og derfor er det bedste sted at handle aktier på en uafhængig handelsplatform.

Der findes flere gode platforme, du måske allerede har hørt om, heriblandt SaxoInvestor, DEGIRO, Nordnet, eller eToro, hvor der er rig mulighed for investering i aktier.

At åbne en investeringskonto er typisk en hurtig og smertefri proces, som ikke tager mange minutter, men de forskellige børsmæglere har forskellige muligheder.

Nogle fokuserer på et bredt udvalg af aktier og investeringsmuligheder, mens andre differentierer sig ved at have lav kurtage på bestemte investeringstyper og dansk kundeservice.

Specielt prisen spiller en stor rolle for din potentielle succes på aktiemarkedet, hvilket vi kommer ind på senere i artiklen.

Du gør klogt i at sammenligne priser, udvalg og funktioner blandt de forskellige handelsplatforme, før du indbetaler dine penge.

Mange platforme lader dig også prøve en demokonto, før du indbetaler penge, hvilket vi anbefaler.

Vælg dine aktier

Nu hvor du kender din strategi, ved hvor meget du vil investere og har en investeringskonto, er det endelig tid til at vælge hvilke aktier du vil købe.

Her kommer et par begyndervenlige tips til at udvælge aktier:

- Diversificer din portefølje

- Invester kun i virksomheder, du forstår

- Tænk langsigtet

- Undgå meget volatile aktier

Hvis du blot vil have købt din første aktie i dag, kan det være en god idé at købe en du kender lidt til i forvejen.

Når du først har investeret i aktier, så bliv ved med det. Som du tjener flere penge, kan du spare dem op i aktier i stedet for på en opsparingskonto.

Det er sådan du får mest ud af dine penge på langt sigt. Det kræver ingen ekstraordinære færdigheder at få succes med investering.

Valg af aktieplatform

Her er et overblik over nogen af de bedste platforme, hvor du kan købe aktier.

eToro |  SaxoInvestor |  Nordnet |  Freedom24 |  Degiro | |

| Kurtage | 0% / 0 kr. | 0,08%, mindst 10 kr. | 0,15%. Mindst. 19 DKK | Fra 0.02 EUR pr ordre (min. 2 EUR) | 0,03% + 12 kr. |

| Vekselgebyrer | 0,25% | 0,25% | |||

| Aktieudvalg | 17 børser, +2200 aktier | 50 børser + 23.500 aktier | 21 børser + 15.000 aktier | 15 børser + 40.000 aktier | +50 børser |

| Unikke fordele | Stort udvalg 3000+ handelsmuligheder, Mulighed for demokonto, Brugervenlig platform, Copy Trading | Mulighed for aktiesparekonto, Automatisk indberetning til SKAT, Dansk reguleret bank, Dansk kundeservice | Mulighed for månedsopsparing, Flere produkter (aktier, indeks, ETF’er, optioner, obligationer), Mulighed for investering af pensionsmidler | Ingen gebyrer de første 30 dage, mere end 1 million investeringsmuligheder, D-account, som giver dig mulighed for passiv indtægt med høj rente | Dansk kundeservice, Brugervenlig platform og app, Lave priser, Stort udvalg |

| Anmeldelse | Læs anmeldelse | Læs anmeldelse | Læs anmeldelse | Læs anmeldelse | Læs anmeldelse |

| Opret konto | Åbn konto | Åbn konto | Åbn konto | Åbn konto | Åbn konto |

Vi har skrevet en hel artikel om valg af aktieplatforme, hvor vi sammenligner kurtage og andre gebyrer, udvalg, bruger venlighed mm.

Tips og strategier for aktiebegyndere

Selvom du nu ved hvordan man køber aktier, er der stadigvæk mange ting at lære, når det kommer til aktiehandel for begyndere.

Det er simple ting, som rigtig mange erfarne investorer ville ønske, de havde lært fra starten.

Her kommer de absolut vigtigste ting, du skal forstå, når du begynder med aktiehandel.

Start tidligt

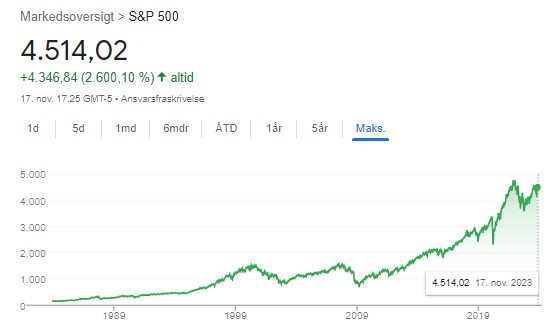

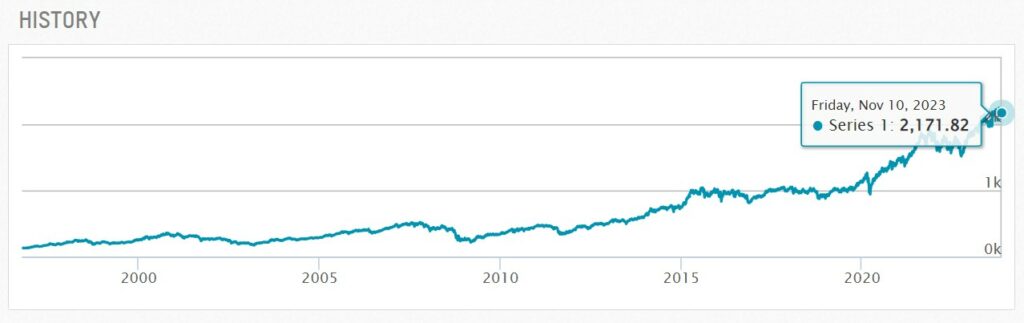

Det kommer måske som en overraskelse, at hvis du havde investeret 50.000 kr. i det danske C20 indeks da det blev tilgængeligt til kurs 100 i 1989 (dengang KFX-indeks), ville du i skrivende stund sidde tilbage med hele 1.085.910 kr.

Det svarer til en stigning på 2171,82% over ca. 34 år, før vi tager højde for inflation.

Af det kan vi lære, at jo før du begynder på aktiehandel, jo større afkast har du mulighed for at opnå.

Aktiemarkedet stider i gennemsnit 7-8% om året, justeret for inflation.

Det afkast er baseret på det amerikanske S&P 500 indeks, som vi taler lidt mere om senere i artiklen.

Det afkast kunne være opnået uden dybdegående tekniske analyser og komplicerede grafer.

I stedet ville der være tale om den mest simple investeringsstrategi, nemlig bred og langsigtet, med relativt lille risiko.

Bemærk, at de 7-8% er et historisk gennemsnit. Der er både år hvor aktiernes værdi generelt falder, og år hvor de generelt stiger.

Tænk langsigtet

En god strategi at følge for begyndere er køb og hold. Det betyder, at du køber aktier uden forventning om at sælge dem igen i nærmeste fremtid.

I stedet har du en tidshorisont på 5 år, 10 år, 30 år eller endnu længere end det. Grunden til det er en god idé at tænke langsigtet er renters rente effekten.

Selv med et konservativt afkast på 5% om året i gennemsnit, vil 10.000 kr. have vokset sig til 16.290 kr. på 10 år, og efter 50 år vil de være blevet til hele 114.674 kr.

Aktiehandel er ikke en måde at blive hurtigt rig på, men det er en af de sikreste måder.

Ved at starte tidligt og tænke langsigtet, arbejder renters rente virkelig til din fordel.

Invester løbende

Det er først når vi kombinerer langsigtet investering med løbende investering, at det bliver rigtig sjovt.

Løbende investering er når vi investerer penge måned efter måned og år efter år.

I stedet for at investere et større beløb én gang, investerer vi hver eneste måned, og bliver ved med at geninvestere vores gevinst.

Det er en vane, som mange allerede har, når det kommer til deres opsparingskonto i banken.

Fordelen ved at investere pengene i aktier, i stedet for hos banken er selvfølgelig det potentielle afkast. Ved at investere løbende, kan vi udnytte renters rentes fulde effekt.

Det betyder også, at vi både køber aktier når priserne er høje og når priserne er lave, og på den måde opnår vi en gennemsnitspris.

Denne strategi er kendt som dollar-cost-averaging.

De penge vi har investeret til en høj pris kommer stadigvæk til at være mere værd i fremtiden, eftersom aktiemarkedet altid steget på lang sigt.

Lad os nu kigge på et par eksempler, der viser hvad du kan tjene med løbende investering.

1. Vi investerer 1.000 kr. om måneden

1.000 kr. er et beløb, som de fleste voksne danskere er i stand til at lægge til side hver måned.

Som vi tidligere har nævnt, stiger aktiemarkedet i gennemsnit 7-8% om året, justeret for inflation. Vi har inkluderet et par forskellige afkastmuligheder, så du nemt kan overskue dit potentielle afkast.

Her er en tabel, der viser hvor meget 1.000 kr. om måneden kan blive til på den lange bane.

| Tid | 0% | 5% | 6% | 7% | 8% | 9% |

|---|---|---|---|---|---|---|

| 1 år | 12.000 kr. | 12.330 kr. | 12.397 kr. | 12.465 kr. | 12.533 kr. | 12.601 kr. |

| 5 år | 60.000 kr. | 68.289 kr. | 70.119 kr. | 72.011 kr. | 73.967 kr. | 75.990 kr. |

| 10 år | 120.000 kr. | 155.292 kr. | 164.699 kr. | 174.094 kr. | 184.166 kr. | 194.966 kr. |

| 20 år | 240.000 kr. | 412.745 kr. | 464.351 kr. | 523.965 kr. | 592.947 kr. | 672.896 kr. |

| 30 år | 360.000 kr. | 835.726 kr. | 1.009.538 kr. | 1.227.087 kr. | 1.500.295 kr. | 1.844.474 kr. |

| 40 år | 480.000 kr. | 1.532.379 kr. | 2.001.448 kr. | 2.640.125 kr. | 3.514.281 kr. | 4.716.430 kr. |

| 50 år | 600.000 kr. | 2.679.711 kr. | 3.806.127 kr. | 5.479.851 kr. | 7.984.606 kr. | 11.756.620 kr. |

Som du kan se, er der ikke den store forskel på vores indtjening på den korte bane.

Efter 5 år med investering, er forskellen på 5% og 9% i afkast om året knap 8.000 kr. Men efter 50 år vil forskellen være svimlende 9 millioner kroner.

Det er renters rente effektens kraft.

Tip: Du kan selv lege lidt med tallene i med vores renters rente beregner.

2. Vi investerer 5.000 kr. om måneden

For at vise dig renters rentes fulde potentiale, skruer vi lidt op for det månedlige beløb, så det nu er 5.000 kr.

Med et afkast på 9% om året, vokser vores investering til over 58 millioner på 50 år.

| Tid | 0% | 5% | 6% | 7% | 8% | 9% |

|---|---|---|---|---|---|---|

| 1 år | 60.000 kr. | 61.650 kr. | 61.985 kr. | 62.325 kr. | 62.665 kr. | 63.005 kr. |

| 5 år | 300.000 kr. | 341.445 kr. | 350.595 kr. | 360.055 kr. | 369.835 kr. | 379.950 kr. |

| 10 år | 600.000 kr. | 776.460 kr. | 823.495 kr. | 870.470 kr. | 920.830 kr. | 974.830 kr. |

| 20 år | 1.200.000 kr. | 2.063.725 kr. | 2.321.755 kr. | 2.619.825 kr. | 2.964.735 kr. | 3.364.480 kr. |

| 30 år | 1.800.000 kr. | 4.178.630 kr. | 5.047.690 kr. | 6.135.435 kr. | 7.501.475 kr. | 9.222.370 kr. |

| 40 år | 2.400.000 kr. | 7.661.895 kr. | 10.007.240 kr. | 13.200.625 kr. | 17.571.405 kr. | 23.582.150 kr. |

| 50 år | 3.000.000 kr. | 13.398.555 kr. | 19.030.635 kr. | 27.399.255 kr. | 39.923.030 kr. | 58.783.100 kr. |

Disse to eksempler skulle gerne overbevise dig om, at det er fuldt ud muligt for den almindelige dansker at blive mangemillionær på aktier.

Det kræver bare tid.

Vi kan også konstatere, at selv små procentdele gør en kæmpestor forskel på den lange bane.

Det er en god overgang til vores næsten afsnit, som handler om kurtage og priser for aktiehandel.

Kurtage og gebyrer er vigtige

Kurtage er den pris det koster at foretage en aktiehandel. Typisk kræver handelsplatforme en lille procentdel af handlens størrelse, f.eks. 0,10% for at foretage handlen.

Næsten alle handelsplatforme har dog en minimumskurtage, f.eks. 14 eller 29 kr., som gør det mindre attraktivt at foretage små handler.

Eksempel på kurtage

Lad os forestille os, at du køber en aktie, der koster 2.000 kr. og skal betale 29 kr. i kurtage. Af de 2.000 kr. svarer kurtagen til 1,45%.

Det betyder, at din aktie skal stige med mindst 1,45%, før du begynder at tjene penge på den.

Men det bliver værre endnu. Du betaler nemlig kurtage per handel, dvs. både når du køber og sælger.

Lad os sige at over de næste 2 år, er vores aktie steget med 20%, og vi vælger at sælge aktien til en kurs på 2.400 kr. Igen betaler vi 29 kr. i kurtage, svarende til 1,16%.

Det reelle afkast ligger på 400 kr., men vi har betalt 58 kr. i kurtage, og ender dermed med et afkast på 342 kr.

Som du kan se, er det dyrt at foretage mindre aktiehandler, hvis handelsplatformen har minimumskurtage.

Er kurtagen 0,10%, mindst 29 kr., skal vi handle for mindst 29.000 kr. ad gangen for at lande på 0,10% af handlen.

Du ved allerede fra forrige afsnit, at selv 1% mere eller i afkast kan betyde rigtig meget på den lange bane.

Derfor anbefaler vi kraftigt, at du undersøger de forskellige handelsplatforme, før du begynder at handle med aktier, så du kan minimere dine omkostninger.

I vores artikel om de bedste aktieplatforme sammenligner vi kurtagen og andre gebyrer blandt nogen af de mest populære online børsmæglere.

Prøv ikke at slå markedet

At slå markedet betyder at man investerer i aktier, der klarer sig bedre end det generelle marked i gennemsnit.

Det bedste ville selvfølgelig være, hvis du var så dygtig en investor, at du år efter år var i stand til at købe og sælge de rigtige aktier med den perfekte timing, og opnå det optimale afkast

Problemet med det er, at langt størstedelen af investorer ikke er i stand til at slå markedet. Faktisk viser undersøgelser, at der tale om hele 88% af professionelle investorer.

Af det kan vi konkludere, at det er ekstremt svært at slå markedet. So, if you can’t beat them, join them.

I stedet for at forsøge at slå markedet, hvilket både er svært og tidskrævende, er det nemmere og mere profitabelt at følge markedet.

Det kan du f.eks. gøre ved at investere i indeksfonde eller ETF’er. En indeksfond er en samling af aktier, typisk baseret på en industri eller et geografisk område.

- OMX C25 – C25 indekset består af de 25 største danske aktier. Ved at investere i indekset, spreder du din risiko over 25 forskellige aktier.

- S&P 500 – Det amerikanske S&P 500 indeks består af lidt over 500 veletablerede amerikanske selskaber.

- DAX – Det tyske DAX indeks består af de 30 mest handlede aktier på børsen i Frankfurt og ses som et benchmark for den europæiske økonomi.

Der findes også indeks, der fokuserer på bestemte sektorer, f.eks. lægemidler, teknologi eller vedvarende energi.

Du kan købe indeksfonde og ETF’er på din almindelige aktieplatform. Vi kigger nærmere på disse passive investeringsmuligheder senere i artiklen.

Diversificer din portefølje

Diversificering er en strategi, hvor man fordeler sin investering i mange små bidder, for på den måde at mindske sin risiko.

Med andre ord, diversificering er risikospredning.

Hvis du ejer 50 aktier, gør det ikke så meget hvis den ene falder 20% i værdi. Din samlede porteføljeværdi holdes oppe af de 49 andre aktier.

En veldiversificeret aktieportefølje anses som om en af de sikreste langsigtede investeringer, der kan foretages.

Der er to måder at opnå sådan en portefølje:

- Udvælg og køb aktierne selv.

- Invester i en forudbestemt samling af aktier.

Valgmulighed nummer to er ofte den nemmeste, billigste og bedste mulighed.

Sådan en diversificering kan opnås ved at investere i indeksfonde eller ETF’er, som vi allerede har været inde på.

Hvis du kun har en håndfuld enkeltaktier i din portefølje, løber du en høj risiko.

Invester ikke penge du skal bruge snart

Hvis du er i gang med at spare op til en rejse eller en bil, og forventer at foretage købet indenfor det næste år, så invester ikke dine opsparingspenge.

Der er for mange udsving i markedet til at det giver mening af investere de penge, du skal bruge til købet. Din risiko for at miste penge er simpelthen for høj med så kort en tidshorisont.

Invester i stedet penge, du har øremærket til langsigtet opsparing, og som du så at sige har råd til at tabe.

På den måde undgår du også at miste nattesøvn over dine investeringer.

Hold hovedet koldt når kurserne falder

I din investeringskarriere vil du opleve tab. Aktiemarkedet går både op og ned, og det kan være fristende at sælge sine aktier, når man ser røde tal på bundlinjen.

Her er det vigtigt at huske, at du har taget et valg om at tænke langsigtet. Historisk set, er aktiemarkedet altid steget på lang sigt.

Det kan være svært at ikke at blive revet med af stemningen på aktiemarkedet, men at sælge i nedgangsperioder er en klassisk begynderfejl.

Mange erfarne investorer bruger faktisk nedgangsperioder til at købe flere aktier, fordi de kan handle til rabatpriser.

Chancen for, at du er i stand til at købe og sælge med den rigtige timing, er minimal. Husk på, at 88% af professionelle investorer ikke er i stand til det.

Nedture bliver ofte fulgt af opture, og ’sælg når priserne falder’ er ikke en del af vores aktiestrategi.

Værdsæt tålmodighed, ikke panik.

Når det går nedad, kan det hjælpe på humøret at tage en pause fra investeringsapps på telefonen og computeren.

Dine investeringer vil klare sig på samme måde, uanset om du kigger med eller ej.

Hvad er den bedste måde at investere i aktier på?

Vi har allerede været lidt inde på mulighederne i de forrige afsnit, men lad os nu gå i dybden med præcis hvordan du bedst kan investere i aktier, så du tjener flest mulige penge.

Du har forskellige muligheder for at investere i aktier, heriblandt køb af aktier enkeltvis, ETF’er, aktivt eller passivt forvaltede fonde, eller endda robotrådgivere.

Når det kommer til aktier for nybegyndere, er den klart bedste mulighed passiv investering. I den kategori finder vi investeringsmuligheder som passive fonde (indeksfonde), og ETF’er.

Passiv investering betyder, at du investerer i det samlede aktiemarked, i stedet for i enkelte aktier.

Vi forsøger at følge markedet fremfor at slå det.

Hvorfor er passiv investering bedst?

Den underliggende antagelse ved passiv investering er, at aktiemarkedet skaber afkast over tid. Det har vist sig at være rigtigt, hvis vi kigger på aktiemarkedets historik.

Med passiv investering opnår du alle disse fordele:

- Risikospredning. Ved at investere i indeksfonde og ETF’er, opnår du helt automatisk diversificering, fordi du investerer i en bred vifte af aktier på én gang.

- Det er billigt. Du slipper for at betale kurtage for hver eneste aktie du køber, og der sidder ikke en professionel investor og udvælger aktierne for dig. Som bekendt kan selv små procenter gøre en stor forskel på lang sigt.

- Gennemsigtighed. Sammenligner vi med aktive fonde, er det mere gennemsigtigt hvad du investerer i. Det er altid klart hvilke aktiver der findes i indeksfonde.

- Det er simpelt. At eje et indeks eller en gruppe af indekser er langt nemmere, end at forstå og implementere en sofistikeret aktiestrategi, som kræver konstant research.

- Du slår de aktive investorer. 88% af professionelle investorer formår ikke at skabe merafkast ift. markedet. Med passiv investering, følger vi markedet, og slår dermed langt størstedelen af aktive investorer.

Hvad koster passiv investering?

En indeksfond eller ETF koster typisk 0,15-1% i årlige omkostninger (ÅOP).

Det lyder måske af meget, men husk, at du opnår en bred diversificering uden at betale kurtage for hver enkelt aktie du køber.

Forestil dig at betale 29 kr. én gang for at købe en samling af 100 aktier, i stedet for at betale kurtage 29 kr. 100 gange.

Det eksempel lyder måske ekstremt, men pointen er, at du minimerer dine omkostninger ved at have så lidt handelsaktivitet som muligt.

Sammenligner vi med aktivt forvaltede fonde, kan ÅOP’en godt komme helt op i over 2%.

Det er prisen for, at der sidder professionelle investorer og aktivt udvælger aktier til fonden.

Hvordan finder jeg indeksfonde og ETF’er?

Det kan du gøre ved at søge på din valgte handelsplatform. Brug søgefeltet, så finder du hurtigt frem til en masse forskellige ETF’er du kan investere i.

Læs evt. vores artikler om indeksfonde og ETF’er.

Hvordan fungerer aktiepriser?

En akties pris er baseret på en bedømmelse af virksomhedens reelle værdi. Denne proces kaldes for værdiansættelse.

Men prisen afhænger ikke kun af en virksomheds reelle værdi. Så snart aktien er på børsen, reflekterer prisen også investorernes forventning til virksomhedens fremtidige værdi.

Eksterne faktorer kan også påvirke prisen, f.eks. lovændringer, politisk uro i et land eller prisen på alternative investeringsmuligheder.

Det vigtigste at forstå er, at en akties pris ikke nødvendigvis reflekterer en akties reelle værdi.

Et eksempel på dette er IT- boblen, hvor en masse internetbaserede aktier steg utroligt meget i kursværdi i de sene 1990’ere.

En stor del af disse virksomheder var ikke profitable, og det resulterede i at boblen sprang, og kurserne styrtdykkede.

Så hvad får aktiepriserne til at ændre sig?

Priserne påvirkes af udbud og efterspørgsel. Hvis der er flere, der ønsker at købe en aktie (efterspørgsel), end der ønsker at sælge den (udbud), stiger aktiepriserne og omvendt.

I forbindelse med IT-boblen, var der utroligt meget hype omkring IT-aktierne, og det medvirkede til den enorme efterspørgsel.

Det er nemt at forstå, at udbud og efterspørgsel påvirker priserne, men lidt mere indviklet at forstå, hvad der får folk til at købe og sælge bestemte aktier.

Markedshype, politisk uro, årsregnskaber, renter og konjunkturer er alle ting, der påvirker efterspørgslen, og alle disse faktorer vil alle have indflydelse på aktiepriserne lige med det samme.

Det er derfor, det er utroligt svært at time markedet rigtigt.

Du kan stort set kun gøre det ved at være heldig, eller ved at have information, som offentligheden ikke kender til endnu (insider-information), hvilket er ulovligt at bruge til handel på aktiemarkedet.

Det vigtigste at forstå er, at priserne regulerer sig selv over tid. IT-boblen brast, det samme gjorde bolig-boblen og alle de andre bobler.

Ved at være eksponeret i aktiemarkedet i lang tid, gennem en passiv investeringsstrategi, giver du dig selv de bedste muligheder for et godt afkast.

Aktiebegreber – dem skal du kende

Her kommer en række nyttige aktiebegreber og deres definition.

- Afkast eller fortjeneste. Den gevinst du får som indehaver af aktien. Hvis du køber en aktie til 1.000 kr. og den stiger 10% i værdi på et år, er det årlige afkast 10%, eller 100 kr.

- Børskurs. Aktiens pris på dens børs kaldes børskurs eller bare kurs. Aktiens pris fastsættes i børsens valuta. På den danske børs er det altså DKK, mens den amerikanske børs bruger USD.

- Risikospredning. At sprede sin aktieinvestering over flere forskellige aktier og fonde, og dermed nedbringe risikoen for tab.

- Teoretisk værdi. Virksomhedens egenkapital divideret med antallet af aktier.

- Udbytte. Udbyttet, også kaldet dividende, bestemmes på en generalforsamling, og er den betaling, som aktionæren modtager af aktiens værdi. Ikke alle aktier betaler udbytte. Læs mere om udbytteaktier.

- Aktiesplit. Et selskab kan foretage et aktiesplit for at øge antallet af udestående aktier, ved at opdele hver eneste aktie, typisk med en 1:2 ratio. Lad os sige, du ejer 100 aktier, der hver er 500 kr. værd. Efter aktiesplittet, ejer du 200 aktier, der er 250 kr. værd.

- Markedskapitalisering. Markedskapitalisering er summen af antallet af aktier ganget med aktieprisen. Lad os sige, at Selskab A har en markedskapitalisering på 100 millioner kr., fordi de har 50000 aktier, der hver koster 200 kr. (200 kr. gange 50000 aktier = 100.000.000 i markedskapitalisering)

7 aktiestrategier du kan bruge i 2024

Det vigtigste som nybegynder er at få købt et par forskellige aktier eller indeks, så renters rente kan begynde at arbejde til din fordel.

Når du har gjort det, så lær så meget du kan om aktier og investering generelt.

Derefter er det en god idé at følge en aktiestrategi, som passer til dit temperament, og her spiller risikovillighed en stor rolle.

Risikovillighed – hvilken type er du?

Uanset hvilken type du er, så husk, at der altid følger risici med aktieinvestering, uanset hvad.

- Lav risikovillighed. Du er ikke tilfreds med at have dine penge i banken og investerer derfor i aktiemarkedet. Du er tilfreds med investeringer forbundet med lavere risiko, f.eks. indeksfonde og ETF’er.

- Middel risikovillighed. Du forventer et stabilt afkast over en længere periode, men er villig til at løbe større risici. Udover indeksfonde og ETF’er, investerer du måske i nogle individuelle aktier, du forventer vil have et højt afkast.

- Høj risikovillighed. Du investerer i aktier med forventning om et højt afkast, men ved godt, at det er risikabelt og betyder både op- og nedture.

Her kommer 7 forskellige aktiestrategier, du kan komme i gang med i dag.

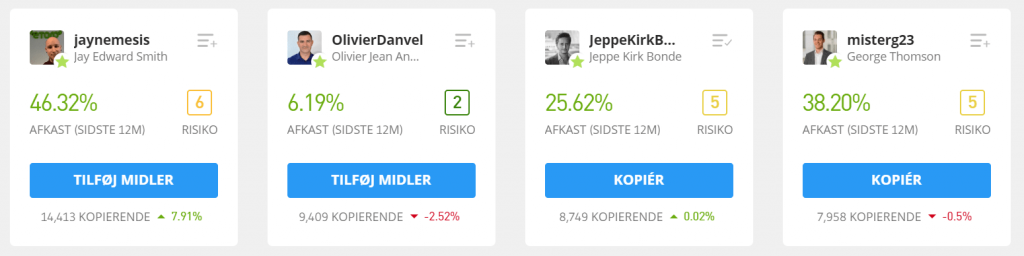

1. Kopier andre

FORVENTET AFKAST: +10%

RISIKO: Lav – Høj

BEGYNDERVENLIG: Ja

Den måske nemmeste måde at investere i aktier som nybegynder er, at kopiere hvad andre, mere erfarne investorer gør.

På eToro kan du faktisk gøre det helt automatisk, gennem funktionen CopyTrading.

Du skal mindst investere $200 i en given investor, og mindst $1 i hver kopieret handel.

Du kan se statistik for hvor godt investoren har klaret sig de sidste 12 måneder, risikoniveau mm., og derfra beslutte, om du vil investere i investoren.

Det gør det nemt og automatisk at tjene penge på aktier, selv hvis du er helt ny.

2. Invester bredt via fonde

FORVENTET AFKAST: +8%

RISIKO: Lav – Middel

BEGYNDERVENLIG: Ja

Endnu en rigtig nem måde at investere som begynder, er ved at investere i nogle få, brede fonde.

Som du nok allerede har forstået, er vi fortalere for denne investeringsstrategi.

Historisk set, er de forskellige fonde steget med ca. 9% om året i gennemsnit. Her er nogle eksempler på indeksfonde og deres udvikling.

Hvis du selv vil tjekke udviklingen på forskellige indeksfonde, kan du Google deres navn (f.eks. ”C25”), så bør du finde lignende grafer.

Fordelen ved at investere i indeksfonde er, at det er både passivt og bredt.

Investerer du f.eks. i C25 (OMX C20), bliver dine penge fordelt over de 25 største danske aktier. Dermed kan du sprede din risiko over alle 25 virksomheder.

Investerer du i 2-3 forskellige fonde, kan du sprede din investering over endnu flere. F.eks. har S&P 500 over 500 amerikanske aktier.

På den måde følger din investering aktiemarkedets udvikling, ikke bare en enkelt aktie.

3. Investering i individuelle aktier

FORVENTET AFKAST: 5-50%

RISIKO: Middel – Høj

BEGYNDERVENLIG: Nej

Har du udset dig en kommende stjerne? Måske en ny Apple eller Amazon?

Så er der rigtig store gevinster at hente, ved at investere i individuelle aktier. Faktisk er det den aktiestrategi, der kan give det største afkast.

Det er samtidig den strategi, der er sværest at mestre og har den største risiko.

Det er rigtig svært at udvælge netop den aktie, der kommer til at vinde i fremtiden, og derfor er denne strategi mest for dem, der har en relativt høj risikovillighed.

Et eksempel på sådan en stjerneaktie er Amazon. D. 22 december 2006 havde aktien en værdi på ca. 2 USD per aktie.

I dag, d. 20 november 2023, er prisen over 145 USD, altså en stigning på over 7000% på 17 år.

Note: Den egentlige pris på Amazon aktien var i 2006 omkring 75 dollars, men grundet et stort 20-1 aktiesplit i 2022, er prisen nu anderledes.

Vil du investere i individuelle aktier, bør du lære ting som fundamental analyse og teknisk analyse, som er gode værktøjer, der kan hjælpe dig.

Er din risikovillighed lavere, og ønsker du ikke at være ligeså aktiv i din aktiehandel, er passiv investering i indeksfonde eller ETF’er et godt alternativ.

4. Aktiv investering

FORVENTET AFKAST: +8%

RISIKO: Middel – Høj

BEGYNDERVENLIG: Nej

Hvis du gerne vil bruge meget tid på aktiehandel og virkelig sætte dig ind i det, er aktiv investering måske noget for dig.

I perioder hvor markedet er i opgang, kan man som aktiv investor ofte tjene flere penge end som passiv investor.

Der er større risici forbundet med at investere aktivt, og det er vigtigt at kunne holde hovedet koldt, når der er udsving i markedet.

Husk at undersøge dine køb selv. I nyhederne både online og offline, er der rigtig mange trends og tendenser, som i sidste ende ikke holder stik.

Lav derfor din egen research og læs om hver enkelt virksomhed, før du investerer i deres aktier.

5. Passiv investering

FORVENTET AFKAST: +8%

RISIKO: Lav – Middel

BEGYNDERVENLIG: Ja

Aktiv investering er for dem, der gerne vil slå markedet. Dvs., de vil have et højere afkast end markedet i gennemsnit.

Passiv investering er det omvendte. Det er for dem, der blot vil have deres penge til at vokse, uden at bruge for meget tid på at investere

Et par af de aktiestrategier vi allerede har væres inde på, følger den passive investeringsstrategi, f.eks. investering i indeksfonde.

6. Value investering

FORVENTET AFKAST: +10%

RISIKO: Lav – Høj

BEGYNDERVENLIG: Nej

Value investering er at investere i aktier, der har en markedsværdi, der er mindre end hvad virksomheden i virkeligheden er værd.

Det kan være lidt tricky at finde denne type virksomhed, og det kræver indsigt i markedet at udvælge dem.

Hvis du har lyst og tid til at læse op på de forskellige virksomheder, er det en rigtig god strategi.

For at komme i gang med value investering, kan du gøre følgende:

- Læs blogindlæg om value investering

- Læs bøger om valueinvestering

- Undersøg begrebet ”value stocks”

Det handler om at finde ud af, hvordan du kan identificere disse værdifulde aktier.

7. Grøn investering

FORVENTET AFKAST: +8%

RISIKO: Lav – Høj

BEGYNDERVENLIG: Ja

Grøn investering, også kendt som impact investering, handler om at gøre en forskel med sine penge, samtidig med at forhåbentlig opnå et afkast.

Flere indeksfonde har sat fokus på kun at have aktier fra bæredygtige virksomheder.

Hvis du er miljøbevidst, er det en god måde at investere dine penge bæredygtigt, og dermed ikke forværre verdens klimasituation.

Det behøver heller ikke betyde et lavt afkast, eftersom mange bæredygtige virksomheder klarer sig rigtig godt.

Vælg din strategi

Nu hvor kender du nogle forskellige aktiestrategier, har du måske allerede udvalgt dig et par favoritter.

Du kan sagtens kombinere de forskellige strategier.

Der er f.eks. intet galt med at aktivt investere en del af dine penge i nogle få forskellige aktier, og investere resten i indeksfonde.

Hvad er en aktie?

En aktie er en lille del af en virksomhed. Når du har aktier, bliver du til aktionær og kan ofte være med til at træffe beslutninger i virksomheden ved at stemme til generalforsamlinger.

Hvordan køber man en aktie?

Du køber aktier gennem en børsmægler, f.eks. din egen bank eller en uafhængig børsmægler f.eks. Nordnet, eToro eller SaxoInvestor. Du kan også købe aktier gennem din bank, men det er ofte dyrere.

Hvordan kommer jeg hurtigst i gang?

Den hurtigste og nemmeste måde at komme i gang, er ved at bruge en handelsplatform som eToro, SaxoInvestor eller Nordnet.

Hvordan tjener man penge på aktier?

Lad os sige, at vi har købt en aktie for 100 kr. Hvis aktiens værdi stiger med 10%, er vores aktie nu 110 kr. værd. Vælger vi at sælge aktien, har vi tjent 10 kr. Aktier falder og stiger i værdi, afhængig af mange forskellige faktorer, som er uddybet i artiklen.

Hvordan vælger man de bedste aktier?

Det er utroligt svært selv at udvælge de bedste aktier (selv de professionelle fejler), og derfor anbefaler vi i stedet, at du vælger en passiv strategi, med fokus på diversificering.

Hvor meget kan jeg tjene på aktiehandel?

Der er ingen grænse for, hvor meget du kan tjene, men der er heller ingen garanti for at tjene penge med aktier. Der er altid en risiko for at tabe penge, når du investerer i aktier. Historisk set er aktiemarkedet dog steget på lang sigt, hvilket er grunden til at mange mennesker stadigvæk lægger penge i aktiehandel.

Hvad er det mindste beløb, man kan købe aktier for?

Det er faktisk muligt at købe aktier for helt ned til 6 kr. (1 dollar). Her får du dog kun en del af aktien, og ikke en hel aktie. Dette er gjort muligt gennem handelsplatforme, der tilbyder fractional shares, eller delaktier. Dette er gjort muligt gennem internationale platforme som eToro.

Hvor meget skat skal man betale af aktier?

Aktier beskattes først når du sælger dem eller får udbetalt udbytte (realiseringsprincippet), og du bliver udelukkende beskattet af gevinsten, altså det du har tjent. Skattesatsen er 27% af de første 61.000 kr. (2024) kr., og derefter 42%. Læs mere om skat af aktier.

Er du stadig ikke kommet i gang? Tag tilbage til afsnittet ‘Hvordan køber man aktier?’