Sammenlign og find det billigste realkreditlån i Danmark

Overvejer du at købe hus eller lejlighed?

Vores bolig er en af de vigtigste brikker i vores liv, og måske den vigtigste investering du nogensinde kommer til at lave.

Desværre er det de færreste mennesker, der har råd til at købe en bolig med deres opsparing.

Det er her realkreditlånet kommer ind.

Realkreditlån er en kæmpe hjælp for folk, der ikke har penge til rådighed nu og her.

Men hvor finder man det billigste realkreditlån? Skal man vælge variabel eller fast rente?

Dette og meget mere giver vi dig svar på i denne artikel.

Hvad er et realkreditlån?

Et realkreditlån er baseret på realkreditobligationer. Lånet kommer fra investorer, mens realkreditinstituttet fungerer som mellemmand.

Du tager altså ikke lånet af din bank, selvom bankerne ofte samarbejder med realkreditinstitutter.

Når du ansøger om et realkreditlån, finder realkreditinstituttet investorer for dig.

Fakta om realkreditlån

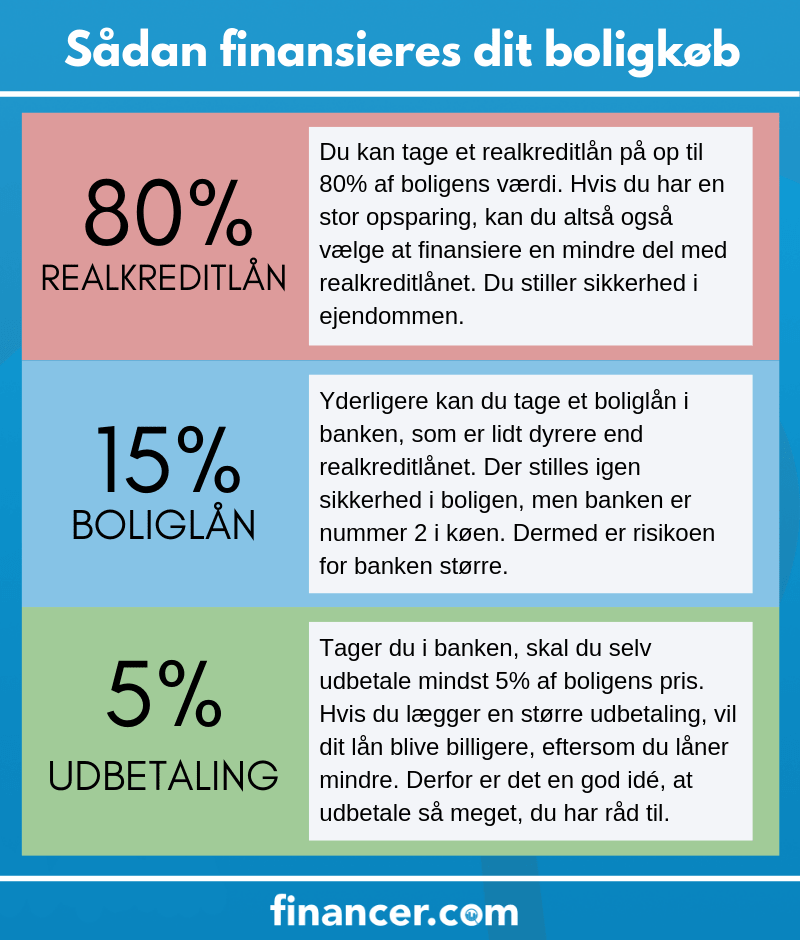

- Du kan højst finansiere 80% af din bolig med et realkreditlån.

- Der er direkte sammenhæng til obligationer.

- Prisen er baseret på udbud og efterspørgsel på obligationsmarkedet.

- Realkreditinstituttet fungerer som mellemmand for investor og låntager.

- Der stilles sikkerhed i form af pant i fast ejendom.

- Det første danske realkreditinstitut var Kreditkassen af Husejere i København, som blev oprettet i 1797.

Realkreditlån og boliglån – hvad er forskellen?

Et boliglån er i realiteten et almindeligt lån, der er øremærket til bolig. Boliglånet er altså ikke baseret på obligationer eller investorer, ligesom realkreditlån er.

Du kan ikke tage et realkreditlån til at dække boligens fulde pris, og derfor er boliglån relevante for mange kommende boligejere.

Sådan ansøger du om et realkreditlån

Det er mere kompliceret at ansøge om et realkreditlån end andre lån.

Du bør overveje dine muligheder grundigt, for det er sandsynligvis det største lån, du nogensinde kommer til at tage.

Derfor kan det hurtigt betale sig at få rådgivning udefra, for du kan spare tusindvis af kroner ved at vælge det rigtige lån og evt. omlægge lånet undervejs.

Sådan gør du:

- Vælg dit ønskede lånebeløb. Vil du finansiere 80% af boligen med realkreditlånet? Eller et mindre beløb?

- Sammenlign realkreditlån. Brug eksempelvis Realkreditkonsulenterne til at sammenligne og finde de bedste tilbud.

- Vælg det rigtige lån. Når du har de forskellige tilbud i hånden, er der kun tilbage at vælge det, der giver mest mening for dig.

Huskeliste til realkreditlån

- Læg et budget. Før du tager i banken, bør du kende din økonomi og forberede dig til mødet. Du skal kende dit månedlige rådighedsbeløb.

- Få rådgivning. Det kan være en god idé at få upartisk rådgivning, så du er sikker på at vælge det rigtige lån for dig. Husk på, at banken vil være partisk, fordi de har økonomisk interesse i dig some kunde.

- Sammenlign dine muligheder. Du gør klogt i at indhente flere tilbud, før du beslutter dig for hvilket lån du vil tage. Indhendt mindst 2 tilbud, som du kan sammenligne.

Krav til dig – hvem kan tage realkreditlån?

Et realkreditlån er et stort lån, og derfor er det ikke alle, der kan blive godkendt til et.

Som minimum skal du være myndig og have en bolig, du gerne vil købe.

Derudover foretager låneudbyderen en vurdering af din økonomi, før de bestemmer, hvor meget de er villige til at låne dig.

En tommelfingerregel siger, at du kan låne ca. 4 gange din årlige indkomst før skat, minus gæld, plus opsparing.

Årlige indkomst*4-gæld+opsparing.

Skal jeg vælge fast eller variabel rente?

Der findes både realkreditlån med fast og variabel rente, men det er ikke åbenlyst, hvad der er bedst.

Her kommer fordele og ulemper ved fast og variabel rente

Fast rente

Med fast rente forbliver renten den samme i hele låneperioden.

Det gør det nemmere at planlægge, og hvis du værdsætter sikkerhed, er det måske det rigtige for dig.

- Du ved på forhånd, hvor meget du skal betale tilbage hver måned

- Det er nemmere at planlægge og lægge budget

- Højere rente end variabel rente

Variabel rente

Med variabel rente, ændrer rentesatsen sig i løbet af året, typisk hver tredje måned.

Den variable rente er til gengæld lavere end den faste i øjeblikket, men det kan ændre sig i løbet af lånets løbetid.

Der følger altså en vis usikkerhed med den variable rente.

- Lavere rente og dermed et billigere lån.

- Usikkerhed – du ved ikke, hvor meget renten ændrer sig i fremtiden. I hårde økonomiske tider, kan du blive økonomisk offer, hvis renten skyder i vejret.

- Det er sværere at planlægge, og du kan ikke være 100% sikker på, du kan betale lånet tilbage.

Hvordan finansierer jeg udbetalingen?

Du skal selv lægge mindst 5% af boligens værdi til udbetaling. Her kan du altså hverken bruge realkreditlån eller boliglån til hjælp.

Det betaler sig altså at have noget opsparing selv. Den bedste situation er, hvis du har en stor opsparing, som kan dække mindst 20% af boligens værdi.

Mindre gæld er næsten altid bedre end større gæld, specielt når der er tale om en gæld med ÅOP på over 5%, hvilket boliglånet ofte er.

Hvad med afdragsfrie realkreditlån?

Du har måske hørt om realkreditlån med afdragsfrie måneder. Det betyder, at der er perioder af lånet løbetid, hvor du ikke betaler afdrag.

Du skal stadigvæk betale rente og bidrag.

Dine kortsigtede udgifter bliver altså markant mindre, men lånet bliver ikke mindre i den periode.

Der er fordele og ulemper ved afdragsfrihed, men vær klar over, at lånet bliver dyrere i sidste ende.

Ofte har realkreditlån afdragsfrihed på hele 10 år. Det er lang tid at beholde lånet, uden at betale af på det.

Faktisk kan den samlede pris på lånet blive mere end det dobbelte, hvis du vælger afdragsfrihed fremfor afdrag.

Fordele og ulemper ved afdragsfrihed

- Større rådighedsbeløb på kort sigt.

- Mere plads i budgettet.

- Lånet er dyrere på lang sigt.

- Lånets størrelse falder ikke i de afdragsfrie perioder.

Selvom lånet bliver dyrere med afdragsfrihed på lang sigt, betyder det ikke, at det altid er en dårlig idé.

Det kan f.eks. være du har købt en lejlighed, som du lejer ud.

I den afdragsfri perioed, kan du få et større afkast i form af lejeindtægter, end hvis du havde afdraget på lånet.

Eller måske har du en plan for, hvad der skal ske med de ekstra penge du har tilovers i den afragsfri periode.

Få en bedre rente

Her er nogle ting, du kan bruge gøre for at få en bedre rente på dit realkreditlån.

- Prut om prisen. Det er faktisk muligt at forhandle om priserne på et realkreditlån. Kunder der vil have realkreditlån, er værdifulde for realkreditinstitutterne. Derfor slås bankerne en del om disse kunder. Spil gerne bankerne ud mod hinanden ved at henvise til banker, som har en lavere rente.

- Bliv fuld kunde hos banken. Hvis du har en lønkonto og et kort knyttet til kontoen, bliver du normalt regnet som en fuld kunde. Hvis du er fuld kunde, har du ofte bedre muligheder for at få en lav rente.

- Renovering og vedligeholdelse. Hvis du for nyligt har renoveret din bolig, så stiger din bolig i værdi. Selvom du allerede har taget dit realkreditlån, kan du genforhandle lånet. Snak med en uvildig rådgiver, eller brug låneovervågning for at finde det bedste tidspunkt.

- Sørg for at genforhandle regelmæssigt. Forsøg at vænne dig til at genforhandle dine lån en gang imellem. Hvert andet eller tredje år er helt fint, eftersom prisforandringer på markedet kan få boligen til at stige i værdi.

Leder du efter et lån?

Hvis du er klar til at købe bolig og finde dit realkreditlån, så er det tid til at tage affære.

Du har nu al den nødvendige information til at finde det bedste realkreditlån for dig.