ETF’er er velkendte i udlandet, men mindre udbredte i Danmark, på trods af de har meget til fælles med almindelige indeksfonde, som rigtig mange danskere allerede har investeret i.

Vi kigger nærmere på ETF’er og om det er en god investering.

Betaler du for meget for dine ETF’er?

Det er stor sandsynlighed for, at din bank opkræver for høje priser for dine køb af ETF’er.

Der er betydelige forskelle mellem at handle med ETF’er gennem din bank og på separate handelsplatforme. Klik på knappen for at se vores sammenligning af aktieplatforme, hvor du kan købe ETF’er.

Hvad er en ETF?

En ETF er en Exchange Traded Fund, eller på dansk en børshandlet fond. En ETF følger typisk et aktieindeks, men ikke nødvendigvis.

Der findes også ETF’er med obligationer, råvarer, ædelmetaller og andre aktiver, men de fleste følger altså et aktieindeks.

Man kan beskrive en ETF som en pose fuld af aktier, som kan købes eller sælges på børsen gennem en enkelt handel.

Fordi en ETF handles på børsen på lige fod med aktier, omtales de ofte som ETF aktier.

- SPDR S&P 500 (SPY) er den mest kendte og ældste nulevende ETF, og følger det amerikanske S&P 500 indeks.

- iShares Core MSCI World ETF (URTH) følger MSCI World’s verdensindeks, som indeholder over 1.500 aktier fra 23 udviklede lande.

- XACT OMXC25 (XACTC25) er den første danske ETF, som blev børsnoteret tilbage i februar 2019, og følger det danske C25 indeks.

Hvordan køber man ETF’er?

Du kan købe ETF’er på din almindelige handelsplatform, så længe du har adgang til den børs, hvor ETF’en handles.

De handles på præcis samme måde som aktier. Hvis du ikke har handlet med aktier før, så læs vores begynderguide til aktier, så du kan komme godt i gang.

Hvilke ETF’er skal man købe?

Der er ingen rigtig og forkert ETF at købe. Ligesom med al anden investering, kommer det an på, hvad man tror på vil være en god handel.

Mange der handler med ETF’er har en meget langsigtet investeringsstrategi, og vælger ofte ETF’er, med mange forskellige aktier i.

Det kunne f.eks. være en ETF, der følger det amerikanske S&P 500 eller MSCI World indekset.

Ved at vælge en meget bred ETF, eller flere forskellige ETF’er, diversificerer man sin investering og ens risiko er lavere.

ETF vs indeksfonde – hvad er forskellen?

Der er flere ligheder end der er forskelle på ETF’er og indeksfonde, og derfor kan det være lidt svært at gennemskue forskellen på de to.

Begge er en simpel og billig måde at risikosprede, de kan begge være passive eller aktive, og de handles typisk af samme type investor.

Dog er der stadigvæk en række forskelle…

ETF’er er børsnoterede

ETF’er er børsnoterede, og dermed kan handles på samme måde som aktier. Det betyder f.eks. at du kan shorte ETF’er, hvilket ikke er muligt med indeksfonde.

Indeksfonde følger altid et indeks

En indeksfond følger altid et indeks, men det behøver en ETF ikke at gøre.

Du er samtidig sikret, at du altid kan handle til den egentlige værdi af de aktier der findes i fonden, plus en fast omkostning.

Prisen på ETF’er afgøres i højere grad af udbud og efterspørgsmål, eftersom de handles på børsen.

Dog er prisen meget præcis, så i realiteten betyder det ikke det store, specielt fordi de fleste ETF- og indeksfond investorer tænker meget langsigtet.

Flere ETF-udbydere

Markedet for ETF’er er langt større, og derfor er der også langt flere udbydere af end af indeksfonde. Det er ikke en direkte forskel i typen af aktiv, men mere af markedet.

Anderledes beskatning

I Danmark beskattes ETF’er anderledes end indeksfonde, hvilket vi kommer ind på senere i artiklen.

Fordele og ulemper ved ETF’er

Hvorfor investere i ETF’er? Der er en række gode fordele ved ETF investering, men også et par ulemper.

- Du kan nemt opnå en stor risikospredning. Fordi ETF’er indeholder mange forskellige aktier, er det nemt at sprede sin risiko. ETF’er anses generelt som en investering med lav risiko, da du

- Omkostningerne er lave. Omkostningerne kan komme helt ned på 0,03% om året, og ligger typisk på 0,05-0,40% om året, hvilket er meget lavt. Sammenligner vi med indeksfonde, er niveauet typisk på 0,50-1% om året.

- Udvalget af ETF’er er kæmpestort. Der er meget stort udvalg af ETF’er, eftersom de kan købes på børserne rund omkring i verden. Der er langt flere muligheder for investering i ETF’er, end der er i indeksfonde i Danmark.

- Handles som en aktie. Man kan shorte ETF’er eller handle med gearing, ligesom med en helt almindelig aktie. Med andre ord er ETF’er mere likvide end indeksfonde.

- Ikke mange ETF’er i Norden. Der er ikke så mange ETF’er med eksponering i Danmark og resten af Skandinavien, og derfor skal vi normalt handle på en udenlandsk børs.

- Komplicerede skatteregler. Vi uddyber skattereglerne senere i artiklen, men for nu kan vi sige, at de ikke er fordelagtige for ETF investering.

Passive og aktive ETF’er

Ligesom vi kender det fra indeksfonde, kan ETF’er både være passive eller aktivt forvaltede.

En passiv ETF følger typisk et indeks, men det behøver den ikke at gøre. Det kan også være en udvalgt samling af aktier eller andre aktiver, som ikke ændres igen.

Målet for en passiv ETF er at ramme samme afkast som det indeks den følger.

Hvis en ETF er aktiv, sidder der en forvalter og løbende ændrer i fondens indhold. Aktive ETF’er har generelt højere omkostninger end passive, ligesom indeksfonde.

Målet for en aktiv ETF er at slå markedet. Vil du købe aktive ETF’er, er det vigtigt, du sætter dig ind i, hvordan fonden styres, før du investerer.

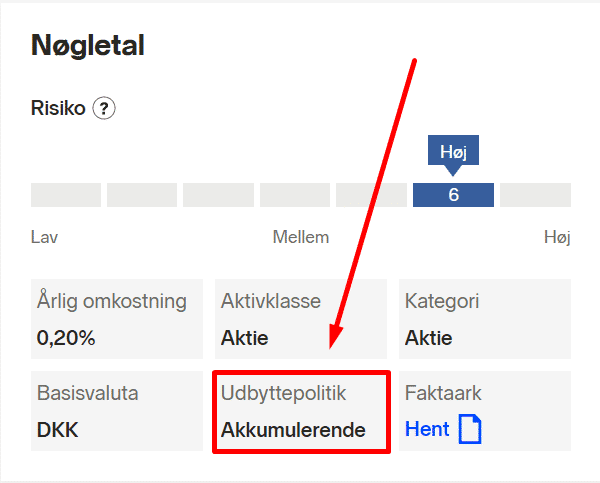

Udbyttebetalende og akkumulerende ETF’er

En ETF kan både være udbyttebetalende eller akkumulerende. Forskellen er, at akkumulerende ETF’er geninvesterer det udbytte, de ellers ville have udbetalt til deres aktionærer.

Hvis du alligevel har tænkt dig at geninvestere dit overskud fra udbytte, giver det mest mening at vælge akkumulerende ETF’er, da du kan spare penge på handelsomkostninger.

Vil du hellere have en smule penge i hånden hvert kvartal, halvår eller år, så kig efter udbyttebetalende ETF’er.

Du kan tjekke om en ETF aktie er akkumulerende eller udbyttebetalende på din handelsplatform, på samme vis, som du tjekker almindelige udbytteaktier.

ETF beskatning

ETF’er beskattes som udgangspunkt som kapitalindkomst (42%), ikke som almindelig aktieindkomst (27% af de første 56.500 kr., derefter 42%).

Ydermere er ETF’er beskattet efter lagerbeskatningsprincippet, hvilket betyder, at du skal betale skat af ETF’er, uanset om du realiserer din gevinst eller ej.

Det positive ved det er, at du også kan få fradrag i tilfælde af tab.

Fradrag eller ej, vi kan konkludere at investering i ETF’er er mindre attraktivt pga. skattereglerne.

Hvis du f.eks. ikke har frie midler til at betale skat ved årets udgang, kan du være tvunget til at sælge ud af dine aktiver.

Nye regler i 2020 og 2021

Fra januar 2020 blev reglerne ændret, så det blev en smule bedre at investere i ETF’er. Det er nemlig muligt for ETF’er, der primært handler med aktier at blive beskattet som aktieindkomst.

Det kræver dog, at udbyderen af ETF’en gør SKAT opmærksom på dette. Du kan se en liste hos SKAT, over ETF’er der beskattes som aktieindkomst.

På SKATs positivliste finder vi f.eks.:

- Over 200 ETF’er fra iShares

- ETF’er fra Xtrackers, Lyxor, Amundi, og JP Morgan

- XACT’s ETF på børsen i København

Desværre forbliver lagerbeskatningsprincippet en realitet.

Skal du investere i ETF’er eller ej?

Mange danskere holder sig helt fra ETF’er fordi det er ufordelagtigt at investere i skattemæssigt, hvis vi sammenligner med almindelige indeksfonde.

Skulle man investere i ETF’er som dansker, skulle det være for at få adgang til markeder, som ellers er svært tilgængelige.

For nu, giver det ikke mening for de fleste at begynde på ETF investering, men hvis skattereglerne ændrer sig i fremtiden, kan ETF’er være en rigtig god investering.

Er du interesseret i bred og passiv investering? Så læs vores artikel om indeksfonde, som er et glimrende alternativ til ETF’er.

FAQ om ETF’er

Hvad er en ETF?

En ETF er en børshandlet fond, som kan handles på børsen på lige fod med aktier. En ETF er typisk passiv og følger et aktieindeks, men den kan også være aktiv eller fokusere på råvarer, ædelmetaller eller ejendomme.

Hvilke ETF’er skal man købe?

Som med alle andre investeringer, kan kun du afgøre, hvad du vil investere i. Mange investorer foretrækker større ETF’er, som følger enten S&P 500 eller MSCI World indekset.

Hvordan beskattes ETF’er?

ETF’er beskattes som kapitalindkomst (42%), medmindre ETF-udbyderen har oplyst SKAT om, at det er en aktie ETF, i hvilket tilfælde den beskattes som aktieindkomst (27% af de første 56.500 kr., derefter 42%). Derudover beskattes ETF’er efter lagerbeskatningsprincippet, så der skal betales skat, uanset om gevinsten realiseres eller ej.

Betaler ETF’er udbytte?

ETF’er kan både være udbyttebetalende eller akkumulerende. Det kan du altid tjekke på din handelsplatform.