A megtakarításnak a befektetés az egyik leghatékonyabb formája. A tőzsdepiaci termékek kedvező hozammal rendelkeznek, viszont sokkal kockázatosabbak a hagyományos megtakarítási lehetőségeknél.

Mi az a befektetés?

Mielőtt a befektetések listájához érnél, érdemes megtudni, hogy egyáltalán mit jelent maga a befektetés:

A befektetés fogalma

Befektetés alatt olyan folyamatot értünk, amely során jövedelmező eszközöket vásárolunk annak érdekében, hogy a jövőben pénzügyi haszonra tegyünk szert. A pénzügyi haszon a befektetés típusától függően származhat árfolyamnyereségből, illetve pénzáramlásból is:- Az árfolyamnyereség azt jelenti, hogy drágábban adod el a terméket, mint amennyiért vásárolod, így profitra teszel szert.

- A pénzáramlás egyéb forrásból származó bevételt jelent: ez lehet például a megtakarításod után fizetett kamat, vagy a részvénybefektetésből származó osztalék is.

Befektetés és spekuláció közti különbség

A kereskedőket alapvetően két nagy csoportba sorolhatjuk: ezek a befektetők és a spekulánsok. A két csoport leginkább attól különbözik egymástól, hogy milyen hosszú időre fektetnek be:

Spekuláns

A spekulánsok kifejezetten rövid távon gondolkoznak és rövid távon fektetnek be. A döntéseiket leginkább az árfolyamváltozásból való gyors profitszerzés, illetve a saját érzelmeik vezérlik.

Mivel rövid távú befektetésről beszélünk, ezért a spekulánsok magas kockázatot vállalnak annak érdekében, hogy magas, szinte azonnali profitra tegyenek szert.

A spekulánsok bevétele nem kiszámítható.

Pár példa spekulációra:

- Kriptovaluta befektetés

- Forex

- Tőkeáttételes kereskedés

Befektető

A befektető mindig hosszú, több éves távra fektet be, és olyan befektetéseket választ, amelyek jól megalapozott jövővel rendelkeznek (például ingatlan, nagy cégek részvényei).

A befektető a spekulánssal ellentétben stabil bevétellel rendelkezik, és addig vár az eladással, ameddig a befektetése el nem éri a kívánt eredményt.

A befektetők bevétele a legtöbb esetben kiszámítható.

Pár példa befektetésre:

- Ingatlan befektetés

- Részvények vásárlása

- ETF befektetés

A spekulánsok számára rendkívül fontos megtalálni a tökéletes belépési és kilépési időpontot, a befektetőknek viszont ez kevésbé fontos, mivel a befektetéseik amúgy is csak több év alatt hozzák meg a várt eredményt.

A megfelelő taktika kiválasztása

Nem lehet egyik taktikára sem azt mondani, hogy határozottan jobb a másiknál, hiszen a tőzsdepiac folyamatosan változik, emiatt pedig mindig alkalmazkodni kell, és a spekulánsok gyakran jobban ki tudják használni a lehetőségeket a hosszú távú befektetőknél.

Ennek ellenére kezdő befektetőknek mindenképp a hosszú távú befektetést ajánljuk, hiszen ez jóval kevesebb kockázattal, idővel, és tanulmányozással jár, mint a spekulatív befektetés.

Miért fontos befektetni?

A befektetés szerintünk azért fontos, mert:

- Ha befekteted a pénzed, akkor megtarthatod a vásárlóerejét, és nem fog elértéktelenedni a vagyonod az infláció miatt.

- A hosszú távú befektetéssel gyarapíthatod a vagyonod, és elérheted azokat a pénzügyi céljaidat, melyeket befektetés nélkül nem tudnál elérni.

Hogy ne csak a levegőbe beszéljünk, két példával is alá szeretnénk támasztani a kijelentéseinket:

Befektetés az infláció ellen

Az infláció az árak általános növekedését jelenti, ami a pénz elértéktelenedéséhez vezet: az inflációnak köszönhető a növekedő minimálbér, illetve az is, hogy az áruk, szolgáltatások évről évre drágábbak az országunkban.

Időnként természetesen negatív inflációról is beszélhetünk, de hosszú távon az infláció pozitív és felfele növekszik, ami rossz hatással van a pénzre.

Az alábbi táblázatban megtekintheted az éves inflációt Magyarországon 2012 és 2022 között:

| Év | Infláció mértéke |

|---|---|

| 2012 | 2,2% |

| 2013 | 0,8% |

| 2014 | -0,2% |

| 2015 | 0,3% |

| 2016 | 1,1% |

| 2017 | 1,3% |

| 2018 | 1,5% |

| 2019 | 1,3% |

| 2020 | -0,3% |

| 2021 | 5,7% |

| 2022 | 9,2% |

A táblázat alapján könnyen kiszámolható, hogy az átlagos éves infláció 2012 és 2022 között 2,3% körül volt: ez azt jelenti, hogy befektetés nélkül a pénzed évente átlagosan több, mint 2%-kal értéktelenedik el.

Befektetés vagyonépítés céljából

A befektetés nemcsak az infláció kiküszöbölésére alkalmas, hiszen egy jó pénzügyi döntéssel jelentősen gyarapítani tudod a vagyonodat.

- A vagyonépítés és a passzív jövedelemszerzés legfőbb eszköze a befektetés.

- A hosszú távú, biztonságos befektetések segíthetnek a pénzügyi szabadság elérésében.

Általánosságban elmondható, hogy minél hamarabb kezded el a befektetést, annál korábban el tudod érni a pénzügyi céljaidat: a legfontosabb az, hogy minden hónapban takaríts meg egy bizonyos összeget, és ezt fektesd be az általad jónak látott termékekbe.

Érdekességképpen nézzük meg 5 népszerű amerikai részvény teljesítményét az utóbbi 5 évre vonatkozóan:

| Részvény | Árfolyam 2018-ban | Árfolyam 2023-ban | Növekedés |

|---|---|---|---|

| Tesla | $22 | $211 | +860% |

| Apple | $54 | $172 | +219% |

| Microsoft | $106 | $326 | +205% |

| Meta (Facebook) | $145 | $308 | +112% |

| Amazon | $82 | $125 | +52% |

Látható, hogy a legnépszerűbb amerikai részvények hosszú távon mind jól teljesítettek a múltban. Nézzük meg, mennyi pénzed lehetne, ha 2018-ban Tesla részvényt vásároltál volna:

Példa kalkuláció

A táblázat alapján egyértelműen kiderül, hogy amennyiben 2018-ban 1.000.000 Ft-ot fektettél volna Tesla részvénybe, akkor 2023-ban 8.600.000 Ft-od lehetne.Mibe fektessem a pénzem?

Akadnak olyan pénz befektetési lehetőségek, amelyek garantált megtérülést eredményeznek.

Mindegyik terméknek megvan a maga előnye és hátránya, viszont az, hogy neked személy szerint melyik a legjobb választás, a tapasztalatod és a tudásod fogja meghatározni.

Vannak olyan magas hozamú befektetések, amelyekbe jobb minél hamarabb belevágni, de a legtöbb esetben akkor hozhatod a legjobb döntést, ha megfontoltan cselekszel.

A Financer.com összegyűjtött 18 befektetési lehetőséget, amelyek által növelheted a vagyonod. Megemlítésre kerül 5 olyan tévhit is, amit az emberek befektetésként tartanak számon.

A következő elemzési szempontok segíteni fognak, hogy jobban megtaláld a számodra ideális befektetési lehetőséget:

Válj befektetővé 3 egyszerű lépésben!

1. Válassz egy befektetési platformot

A befektetéshez szükséged lesz egy platformra, amelyen keresztül termékeket tudsz eladni és vásárolni. Egy jó platform változatos termékpalettával rendelkezik és könnyű használatot biztosít a befektetők számára.

Ma már a legtöbb nagy brókercég teljesen online működik. A befektetésbe könnyű belecsöppenni, viszont ez még nem jelenti azt, hogy érted is mit csinálsz.

A platformokat érdemes letesztelni

Mielőtt döntenél, ismerkedj meg minél több platformmal. A legtöbb helyen ezt egy ingyenes demo számlával tudod megtenni. Kapsz egy virtuális egyenleget, amit kockázat nélkül felhasználhatsz különböző befektetésekre. Ezzel megismerheted a szolgáltatásokat és akár egy befektetési stílust is ki tudsz alakítani magadnak.Két népszerű platform, amely segítségedre lehet:

eToro

Az eToro a világ egyik legnépszerűbb online kereskedési platformja. Az oldal rengeteg felhasználóval és termékkel rendelkezik.

Regisztrációkor $100.000-os demo számlát kapsz, ami segíteni fog a platformmal való ismerkedésben.

Elérhető termékek: Részvények, ETF-ek, CFD-k, Indexek, Kriptovaluták, Forex

több, mint 600 amerikai részvény elérhető

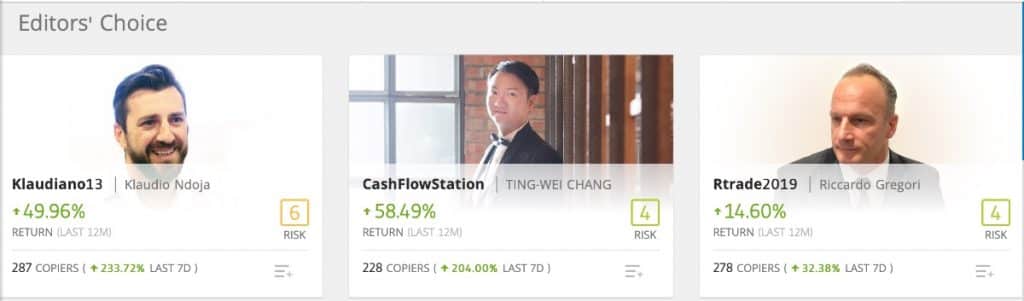

CopyTrader: egy kattintással lemásolhatod a sikeres befektetők lépéseit

rengeteg neves befektető használja

felhasználóbarát applikáció

ingyenes használat

Előnyei

Ennél a szolgáltatónál a lakossági befektetői számlák 74%-án veszteség keletkezik a CFD-kereskedés során. Fontold meg, ha érted-e, hogyan működnek a CFD-k, és megengedheted-e magadnak a pénzed elvesztésének a magas kockázatát.

2. Erősítsd meg a felhasználódat és töltsd fel az egyenleged

Miután létrehoztál egy fiókot, a brókercég számára meg kell erősítened, hogy valóban hiteles személy ül a gép mögött. Ehhez általában egy személyazonosságot igazoló okmányra és egy érvényes bankkártyára van szükséged.

Ha teljes felhasználóval rendelkezel, a bankkártyád segítségével fel tudod tölteni az egyenleged.

3. Vásárolj terméket

A termékvásárlás minden platformon rendkívül egyszerű. A keresőben megtalálod az adott terméket, ezután pedig a vásárlásra kattintasz.

A felugró mezőben megadod a befektetni kívánt összeget, és már meg is vásároltad a terméket.

A vásárlás után a profilodnál nyomon tudod követni a termék adatait és a piaci teljesítményét.

eToro áttekintés videó

Az alábbi rövid videóban megtanulhatod, hogyan hozz létre egy eToro fiókot és hogyan kezdj neki a befektetéseknek ezen a platformon.

Ennél a szolgáltatónál a lakossági befektetői számlák 76%-án veszteség keletkezik a CFD-kereskedés során. Fontold meg, ha érted-e, hogyan működnek a CFD-k, és megengedheted-e magadnak a pénzed elvesztésének a magas kockázatát.

Befektetés szótár

Az alábbi táblázat a leggyakoribb tőzsdepiaci fogalmakat tartalmazza. Ezekkel az angol fogalmakkal gyakran fogsz találkozni, ezért érdemes tisztában lenni a jelentésükkel:

| Kifejezés | Jelentés |

|---|---|

| Broker | A brókercég a vevőket és az eladókat gyűjti egy helyre, a tranzakciókra jutalékot számol |

| Bear Market | Egy termék csökkenő trendet mutat |

| Bull Market | Egy termék növekvő trendet mutat |

| Break Even | Ennél az árnál az adott befektetés sem nyereséget, sem veszteséget nem mutat |

| Bid | Eladási ár |

| Ask | Vételár |

| Pip | Forex piacnál a legkisebb változás mértéke |

| Call | Vételi jog |

| Short | Csökkenő pozíció |

| Long | Emelkedő pozíció |

| Buy | Vásárlás |

| Sell | Eladás |

| Conversion | Egyik deviza átváltása a másikba |

| Diversion | Diverzitás, azaz a portfóliód változatossága |

| Index | Az indexek termékcsoportok árait követik |

CopyTrader

Minimális tőke: 50.000 Ft – 100.000 Ft

Lehetséges nyereség: magas

Időtáv: 1+ év

Hozzáértés: alacsony

Kockázat: magas

Jellemzői

A CopyTrader a tapasztalt befektetők lépéseinek másolását jelenti. Ez egy új online befektetési lehetőség, eToro-n viszont már rengetegen használják.

A CopyTrader segítségével lemásolhatod az általad kiválasztott befektetőket. Ha így teszel, akkor statisztikát láthatsz a személy eddigi profitjairól, kockázati szintjéről, sőt, a hírcsatornán kommunikálni is tudsz vele.

Egy nagyon egyszerű befektetési módszerről beszélünk: a másolás nem igényel sok tudást, mindössze azt kell átgondolnod, hogy melyik befektetőt szeretnéd választani.

nem te fogod kiépíteni a saját portfóliódat

a termékekre szóló díjak rád is vonatkoznak

a lemásolt befektető nem biztos, hogy mindig a legjobb döntéseket hozza

Hátrányai

Részvény

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 5+ év

Hozzáértés: nagyon magas

Kockázat: nagyon magas

Jellemzői

Az egyik legkedveltebb befektetési lehetőség a részvény. A befektetők azért szeretik a részvényeket, mert a többi befektetési lehetőségnél magasabb hozamot eredményezhetnek.

A tőzsde olyan, mint egy szerencsejáték. Sokat nyerhetsz, de sokat is veszíthetsz vele. Egy cég akár csődbe is mehet, ami azt jelenti, hogy az összes befektetésedet elveszítheted.

A megfelelő döntés érdekében ajánlott több különböző sikeres cégbe fektetni és alaposan megismerni a cég történetét, működését, jövőbeli terveit.

A részvények által különböző cégektől vásárolsz részesedést. Például, birtokolhatod olyan külföldi cégek, mint az Apple, a Coca-Cola, az Amazon, a Google vagy a Tesla töredékét, de akár magyar részvényekbe is fektethetsz. Két népszerű magyar cég, ami fent van a tőzsdén a MOL és az OTP Bank.

Ha a cég jól teljesít, akkor a részvények értéke megnövekszik – ez lehet akár többszörös növekedés is.

egy jó befektetéssel rövid időn belül megsokszorozhatod a pénzed

a befektetést könnyű diverzifikálni

egy részvény bármikor eladható, vásárolható

rengeteg választási lehetőség van

az egyik legnépszerűbb befektetés

Előnyei

ha nem fordítasz elegendő időt a tőzsde elemzésére, akkor könnyen elveszítheted a pénzed

az árfolyam nagy mértékben, akár egyik napról a másikra változhat

nehéz felmérni bizonyos részvények kockázati szintjét

Hátrányai

Fektess részvényekbe az eToron

Az eToro-n keresztül lehetőséged van részvényekbe fektetni. Ezt nagyon egyszerűen, a weboldalon vagy a telefonos applikáción keresztül tudod megtenni.Ezért ajánljuk az eToro-t:- ingyenes regisztráció

- egyszerű és könnyen kezelhető platform

- rengeteg online befektetési lehetőség

Ingatlan befektetés

Minimális tőke: 10.000.000 Ft felett

Lehetséges nyereség: magas

Időtáv: 10+ év

Hozzáértés: közepes

Kockázat: közepes

Jellemzői

Az ingatlan egy nagyon jó befektetési lehetőség. Mindenkinek szüksége van otthonra, ezért az ingatlanokra mindig van kereslet.

Ingatlanokba akkor a legérdemesebb befektetni, amikor gazdasági válság van. Az árak alacsonyabbak, ezért olcsóbban fogsz hozzájutni a lakáshoz, amit akár az életed végéig bérbe tudsz adni.

Olyan városban jó lakást vásárolni, amely folyamatos fejlődés alatt áll. Vidéken például ritkán éri meg pénz befektetés céljából ingatlant vásárolni.

A megvásárolt ingatlanok két módon jövedelmeznek:

- Bérbeadás által: A bérbeadás hosszú távon passzív jövedelmet fog eredményezni.

- Eladás által: Ha most nagyon jó áron tudsz megvásárolni egy ingatlant, akkor 5-7 év múlva akár kétszeres áron is eladhatod azt.

az ingatlan az életed hátralevő részére passzív jövedelmet tud biztosítani

egy rosszabb állapotban levő ingatlant olcsóbban is meg lehet venni, egy felújítással pedig könnyen felviheted az értékét

az ingatlant bármikor értékesítheted, így szükség esetén könnyen pénzhez juthatsz

az egyik legbiztosabb hosszú távú befektetés a világon

Előnyei

ha az ingatlannak nem jó a földrajzi elhelyezkedése, akkor nehezebben térül meg a befektetés

ha eladás céljából olyan időszakban vásárolsz ingatlant, amikor az árak az eddigi legmagasabb értéken vannak, akkor nagy az esélye, hogy pénzt fogsz veszíteni

Hátrányai

Befektetési alap

Minimális tőke: 10.000 Ft – 100.000 Ft

Lehetséges nyereség: közepes

Időtáv: 1 – 5 év

Hozzáértés: alacsony

Kockázat: magas

Jellemzői

A befektetési alap egy olyan portfólió, amely több különböző értékpapírt foglal magába.

A portfóliókezelő szakemberek különböző területekre fektetik be azt a pénzösszeget, amit a befektetők bocsátanak a rendelkezésükre.

A befektetők birtokolni fogják a befektetési alap egy bizonyos részét, így nyereség esetén arányosan fogják megkapni a pénzösszeget.

A befektetési alapnak két fajtája van:

- Zárt végű: az alap befektetési jegye csak a futamidő lejártával váltható vissza

- Nyílt végű: az alap befektetési jegye bármikor vásárolható és visszaváltható

Ha nem értesz a részvényekhez, nincs időd megismerni a tőzsde működését, akkor a befektetési alap jó választás lehet számodra.

a befektetéseidet egy szakértő fogja kezelni

a tőke több különböző területre fog kerülni

a kockázat megoszlik

kis összeget is be lehet fektetni

hosszú és rövid távra egyaránt alkalmas

Előnyei

a legtöbb befektetési alap magas díjakkal működik

nem garantált, hogy a portfóliókezelő mindig jó befektetéseket fog választani

nem választhatod ki, hogy milyen részvényekbe szeretnél fektetni

a pénzhez nem férhetsz bármikor hozzá

Hátrányai

Bankbetét

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: alacsony

Időtáv: 0 – 1 év

Hozzáértés: alacsony

Kockázat: alacsony

Jellemzői

A bankbetétet olyan személyek választják, akik a pénzüket teljes biztonságban szeretnék tartani. A számlára helyezett összeg egy előre meghatározott futamidőre a bank részére van bocsátva, a bank pedig kamatot fog rá fizetni.

A kamat nem nagy, viszont garantáltan részesülsz benne, így a pénzed évről évre gyarapodni fog.

A bankbetétként elhelyezett megtakarítások 100.000 eurónak megfelelő összegig védelmet élveznek. Ha a bank csődbe megy, a pénzedet nem fogod elveszíteni.

előre ismert kamat

biztonságos, a pénz védve van

védelmet kapsz a befektetett pénzedre

sok bank közül választhatsz

Előnyei

a kamat nagyon alacsony

keveset nyersz vele, elsősorban inkább megtakarításra alkalmas

a pénzhez a futamidő végéig nem nyúlhatsz hozzá, különben elveszíted a kamatot

Hátrányai

Kötvény

Minimális tőke: 100.000 Ft – 1.000.000 Ft

Lehetséges nyereség: magas

Időtáv: 1 – 5 év

Hozzáértés: közepes

Kockázat: magas

Jellemzői

A kötvény egy olyan értékpapír típus, ami hitelviszony alapján működik.

Kötvényt az államtól vagy magáncégektől lehet vásárolni, a megvásárlásával pedig kölcsönt adsz az adott intézménynek.

A kamat által garantált hozamot termelsz és biztos nyereséged lesz abban az esetben, ha a kötvényt a futamidő végéig megtartod.

Csak akkor bukhatod el a pénzt, ha a szóban forgó cég csődbe megy. Vásárlás előtt mindenképp győződj meg arról, hogy egy stabil intézménnyel kötsz üzletet.

szinte garantált profit

mérsékelt kockázat

hosszú és rövid futamidőre egyaránt alkalmas

nagy választék a piacon

nem igényel sok időbefektetést

Előnyei

a futamidő lejárta előtt csak veszteséggel tudsz kiszállni

eladás esetén nem biztos, hogy kapsz vevőt a kötvényre

a jegybanki alapkamat befolyásolja a kötvény árfolyamát

ha a vállalat csődbe megy, akkor elveszíted a pénzt

Hátrányai

Állampapír

Minimális tőke: 10.000 Ft – 100.000 Ft

Lehetséges nyereség: közepes

Időtáv: 1 – 5 év

Hozzáértés: alacsony

Kockázat: alacsony

Jellemzői

A magyar állampapír az egyik legjövedelmezőbb garantált befektetés.

A kötvényekhez hasonlóan az állampapír megvásárlásával kölcsönt adsz az államnak. A pénz kamattal együtt történő visszafizetése 100%-ban garantálva van, így biztos lehetsz benne, hogy a befektetés meg fog térülni.

Több magyar állampapír közül tudsz választani és mindegyik más futamidővel, valamint kamattal rendelkezik.

Az állam évente fizet, ezért csak olyan pénzre vásárolj állampapírt, amit nélkülözni tudsz.

magasabb kamat, mint bankbetét esetén

biztonságos pénz befektetés, garantált hozam

több típus közül választhatsz

folyamatosan frissülő termékpaletta

Előnyei

a pénzedet csak a futamidő végén kapod vissza

az állampapír kamatja alacsonyabb lehet az inflációnál

deviza alapú állampapír vásárlásakor az árfolyam változása plusz kockázatot jelenthet

Hátrányai

Magyar állampapírok összehasonlítása

Melyik állampapírt válasszam? – Sok emberben felmerül a kérdés, ezért mi segíteni szeretnénk a legjobb állampapír megtalálásában. Látogasd meg az állampapír bemutató oldalunkat, ahol az összes típusú állampapírt bemutatjuk számodra:Arany

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: alacsony

Időtáv: 1 – 5 év

Hozzáértés: alacsony

Kockázat: alacsony

Jellemzői

Befektetés szempontjából az arany a legnépszerűbb nemesfém. A befektetők általában diverzifikáció céljából fektetik aranyba a pénzüket.

Egy pénzügyi válság során az aranyat menekülés céljából választják, mivel ez jobban megőrzi az értékét. A legutóbbi válság során az arany értéke megnövekedett, míg az ingatlanoké és a részvényeké csökkent.

infláció ellen remek védekezés

válság esetén jó választás lehet

az egyik legrégebbi és leginkább bevált befektetés

az arany értéke nem korreál a részvénypiaccal

tőkeáttétes arany alapokat is vásárolhatsz

Előnyei

nem fog nagy hozamot generálni

nem gazdagít meg

az árfolyama nagy változásokra képes

Hátrányai

Bitcoin

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 1+ hónap

Hozzáértés: nagyon magas

Kockázat: nagyon magas

Jellemzői

A Bitcoin egy virtuális valuta (kriptovaluta), ami mögött egy új technológia áll. Ezt a technológiát blockchain-nek nevezik és a célja a különböző területek decentralizálása.

Virtuális valuták esetén nem beszélünk központi bankról, ami kibocsátja őket és ellenőrzi a tranzakciókat. Minden tranzakció a blockchain rendszerre csatlakozott felhasználók által van működtetve.

A Bitcoin létrejöttének az célja, hogy az emberek pénze ne a bankok kezében legyen, hanem annál a személynél, aki a valutát birtokolja.

Egy Bitcoin értéke jelenleg több tízezer euró, miközben olyan virtuális dologról beszélünk, ami nem generál semmilyen valódi értéket. A Bitcoint vásárlásra is csak nagyon korlátozottan lehet használni.

Aki a Bitcoinra befektetési lehetőségként tekint, tisztában kell legyen azzal, hogy egyik napról a másikra az összes pénzét elveszítheti. Senki nem tudja, hogy a kriptovaluták előtt milyen jövő áll.

A Bitcoin árváltozása tökéletesen szemlélteti a kriptovaluta kockázatait:

a legnépszerűbb kriptovaluta a világon

nagy nyereség rövid idő alatt

a Bitcoin mindig a saját birtokodban van

az egyik legjobb rövid távú befektetés lehet

az elmúlt évek egyik legjövedelmezőbb befektetése volt

Előnyei

nem lehet tudni, hogy milyen jövője lesz

rendkívül nagy árváltozásoknak van kitéve

nem ajánlott kezdő befektetők számára

Hátrányai

Melyik a legjobb online tőzsde?

A kriptovaluták berobbanásával rengeteg új kripto tőzsde jelent meg a piacon, ezért elsőre nehéz lehet eldönteni, hogy melyiken érdemes befektetni. Összehasonlítottuk számodra a legnépszerűbb kripto tőzsdéket, hogy könnyebb legyen választani:NFT

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 1+ hónap

Hozzáértés: nagyon magas

Kockázat: nagyon magas

Jellemzői

Az NFT-ket magyarul nem helyettesíthető tokeneknek hívjuk. Olyan digitális termékekről beszélünk, amelyek egyediek, hamisíthatatlanok és nem helyettesíthetőek.

Az NFT-k kripto blokkláncokon szerepelnek, a túlnyomó többség pedig az Ethereum blokkláncot válassza.

Ezeket a termékeket kriptovalutával lehet megvásárolni, tehát ha például egy Ethereum blokkláncon szereplő NFT érdekel, akkor ezért etherrel tudsz fizetni.

Az NFT bármit magába foglalhat, a legtöbb ilyen termék azonban valamiféle műalkotást képvisel, ami kép, videó vagy zene szokott lenni.

Az NFT-k 2017-ben váltak népszerűvé, viszont az első NFT projekt 2012-re vezethető vissza.

rövid időn belül magas profitot lehet elérni

rendkívül sokszínű befektetés

a kriptovalutákhoz hasonlóan eléggé felkapott lett az utóbbi években

folyamatosan jelennek meg új NFT projektek

Előnyei

új és bizonytalan piac

nehéz megállapítani, hogy melyik projektek lesznek sikeresek

nagyon magas kockázat

Hátrányai

Forex

Minimális tőke: 100.000 Ft – 1.000.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 0 – 1 év

Hozzáértés: nagyon magas

Kockázat: nagyon magas

Jellemzői

A Forex a Foreign Exchange Market-et jelenti, ami magyarra fordítva devizapiacnak felel meg.

A devizák piaca azt jelenti, hogy egy adott devizát (pl. EUR, USD) egy másik devizára megegyezés szerint, egy előre meghatározott áron cserélsz el.

A devizakereskedelem a deviza vásárlását, eladását és váltását is magába foglalja. A kereskedés a jelenlegi vagy egy előre meghatározott árfolyam alapján megy végbe.

A Forex a tőzsdei árfolyamok mozgásáról szól: ha megvásárolsz egy devizát, akkor a másikat automatikusan eladod. A fizetőeszközök értéke éppen ezért folyamatosan változik. A profit érdekében ezt az áringadozást kell kihasználnod.

kicsi összeggel is tudsz profitálni

a kereskedés interneten keresztül, valós időben történik

több különböző platform közül választhatsz

rendkívül sok devizával lehet kereskedni

Előnyei

magas szakértelem szükséges hozzá, kezdőknek egyáltalán nem ajánlott

magas kockázat, főleg tőkeáttétel alkalmazása esetén

vannak kamattal működő devizák

Hátrányai

Devizakereskedés az eToro-n

A devizapiac a legnagyobb piac a világon, naponta 5 trillió dollárnyi pénz kerül átváltásra. Az eToron CFD-ken keresztül lehet devizákba fektetni. Ha például 1:100-as arányban fektetsz be, akkor egy $1-os befektetéssel tulajdonképpen $100-t fogsz befektetni. Ilyenkor a platform $99-t kölcsön ad neked, viszont veszteség esetén is ezt az összeget fogod kifizetni.Bővebb információkETF

Minimális tőke: 100.000 Ft – 1.000.000 Ft

Lehetséges nyereség: magas

Időtáv: 1 – 5 év

Hozzáértés: alacsony

Kockázat: közepes

Jellemzői

Az ETF az Exchange Traded Fund-nak a rövidítése, ami magyarul tőzsdén kereskedett befektetési alapot jelent. Az ETF egy értékpapír csoport, amelyet különböző brókercégeknél lehet megvásárolni.

A befektetés mindig az ETF mögött található termékekbe történik. Ez lehet értékpapír, deviza vagy akár árucikk is. Ha egy árupiaci termék ETF-ét vásárolod meg, akkor az alapkezelő az adott terméket fogja megvásárolni.

A legtöbb ETF egy bizonyos indexet követ nyomon, annak alapján, hogy milyen típusú a befektetési alap.

alacsony költségekkel rendelkezik

a piac a nap 24 órájában elérhető

a kockázat alacsonyabb, mint részvények esetében

az egyik legjobb hosszú távú befektetés

a világon számos piacba be tudsz fektetni a segítségükkel

Előnyei

a kevésbé népszerű ETF-ek magasabb díjakkal dolgoznak

alacsony tőkével nem érdemes ETF-be fektetni

Hátrányai

ETF vásárlása az eToron

Az eToro-n számos különböző ETF közül választhatsz. Pár kattintással több cég termékébe is be tudsz fektetni, ez pedig kevesebb kockázattal jár, mintha több különböző részvényt vásárolnál.A platformon CFD-k segítségével is tudsz ETF-et vásárolni, ezért tőkeáttétellel még nagyobb profitra tehetsz szert.Bővebb információkCFD

Minimális tőke: 100.000 Ft – 1.000.000 Ft

Lehetséges nyereség: közepes

Időtáv: 0 – 1 év

Hozzáértés: magas

Kockázat: magas

Jellemzői

A CFD a Contract for Difference rövidítése. Ez olyan instrumentumokat foglal magába, amelyeket a nyitó és záró értékek közti különbséggel kereskednek.

A CFD az ETF-ekhez hasonlóan mögöttes termékekkel foglalkozik. Ezek derivatív eszközök, ami azt jelenti, hogy a spekulációhoz nem kell birtokolnod a mögöttes terméket.

CFD-vel short, illetve long pozíciót is fel lehet venni. Ez azt jelenti, hogy az árak csökkenésére vagy növekedésére lehet spekulálni. Akkor is lehetőséged van profitálni, ha a termékek ára csökken.

A CFD-nél te döntöd el, hogy mikor lépsz be vagy mikor zársz egy pozíciót.

alacsony költségek

a legjobb kis összegű befektetések közé tartozik

a kereskedés valós időben történik

lehetővé teszi a tőkeáttételes kereskedést, illetve a shortolást

Előnyei

nem biztosítja a mögöttes termék jogait

nagyon magas kockázattal járhat

Hátrányai

CFD az eToron

Az eToron számos CFD-t megtalálsz és short, valamint long pozícióval is tudsz kereskedni. A tőkeáttételes CFD-k lehetővé teszik, hogy egy kis összeggel sokkal nagyobb értékbe fektess be.Bővebb információkP2P hitelek

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: magas

Időtáv: 1 – 5 év

Hozzáértés: alacsony

Kockázat: nagyon magas

Jellemzői

A személyközi hitelezés (peer-to-peer) vagy közösségi hitelezés a személyek közti, banki közvetítés nélküli pénzügyi tranzakciókat jelenti.

Ezt úgy kell elképzelni, hogy azok a személyek, akik befektetni szeretnének, pénzt adnak kölcsön azoknak, akiknek pénzre van szükségük.

A hitelt felvevő személyek kamatot fizetnek a kölcsönbe vett pénz után, amit a befektető kap meg. A befektetés megtérülése valójában az adós által fizetett kamat.

A P2P hitelezés különböző külföldi platformokon lehetséges. Ezek a platformok árveréshez hasonló folyamatban kötik össze a kölcsönfelvevőket a hitelezőkkel.

Figyelem!

Magyarországon tiltva van a P2P platformok használata, viszont ha az Európai Únió bármelyik más országának az állampolgára (is) vagy, akkor élhetsz a P2P hitelezés előnyeivel.alacsonyabb kamat a kölcsönfelvevőnek

magas megtérülés a hitelezőnek

Előnyei

Magyarországon törvény tiltja a P2P hitelezést

P2P hitelhez legtöbbször azok a személyek fordulnak, akik rossz pénzügyi helyzet miatt nem tudnak banki hitelt felvenni

nincs biztosíték, nagy a kockázat

Hátrányai

Árupiaci termékek

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 5 – 10 év

Hozzáértés: nagyon magas

Kockázat: nagyon magas

Jellemzői

Az árupiaci termékek olyan nyersanyagok vagy alaptermékek, amelyek közvetlenül fogyaszthatóak vagy más termék előállítására használhatóak.

Ide tartoznak a mezőgazdasági termékek (só, liszt, cukor), az energiához kapcsolt árutőzsdei termékek (olaj, gáz), a fémáruk (arany, ezüst) és az állattenyésztési árucikkek (élő állatok, húsárúk).

Árupiaci termékekbe több különböző módon lehet befektetni. Az egyik lehetőség a nagy mennyiségű fizikai nyersanyag, például nemesfém vásárlása.

A befektetés legegyszerűbb módja ETF-ekkel vagy befektetési alapokkal működik.

megfelelő tudással sok pénzt lehet keresni

az infláció általában növeli az árucikkek értékét

valós termékekkel kereskedhetsz

remek választás a portfóliód diverzifikálására

Előnyei

az árupiacot jelentősen befolyásolják a világ eseményei, a kormányzati döntések és a gazdasági helyzet, ezért a befektetés spekulációnak mondható

hozzáértés szükséges, kezdő befektetők számára nem ajánlott

Hátrányai

Befektetés árupiaci termékekbe

A legegyszerűbb mód az árupiaci termékekbe való befektetésre az eToro platform.Árucikkeket és alapanyagokat CFD-ken keresztül tudsz vásárolni, ezért valójában a mögöttes termék értékébe fektetsz.Bővebb információkStartup befektetés

Minimális tőke: 100.000 Ft – 1.000.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 1 – 5 év

Hozzáértés: magas

Kockázat: nagyon magas

Jellemzői

A startup cégekbe való befektetés magas kockázattal rendelkezik, azonban a jövedelmezősége miatt ez a módszer egyre több befektetőnek kelti fel a figyelmét.

Startupoknak nevezzük azokat a cégeket, amelyek rövid pénzügyi múlttal és alacsony tőkével rendelkeznek, azonban megfelelő finanszírozás mellett nagy a növekedési potenciáljuk.

Egy cégbe való befektetéshez magasabb tőkére lesz szükséged, azonban egy jó választás esetén a pénzed megsokszorozódhat.

lehetőséged van nagyot profitálni

tulajdonrészt szerzel a cégben

a piacnak szinte bármelyik szegmensébe be tudsz így fektetni

a befektetéssel hozzájárulsz a cég fejlődéséhez

Előnyei

rendkívül magas kockázat

nehéz előre megállapítani, hogy melyik cégben van igazi potenciál

nem tudható, hogy a befektetés milyen hamar fog megtérülni

Hátrányai

Saját vállalkozás

Minimális tőke: 10.000 Ft – 100.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 1 – 5 év

Hozzáértés: magas

Kockázat: nagyon magas

Jellemzői

A leggazdagabb emberek saját vállalkozással szerezték meg a vagyonukat.

Ha van egy zseniális ötleted, akkor jó befektetés lehet, ha egy saját céget hozol létre.

Ne hagyd ott a munkahelyed, mivel nagy a valószínűsége annak, hogy az első hónapokban nem fogsz akkora összeget keresni, mint amekkorát szeretnél.

A jelenlegi munkahelyed mellett is elindíthatsz egy saját vállalkozást.

Ha nem adod fel, keményen dolgozol, akkor a befektetett pénz biztos, hogy előbb-utóbb meg fog térülni.

Az internet korszaka számtalan lehetőséget kínál vállalkozás elindítására. Kezdd egy olyan céggel, amit szabadidődben, otthonról is fenn tudsz tartani.

a legtöbb pénzt szerezheted vele

saját céljaidat valósítod meg

csakis tőled függ a befektetés sikeressége

sokszínűen gyarapíthatod a vagyonod

Előnyei

nagy a sikertelenség esélye

az összes pénzed elveszítheted

egy idő után lehet, hogy nem leszel képes egyedül finanszírozni a vállalkozásodat

Hátrányai

Saját magad

Minimális tőke: 1.000 Ft – 10.000 Ft

Lehetséges nyereség: nagyon magas

Időtáv: 0 – 1 év

Hozzáértés: alacsony

Kockázat: alacsony

Jellemzői

A legjobb befektetés az, ha a pénzedet sajád magadba fekteted.

Legyen szó akár új készségek megtanulásáról, szakmai fejlődésről, egészséges szokások kialakításáról – ha a pénzt saját magad fejlesztésére költöd, akkor biztos, hogy a legjobb döntést hozod meg.

Egy befektetés célja az, hogy neked több pénzed legyen. Ezt akkor tudod igazán elérni, ha olyan képességeket fejlesztesz ki, amelyek segítségével nagyobb értéket tudsz teremteni.

Például, ha a tőzsdén szeretnél befektetni, akkor jó ötlet előbb egy olyan tanfolyamon részt venni, ahol szakértők megtanítják, hogy milyen módon hozhatod meg a legjobb döntéseket.

Mindenekelőtt fontos, hogy elégedett legyél magaddal és egy olyan környezetet alakíts ki, ahol jól érzed magad és szeretet vesz körül.

Az egészségedre is fordíts figyelmet. Ha jól érzed magad a saját bőrödben, boldog vagy, akkor sokkal több erőd és elhatározásod lesz, hogy jobb életet teremts magadnak.

a legjobb befektetés, amit tehetsz

jobb személy leszel

többet fogsz tudni, több dologra leszel képes

jobb életet teremtesz magadnak

Előnyei

az eredményt nem fogod azonnal meglátni

Hátránya

Hitelek visszafizetése

Ha vannak adósságaid, akkor befektetés előtt mindenképp fizesd ezeket vissza.

Ilyenkor arra kell törekedned, hogy megszabadulj az adósságoktól. A hitelek kamata nagyobb az esetleges nyereségnél, ezért az adósság nagyobb kiadást fog jelenteni, mint amennyit egy befektetés által nyernél.

A megtakarított pénzt mindenképp hiteltörlesztésre használd!

Mibe ne fektessem a pénzem?

Beszéljük az olyan dolgokról is, amelyek nem pénzügyi befektetések, de sok ember befektetésként tekint rájuk.

Sokszor úgy tűnik, hogy a pénz jó helyre tesszük, de ez nem mindig van így.

Autó, lakás

Sokan azt gondolják, hogy egy új autó vagy egy lakás az egy befektetés. Ez a legtöbb esetben nem így van.

Ha egy olyan dologba fekteted a pénzt, ami nem hoz megtérülést, akkor az csak egy egyszerű kiadás lesz.

Egy autó akkor tekinthető befektetésnek, ha szükséges ahhoz, hogy pénzt keress vele. A lakás akkor befektetés, ha nem te laksz benne, hanem bérbe adod. Egy új laptop akkor lehet befektetés, ha ennek segítségével keresed meg a napi kenyeret.

Szerencsejátékok

Vannak olyan emberek, akik a meggazdagodás érdekében havi szinten szerencsejátékoznak.

Ez egy függőség, amit nagyon könnyű kialakítani. A szerencsejátékok csapdák, mivel mindig a működtetőnek van több esélye nyerni.

Piramis rendszerek

A piramis rendszerek illegálisak, viszont még mindig jelennek meg olyan szolgáltatások, amelyek ez alapján működnek.

A piramis rendszereknél a rendszerben levő befektetők újakat toboroznak, akik után bizonyos jutalékot kapnak. Minél több embert hívsz meg, annál több pénzed lesz.

A piramis rendszerek egy idő után összedőlnek, mivel a felhasználói bázist nem lehet a végtelenségig növelni.

Ha egy befektetési lehetőség csak akkor ígér megtérülést, ha te új tagokat toborzol, akkor nagy a valószínűsége annak, hogy egy piramis rendszerről van szó.

Hirtelen meggazdagodást ígérő rendszerek

Ha olyan befektetési lehetőséggel találkozol, ami azt ígéri, hogy könnyen meg fog gazdagítani, akkor legyél nagyon óvatos. Ezek általában átverések, vagy olyan működési rendszeren alapszanak, amit hosszú távon nem lehet fenntartani.

A legtöbb ilyen rendszer piramis rendszer, de akadnak olyan csalások is, amikor egyszerűen elveszik a befektetők pénzét és minden kapcsolatot megszakítanak velük.

Olyan pénzügyi befektetések, amiket nem értesz

Sok pénzt lehet keresni a részvényekkel, egy saját vállalkozás létrehozásával, az ingatlanokkal, a Bitcoinnal – de ha nem értesz hozzájuk, akkor szerinted milyen esélyeid vannak?

Minden befektetésnél az a legfontosabb, hogy tisztában legyél a működésével. Rengeteg lehetőség van, de a legtöbb ember nem tudja ezeket kihasználni.

Minél nagyobb megtérülést igér egy befektetés, annál nagyobb kockázattal kell számolnod.

Ne tedd az összes tojást egyetlen kosárba! Próbáld meg a pénzed minél változatosabban befektetni, mert ezzel csökkentheted a veszteségi kockázatot.

Ha rövid távon szeretnél megtakarítani, akkor nem ajánlott nagy kockázatot vállalni.

Kövesd a befektetési portfólió alakulását. Lehet, hogy egy régebb vásárolt részvény nem úgy teljesít, mint ahogyan azt szeretted volna. Ha nem figyeled a befektetéseid alakulását, akkor pénzt veszítesz anélkül, hogy tudnád.

Ne ess pánikba! A befektetések sokszor nem olyan irányba mennek, ahogyan azt gondolnád. A váratlan esetekre mindig fel kell készülni.

Pénz befektetés tippek, befektetési tanácsok

Bónusz tipp

Válság során a legjobb döntés befektetni. Ilyenkor jó áron vásárolhatsz ingatlant, és a részvények ára is sokkal alacsonyabb.Általában 8-12 évente szokott egy nagyobb válság előfordulni, és mivel a legutóbbi 10 éve volt, nagy az esélye annak, hogy a következő hamarosan elkezdődik. Ennek már látható jelei is vannak. Befektetés előtt ismerd meg a piac körforgását, tölts időt a tanulással és győződj meg arról, hogy a legjobb időben fektetsz be. Ezek a befektetési tippek segíteni fognak abban, hogy jó döntést hozzál.Mibe érdemes befektetni?

Saját magad kell eldöntened azt, hogy számodra melyik befektetési termék volna a legalkalmasabb. Lehet, hogy ami valakinek beválik, neked egyáltalán nem jó választás.

- Mérsékeld a kockázatot, a futamidőt és döntsd el azt, hogy pontosan mekkora összeget szeretnél befektetni.

Az sem mindegy, hogy mekkora az a profit, amivel megelégedsz. Nyilván minél realisztikusabb elvárásaid vannak, annál valószínűbb, hogy egy biztonságos befektetés eleget fog tenni számodra.

Rövid távú befektetés vagy hosszú távú befektetés?

Örök kérdés az, hogy vajon rövid távra vagy hosszú távra érdemesebb befektetni. Mindkét befektetési módszer rendelkezik előnyökkel és hátrányokkal:

Rövidtávú befektetés

- nem kötelez le hosszú időre

- könnyen kiszállhatsz belőle

- jó megoldás akkor, ha ki szeretnéd tapasztalni a piacot

- kockázatosabb a hosszú távú befektetésnél

- többet kell foglalkozni vele, mint a hosszú távú befektetéssel

Hosszútávú befektetés

- a befektetés legbiztonságosabb formája

- a legtöbbször kifizetődő

- remek választás, ha kezdő vagy

- hosszú időre lekötelezed magad

- a pénzt sokáig nélkülöznöd kell

- nem kell aktívan figyelned a piacot

Ha kezdő vagy…

Kezdő befektetőként mindenképp azt ajánljuk, hogy mielőtt pénzt kockáztatnál, próbáld ki a demo számlás kereskedést.Az eToro-n kapható $100.000-os demo számla alkalmas arra, hogy akár hónapokig, évekig figyeld vele a piac viselkedését. Mivel nem kell a saját pénzedet kockáztatnod, ezért a demo számla egy nagyon jó választás.Összefoglaló táblázat

A felsorolt befektetési ötletek az alábbi táblázatban találhatóak meg. Itt könnyen össze tudod hasonlítani a lehetőségeidet:

| Befektetés | Kockázat | Futamidő | Hozam |

|---|---|---|---|

| CopyTrader | magas | 1+ év | magas |

| Részvény | nagyon magas | 5+ év | nagyon magas |

| Ingatlan | közepes | 10+ év | magas |

| Befektetési alap | magas | 1 – 5 év | közepes |

| Bankbetét | alacsony | 0 – 1 év | alacsony |

| Kötvény | magas | 1 – 5 év | magas |

| Állampapír | alacsony | 1 – 5 év | közepes |

| Arany | alacsony | 1 – 5 év | alacsony |

| Bitcoin | nagyon magas | 1+ hónap | nagyon magas |

| NFT | nagyon magas | 1+ hónap | nagyon magas |

| Forex | nagyon magas | 0 – 1 év | nagyon magas |

| ETF | közepes | 1 – 5 év | magas |

| CFD | magas | 0 – 1 év | közepes |

| P2P hitelek | nagyon magas | 1 – 5 év | magas |

| Árupiaci termékek | nagyon magas | 5 – 10 év | nagyon magas |

| Startup befektetés | nagyon magas | 1 – 5 év | nagyon magas |

| Saját vállalkozás | nagyon magas | 1 – 5 év | nagyon magas |

| Saját magad | alacsony | 0 – 1 év | nagyon magas |

Dönts okosan

Mielőtt egy adott befektetés mellett döntenél, mérsékeld a kockázatot és fontold meg a döntésed.Sokkal előnyösebb hosszú futamidő alatt kisebb hozamra szert tenni, mint a nagy hozam érdekében az egész pénzedet kockára tenni.Revolut befektetés

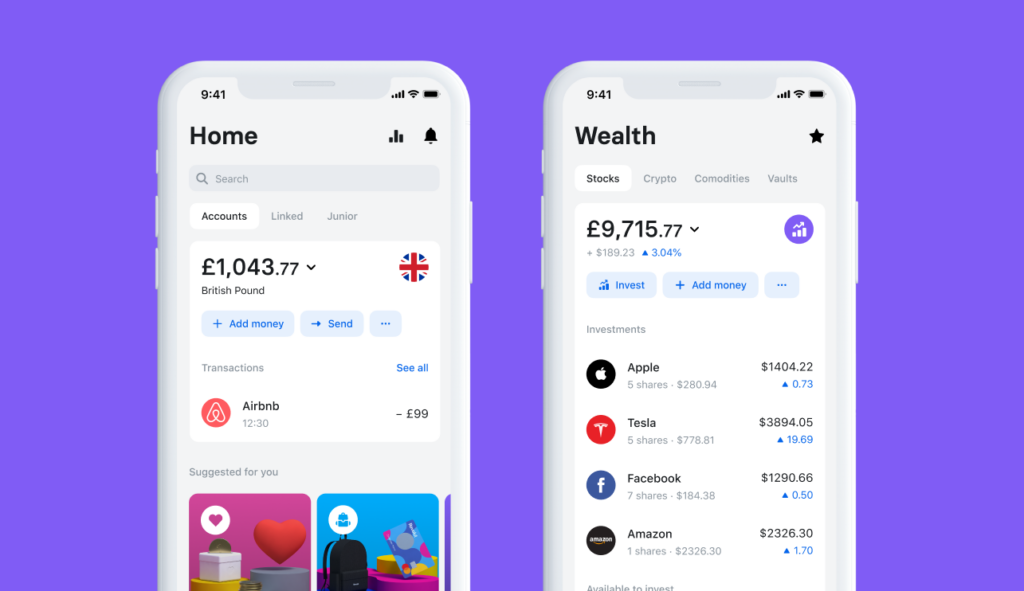

Az online befektetés egyik legegyszerűbb formája a Revolut használata:

- A Revolut egy online bank, amelyen keresztül részvényekbe, kriptovalutákba és nemesfémekbe is be tudsz fektetni.

- Minden műveletet a telefonodról, teljesen online, ingyenes bankszámla segítségével hajthatsz végre.

Ha érdekel a Revolut, akkor olvasd el a bemutató cikkünket, amelyikben a regisztráció lépéseit is bemutatjuk számodra:

Összefoglaló

A befektetés egy sokszínű megtakarítási módszer. Sokan gazdagodtak már meg jó befektetési döntések miatt, viszont olyan emberek is vannak, akik egy rossz befektetés árán minden pénzüket elvesztették.

Kezdő befektetőként érdemes minél biztonságosabb termékeket választani és ha lehetséges, akkor hosszú távú befektetést keress magadnak.

Minden befektetést saját felelősségre teszel. A pénzed veszélyben van, és a múltbeli teljesítmény nem biztos, hogy megbízható mutatója a jövőbeli eredményeknek. Soha nem tudható előre, hogy egy befektetés megtérül vagy sem.

Sok sikert kívánunk! Ha tetszett ez a cikk, oszd meg a barátaiddal is.