EBKM jelentése, fogalma

Az EBKM az Egységesített Betéti Kamatláb Mutató rövidítése. Ezt a kamatlábat minden bank kötelezően fel kell tüntesse az ajánlatainál.

Ha ismered az EBKM értékét, akkor jövedelmezőségi szempontból tudod összehasonlítani a különböző befektetésként szolgáló termékeket.

Az EBKM egy valós kamat, ami meghatározza, hogy nettó mennyi pénzt kapsz vissza az általad választott betétnél.

Az egységes kamatlábat azért szükséges meghatározni, mert a bankok a kamatot nem mindig azonos bázison határozzák meg.

A legtöbb bank 365 napos időintervallumot tekint, viszont van olyan bank is, amelyik 360 napos bázison dolgozik. Ebből az okból a két kamatot alapból nem lehet reálisan összehasonlítani.

A kamatos kamattal szintén ugyanez a helyzet. Ha olyan betéted van, amelynél nem az alapösszeg, hanem az előző hónapból származó teljes összeg is kamatozik, ismét eltérő végeredményt fogsz kapni.

Banki és tőzsdei befektetések

A banki és a tőzsdepiaci befektetések remek lehetőségeket kínálnak akkor, ha rövid vagy akár hosszú távon szeretnél megtakarítani. Ismerkedj meg a legnépszerűbb és legjövedelmezőbb befektetésekkel.EBKM mutató

Az EBKM mindig a bank által kibocsátott üzletszabályzatban van megemlítve. Itt le van írva a kamatláb mutatón kívül az is, hogy mettől meddig tart a kamatozás, illetve mikor történik a kamatjóváírás. A szabályzatból a kamatszámítás képletét is megtudhatod.

Az EBKM mutatót egységesen határozzák meg, illetve kiszámításakor csak azt az összeget vehetik figyelembe, ami ténylegesen kifizetésre kerül. Ez azt jelenti, hogy nem az eredeti összeggel dolgoznak, hanem azzal, amit a kezedbe fogsz kapni.

Ezért fontos, hogy amikor különböző bankok ajánlatait hasonlítod össze, akkor nem a kamatlábat, hanem az EBKM-et érdemes figyelembe venni.

Sokszor előfordul, hogy a magasabb kamat ellenére kevesebb pénzhez jut az ügyfél. Ez azért van, mert a hozamból több járulékot vonnak le, mint egy alacsonyabb kamattal rendelkező befektetésnél.

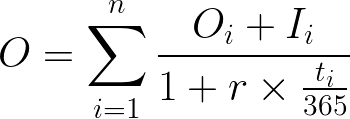

EBKM képlete

Ezen képlet segítségével könnyen ki tudod számolni, hogy mekkora az az összeg, amely ténylegesen kifizetésre kerül.

A jelölések a következő dolgokat helyettesítik:

- O – a betét összege

- Oi – az i-dik kifizetéskor megkapott összeg

- ki– az i-dik kifizetéskor kifizetett kamat

- r – az egységes betéti kamatmutató

- ti– a betét kezdeti napjától számolva az i-dik kifizetésig hátralevő napok száma

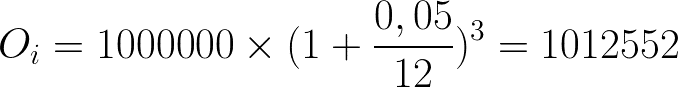

EBKM számítás példa

Vegyünk példának egy 4 hónapos futamidőt, és egy 1.000.000 Ft összegű betétet.

A betét névleges kamatlába évente 5% lesz, a kamatot pedig havonta számolják fel. Kamatos kamattal dolgozunk, tehát a kamat is kamatozni fog, mert azt mindig hozzászámolják a betét összegéhez.

Az EBKM kiszámítása két részből áll. Elsősorban ki kell számolni a betétből származó végső összeget, utána pedig ezt az összeget kell behelyettesíteni a fent ismertetett képletbe.

Az első számításhoz a kamatos kamatszámítás képletét fogjuk használni:

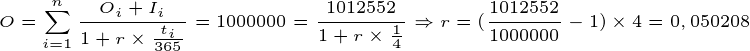

A második lépésben be kell helyettesíteni a kapott eredményt az EBKM képletbe:

Ennek a betétnek az EBKM mutatója 5,02% lesz. Ha nem szeretnéd számolással tölteni az időt, vagy félsz, hogy hibázni fogsz, akkor sokkal könnyebb megoldás internetes kalkulátort használni.

Gyakran Ismételt Kérdések

Mire jó az EBKM?

Milyen termékeknél találok EBKM-et?

Az EBKM bruttó vagy nettó hozamot mutat?

Miért nem elég EBKM helyett csak a kamatot összehasonlítani?

Összefoglaló

Az Egységesített Betéti Kamatláb Mutató tehát egy olyan kamatláb, amelyet mindegyik bank esetében egységesen határoznak meg. Mivel a kamatlábnak kötelezően szerepelnie kell a szabályzatban, illetve a szerződésben, az ügyfél könnyen utánaszámolhat, hogy mennyire érné meg neki valójában az adott betét. Az EBKM megmutatja a kapott, nettó összeg mértékét.Ha ismered az EBKM-et, a különböző ajánlatok közül pillanatok alatt ki tudod választani a legkedvezőbbet.Források

- Egységesített betéti kamatláb mutató - WikipédiaOlvasva: 2021. 08. 15.

- EBKM - MKB BankOlvasva: 2021. 08. 15.