Plataformas de préstamos p2p en México

| Empresa | Calificación general | Rendimiento mínimo | Rendimiento máximo | Rendimiento promedio | Comisiones | |

|---|---|---|---|---|---|---|

| 9% | 34% | 13% | 1% | Ver oferta | |

| 5,60% | 13,80% | 8% | Hasta $200 por transferencias, sobregiro... Mostrar más Hasta $200 por transferencias, sobregiros y aclaraciones Mostrar menos | Ver oferta | |

recomendado  | 8,90% | 38,90% | 16,70% | 1% | Ver oferta | |

| 8,90% | 28,90% | 18,50% | 1% | Ver oferta |

| Empresa | Calificación general | Rendimiento mínimo | Rendimiento máximo | Rendimiento promedio | Comisiones | Empieza |

|---|---|---|---|---|---|---|

| 9% | 34% | 13% | 1% | Ver oferta | |

| 5,60% | 13,80% | 8% | Hasta $200 por transferencias, sobregiro... Mostrar más Hasta $200 por transferencias, sobregiros y aclaraciones Mostrar menos | Ver oferta | |

recomendado  | 8,90% | 38,90% | 16,70% | 1% | Ver oferta | |

| 8,90% | 28,90% | 18,50% | 1% | Ver oferta |

¿Qué son los Préstamos P2P?

También conocidos como “Préstamos entre particulares” o Crowdlending, son un tipo de crowdfunding o fondeo colectivo en el que uno o varios inversores otorgan préstamos a un tercero mediante una plataforma.

Esta plataforma hace de intermediario seguro y permite a los prestatarios recibir su dinero, mientras que a los inversores les ayuda a gestionar el manejo y cobranza de la devolución del préstamo más lo intereses correspondientes.

El término P2P proviene del inglés “peer to peer”, que hace referencia a las transacciones entre pares.

Aunque también se le interpreta como “person to person”; transacciones de persona a persona.

Los préstamos P2P son una de las mejores opciones de inversión en México, dado que prometen un beneficio con riesgo moderado, mientras que los solicitantes consiguen dinero a una tasa igual o mejor que la de un banco.

¿Cómo funcionan los Préstamos P2P?

En México, los préstamos P2P en México se solicitan a través de fintechs que conectan a particulares que necesitan financiación con inversores dispuestos a prestarles dinero para obtener un beneficio del mismo.

Quienes prestan su dinero, reciben como ganancia los intereses que se cobran al usuario del préstamo.

Las plataformas se quedan con un porcentaje por concepto de intermediación, manejo, gestión de cobranza y otros servicios.

Por supuesto, los intermediarios facilitan el invertir en préstamos P2P al desarrollar su propio sistema de calificación de riesgo. Generalmente, solo aceptan personas con buen Buró de Crédito y tienen un estricto proceso de selección.

Los inversores eligen a quién prestar su dinero según la calificación de riesgo y otros factores como el nivel de ingreso, capacidad de endeudamiento e incluso el uso que se indica tendrá el préstamo.

El financiamiento se otorga bajo la figura del préstamo personal, pero el uso que le puede dar el usuario es libre en la mayoría de los casos.

Ventajas de invertir en préstamos P2P

¿Cómo comenzar a invertir en préstamos P2P?

El proceso puede variar según la plataforma, pero este es el paso a paso general para tener inversiones exitosas

En México hay muchas fintechs de préstamos P2P. Compara el rendimiento que ofrecen y las comisiones asociadas, así como las garantías que ofrecen.

Cuando hayas encontrado la plataforma que se adapte a lo que buscas, completa el proceso de registro.

Has tu primer depósito para comenzar a invertir. Considera que los métodos de pago y retiro pueden varias según la opción elegida.

Mira las solicitudes de préstamo hechas por los usuarios y decide a quien financiar según tu criterio de riesgo y recompensa.

Plataformas de préstamos P2P

Afortunadamente, la oferta de préstamos P2P en México es buena. Estas son algunas de las opciones más destacadas:

- Doopla

- Kubo Financiero

- Yotepresto

- Prestadero

- Afluenta

- Mintos

- Lendera (para negocios)

- Fundary (para negocios)

Como puedes ver, hay varias opciones que sirven tanto para préstamos personales como préstamos para invertir en tu propio negocio.

Empieza a invertir en préstamos P2P

Importante: Completa tu solicitud para obtener más información.

Modelos de Préstamos P2P

El crowdlending se puede clasificar de diversas formas. Por ejemplo, según su comunidad existen:

- El modelo mercado opera de manera similar a un sitio de clasificados o de subasta. Los prestamistas compiten entre sí a través de su tasa de interés y los montos que ofrecen. Mientras que los prestatarios compiten a través del monto, sus intenciones o metas y su fiabilidad.

- En el modelo de familia y amigos, la plataforma ofrece la tecnología para la concreción de P2P préstamos entre personas que ya se conocen o que se han conocido a partir de esta. Es un intermediario seguro para prestar dinero a amigos y familiares.

Además, existen otros modelos en los cuales el prestatario debe presentar una garantía para minimizar el riesgo por parte del prestamista. En inglés se llama “secured person-to-person lending”

Sin embargo, la mayoría de las plataformas no exigen garantías a los prestatarios, sino que los clasifican de acuerdo a su fiabilidad.

Por ejemplo, en el “direct lending”, el prestamista elige a su criterio al prestatario que desea prestar su dinero. Y en el “pooled lending”, el prestamista deja el dinero a un grupo de prestatarios con una fiabilidad similar, diversificando el riesgo.

Una de las características más interesantes de algunas plataformas de Crowdlending y Préstamos P2P es que puedes invertir con garantía de recompra.

Esto significa que, si el prestatario se retrasa en el pago de las cuotas, un avalista debe recomprar el crédito más los intereses pendientes que hay hasta la fecha.

Diferencias entre Crowdfunding y Préstamos P2P

En los últimos años, gracias a los avances de la tecnología financiera, se ha ido revolucionando el mundo de las inversiones y de la financiación.

Incluso antes que los préstamos P2P se dio a conocer la financiación conocida como crowdfunding. El cual creció de la mano de plataformas como, Kickstarter, Indiegogo o incluso GoFundMe.

El crowdfunding tiene dos formas de participar en una inversión:

- Donando dinero a un proyecto de forma desinteresada

- Invirtiendo capital para conseguir un porcentaje de participación.

Esta segunda forma engloba los préstamos P2P pero conocer las diferencias entre ambos modelos es una ventaja para los inversores.

Diferencias según el riesgo

Una de las diferencias de los Préstamos P2P con el crowdfunding es que el inversor recibe una rentabilidad mes a mes por su dinero dependiendo de los intereses que debe pagar el prestatario.

Así, los riesgos para el inversor son menores, ya que recuperará la cantidad invertida triunfe o no el proyecto.

En cambio, en el crowdfunding, el inversor solo obtiene un porcentaje de participación en caso de que el proyecto tenga éxito.

Diferencias según los beneficios

En los préstamos entre particulares, lo que gane el inversor dependerá del tipo de interés que se establezca según el riesgo que represente el solicitante.

En el crowdfunding, los beneficios de la inversión dependen completamente del éxito del proyecto.

Diferencias según las garantías

En los Préstamos P2P, el inversor y el prestatario firman un contrato donde se establecen unas condiciones de devolución del préstamo, es un estándar de la industria financiera.

El sistema de cobranza en México permite las demandas mercantiles y los embargos para cubrir deudas.

Mientras que en el crowdfunding las garantías son mínimas. El inversor debe fiarse de su instinto y analizar a fondo el proyecto para conocer su posible rentabilidad. Además, el proceso para restituir deudas en más tardado.

Diferencias según el seguimiento

En las plataformas de Préstamos P2P, el prestatario debe hacer los pagos de la deuda y de los intereses del crédito mes a mes, lo que hace que sea fácil saber cuál es la situación del proyecto.

En cambio, en el crowdfunding es más difícil hacer un seguimiento meticuloso porque los gestores informan a sus inversores en periodos trimestrales o semestrales.

Los sistemas de calificación de riesgo

Mientras que los inversionistas deben cumplir con pocos requisitos, los solicitantes de crédito si requieren una lista de requisitos para hacer una solicitud. Estos suelen ser:

- Tener buen historial de crédito

- Demostrar antigüedad laboral mínima

- Poseer una cuenta bancaria propia

- Ser mexicano o demostrar residencia permanente en el país

- Proveer un comprobante de ingresos con ingresos mínimos

- Tener entre 18 y 75 años

No obstante, cada empresa desarrolla su propio sistema para medir el nivel de riesgo de cada solicitante. Según ese nivel se aplicarán los intereses.

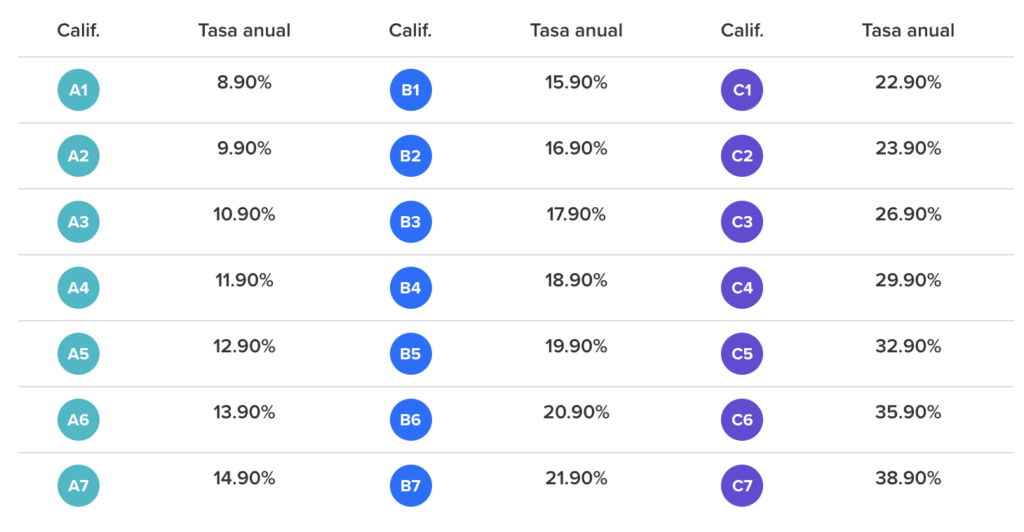

La calificación de riesgo asigna suele asignar letra seguida de un número. Por ejemplo, A2 o D3. Mientras menor sea el riesgo, más bajos serán los intereses; Mientras más cercano se esté a A1, mejor será la calificación.

Estas calificaciones se hacen tomando en cuenta elementos como:

- Score crediticio

- Monto de los ingresos

- Capacidad de endeudamiento

- Estado de las deudas adquiridas recientemente

- Comportamiento de pago con otros préstamos P2P

- Haber solicitado anteriormente un préstamo con la misma empresa

Para ejemplificar, veamos la tabla de tasas que ofrece Yotepresto.

Aunque la mayoría son similares, cada empresa tiene su propio sistema. Algunas emplean esquemas más estrictos que llegan incluso hasta la letra G. No obstante, la tasa de interés es bastante similar.

Marco legal de las plataformas de préstamos P2P en México

Como fintechs, estas plataformas se rigen por lo establecido en la Ley Fintech. Lo que implica que siguen los lineamientos de CONDUSEF y de la CNBV (Comisión Nacional Bancaria y de Valores).

Toda su información de interés para consumidores se encuentra publicada en el Buró de Entidades Financieras.

Además, los usuarios disfrutan del seguro de PROSOFIPO (Fondo de Protección de Sociedades Financieras Populares y de Protección a sus Ahorradores).

Su gremio como instituciones es AFICO (Asociación de Plataformas de Fondeo Colectivo).

Existen otras plataformas que operan internacionalmente y que reciben a inversionistas mexicanos. Mintos es el mejor ejemplo de ello, pues incluso presta dinero a financieras mexicanas.

Preguntas frecuentes

¿Es seguro invertir en Préstamos P2P?

En México se considera que las plataformas de préstamos entre particulares son Fitechs. Como tales, se rigen por la Ley Fintech.

Además, al ser instituciones de carácter financiero, la CNBV y la CONDUSEF supervisan su oferta de productos y su funcionamiento.

En general, las plataformas de Crowdlending acostumbran a ser muy cuidadosas al momento de analizar las solicitudes de préstamos. Los proyectos se clasifican en diversos niveles de riesgo. Por consiguiente, se puede minimizar el riesgo de impago invirtiendo en los préstamos que se vean más seguros. Aunque eso significa menores ganancias. Pero, siempre existe riesgo de impago.

Al invertir en préstamos P2P, es importante diversificar tu inversión en varios créditos. De esta manera reducirás el riesgo al máximo.

¿Se puede financiar una hipoteca con créditos P2P?

Puedes usar el dinero como un préstamo personal para completar el enganche de una propiedad o cubrir cuotas que adeudes.

No obstante, no funcionan como créditos hipotecarios.

Considera que las hipotecas tienen una tasa de interés preferencial, por lo que no sería una decisión ahorrativa. Además, los montos suelen ser bastante menores a los de una hipoteca. De hecho, algunas plataformas incluso lo prohíben.

En México existen plataformas de financiamiento colectivo dedicado exclusivamente a hipotecas o propiedades como Briq o M2Crowd.

¿Cómo tributan los préstamos P2P México? (Para inversores)

La Ley del Impuesto Sobre la Renta (LISR) establece el pago de impuestos sobre los intereses reales obtenidos en el ejercicio. Eso significa que las ganancias de los préstamos P2P pagan impuestos, incluyendo cuotas por ajuste inflacionario.

Adicionalmente, los intereses generan IVA, el cual es una responsabilidad que sea reportado al SAT.

En información compartida desde el propio SAT se establece que las obligaciones de las personas físicas que obtengan ingresos acumulables por intereses son:

- Solicitar su inscripción en el RFC,

- Presentar declaración anual (en caso de estar obligado),

- Conservar, de conformidad con lo previsto en el Código Fiscal de la Federación, la documentación relacionada con los ingresos, las retenciones y el pago de este impuesto.

Todo esto según el Artículo 161 de la LISR. Considera que algunas plataformas realizan las retenciones y otras lo dejan a tu responsabilidad. Otras lo hacen solo a partir de las 5 UMAs.

¿Cómo tributan los préstamos P2P México? (Para solictantes de crédito)

En términos fiscales, los créditos entre particulares no están afectados por un impuesto determinado como el IVA, el IEPS o el ISR. Sin embargo, sí que hay regímenes informativos que debes cumplir a partir de la cantidad de dinero que hayas recibido.

Por ejemplo, en el caso de que hayas recibido un depósito en alguna de tus cuentas bancarias debido de un préstamo solicitado a alguna persona o institución crediticia, lo recomendable es declarar ante el Servicio de Administración Tributaria (SAT).

Se recomienda porque la autoridad puede considerarlo como un ingreso y, como consecuencia, puede cobrarte el Impuesto Sobre la Renta (ISR) sobre ese monto extraordinario.

En lo que se refiere al tratamiento de los préstamos peer to peer, es importante indicar que la información que se debe proporcionar al SAT se vuelve obligatoria si recibes recursos superiores a los $600.000 pesos por créditos.

Sin embargo, entre los tipos de impuestos en México, no se contemplan impuestos específicos sobre los préstamos P2P México.

¿Qué pasa si no pagan el préstamo que concedí?

Eso depende de la plataforma.

Algunas permiten adquirir una especie de seguro en caso de impago, aunque este solamente es válido en ciertas escalas de su calificación de riesgo.

La mayoría realizan las gestiones de cobranza básicas y recurren a despachos especializados en casos de atrasos de más de 90 días. La tasa de recuperación de una deuda cuando llega a este punto es baja, alrededor del 20%.