Ako nájsť najvýhodnejšiu hypotéku pre mladých?

V zozname na tejto stránke môžete porovnať ponuky jednotlivých poskytovateľov hypoték na základe RPMN, splatnosti a výšky úveru.

Vyberte si takého poskytovateľa hypotéky, ktorý vám poskytne najvýhodnejšie podmienky na trhu.

Kliknutím na tlačítko "Žiadosť" sa dostanete priamo na oficiálnu stránku poskytovateľa.

Čo je hypotéka pre mladých?

Sme presvedčení, že každý mladý človek sníva o samostatnom bývaní bez rodičov a podľa vlastných pravidiel. Pokiaľ sa nenarodil pod šťastnou hviezdou, je pre neho nadobudnutie vlastného bývania bez pomoci hypotéky, alebo úveru na bývanie pomerne náročnou úlohou.

Pre mladých ľudí do 35 rokov existuje špeciálna hypotéka pre mladých, ktorá má v porovnaní s bežnou hypotékou viaceré výhody. Dnes si ich vysvetlíme a upozorníme vás, k akým zmenám došlo v posledných rokoch.

Znížená úroková sadzba

Počas roku 2017 sa hypotéky pre mladých vyznačovali zvýhodnenou úrokovou sadzbou vo výške 3%, pričom dve percentá „odtiahol“ štát a zvyšné jedno percento banka, čo bola v podstate forma štátneho príspevku pre mladých.

Od začiatku roku 2018 však hypotekárny úver pre mladých prešiel výraznými zmenami. Od 1. januára 2018 totiž Ministerstvo financií Slovenskej republiky zaviedlo namiesto zvýhodnenej úrokovej sadzby daňový bonus.

V súčasnosti je tak zavedená odpočítateľná položka od daňovej povinnosti. Ak mladý človek spĺňajúci podmienky vezme hypotéku v roku 2023, v daňovom priznaní za tento rok si môže pri hypotéke uplatniť spomínaný daňový bonus.

Tým pádom môže byť bonus vyúčtovaný jednorázovo a výsledkom je menej administrácie. Určite sa ale pýtate, aká je výška momentálneho daňového bonusu.

Daňový bonus na úroky z hypotéky je možné uplatniť vo výške 50 % zo zaplatených úrokov v určitom kalendárnom roku, najviac však vo výške 400 eur za jeden rok.

V roku 2018 existovali dva systémy súčasne, pričom pôvodný systém pripisovania štátneho príspevku pre mladých skončil koncom roku 2018 a od roku 2019 je v platnosti už len hypotéka pre mladých s daňovým bonusom.

Hypotéka pre mladých podmienky

Na to, aby ste si mohli uplatniť novozavedený daňový bonus pri podávaní daňového priznania, musíte splniť niekoľko podmienok.

Podmienky týkajúce sa hypotéka a nehnuteľnosti:

- Musí ísť o prvú hypotéku žiadateľov

- Účelom hypotéky musí byť nadobudnutie, výstavba, dostavba alebo rekonštrukcia nehnuteľnosti

- Vzťahuje sa len na 1 hypotéku a 1 nehnuteľnosť

- Daná nehnuteľnosť musí byť určená na bývanie

Podmienky týkajúce sa žiadateľov:

- Vek medzi 18 až 35 rokov

- Príjem nesmie byť vyšší ako 1,3-násobok priemernej mesačnej mzdy

- Bonus len na výšku úveru do 50 000 eur

- Výhody platia počas prvých 5 rokov splácania.

Pre tento účel 5 rokov znamená 60 po sebe idúcich kalendárnych mesiacov. Ak úver na bývanie začnete splácať počas roka, máte nárok na pomernú časť daňového bonusu za zaplatené úroky. Pre lepšie pochopenie fungovania daňového bonusu je dostupná aj hypotekárna kalkulačka, no my vám to vysvetlíme na dvoch príkladoch.

Príklad

Ján má 28 rokov, je živnostník a v roku 2023 si vezme hypotekárny úver. Jeho mesačný príjem je 2 500 EUR. V daňovom priznaní si uplatní paušálne výdavky a výdavky na odvody do zdravotnej poisťovne vo výške 2 000 EUR. Jeho základ dane bude 10 000 EUR (30 000 EUR ročné príjmy – 18 000 EUR paušálne výdavky – 2 000 EUR odvody.

Jánov priemerný mesačný príjem za rok 2023 je jedna dvanástina zo sumy 30 000 EUR, takže 2 500 EUR. Ak budeme vychádzať z predpokladu, že priemerná mesačná mzda za rok 2019 bude 950 EUR, jej 1,3 násobok je suma 1 235 EUR. Jánovi by tak nevznikol nárok na daňový bonus na úroky z hypotéky, nakoľko jeho priemerný mesačný príjem je vyšší ako 1,3 násobok priemernej mesačnej mzdy (1 235 EUR)

Daňový bonus na hypotéku pre mladých

Je viac než pravdepodobné, že svoju hypotéku si nevezmete presne 1. januára, ale ktorýkoľvek iný mesiac a deň v roku. V takomto prípade máte nárok na pomernú časť daňového bonusu, ktorej správne fungovanie si opäť vysvetlíme na jednoduchom príklade.

Ako sme už spomínali, nárok na daňový bonus vzniká počas piatich po sebe idúcich nasledujúcich rokov. Toto obdobie sa začína rátať od začiatku mesiaca, v ktorom sa začalo úročenie vašej hypotéky. Na pomernú časť daňového bonusu máte nárok nie len počas začiatočného roku splácania, ale aj v roku, v ktorom uplynie päťročná lehota pre uplatnenie nároku na daňový bonus.

Príklad

Úročenie vašej hypotéky začne v októbri 2023. V roku 2023 si môžete uplatniť pomernú časť daňového bonusu na zaplatené úroky z hypotéky pripadajúcu na 2 kalendárne mesiace (november až december), čo je maximálne 66,66 EUR. Rovnako tomu bude aj v roku 2028, pričom daňový bonus sa v tomto prípade uplatní za mesiace január až október.

Hypotéka pre manželov

Pomerne bežnou záležitosťou je hypotéka, ktorú si berie mladý manželský pár. Aj v takomto prípade je možné uplatniť si daňový bonus, podmienky v porovnaní s jednotlivcom sú však mierne odlišné.

Napríklad, daňový bonus si z dvojice spoludlžníkov môže uplatniť iba jeden. Druhý z manželskej alebo partnerskej dvojice si ho nemôže uplatniť. Obaja však musia spĺňať podmienku veku a podmienku príjmu. V prípade manželov a partnerov sa pri rátaní priemernej mzdy berie do úvahy nie 1,3-násobok, ako pri jednotlivcovi, ale 2-násobok.

Modelová situácia

Jozef (27 rokov) a Eva (29 rokov) požiadali v roku 2023 o hypotéku na výstavbu domu. Ich banka hypotekárny úver schváli. Priemerný mesačný príjem Jozefa je 1 400 EUR a priemerný mesačný príjem Evy je 1 400 EUR.

Priemerná mesačná mzda v roku 2022 bola 1295 EUR. Tú vynásobíme koeficientom 1,3, čo je 1684 EUR. Túto sumu ešte násobíme dvojkou a teda nám limit maximálneho príjmu dvojice vychádza na 3368 EUR.

Súčet priemerných mesačných príjmov Jozefa a Evy je 2800 EUR (1400+1400), je nižší ako limit príjmu pre uplatnenie daňového bonusu na úroky z hypotéky. Môže si ho tak jeden z nich uplatniť.

Ako si uplatniť daňový bonus na hypotéku?

Pre uplatnenie daňového bonusu je potrebné získať od banky, kde máte hypotéku, potvrdenie o výške zaplatených úrokov. Následne uplatnenie daňového bonusu môže potom prebiehať dvoma spôsobmi:

Do 15. februára je potrebné zamestnávateľovi predložiť potvrdenie o zaplatených úrokoch. Výpočet už za vás spraví účtovné oddelenie.

Pri podávaní daňového priznania je potrebné k daňovému priznaniu priložiť kópiu potvrdenia vystaveného bankou. Čas na podanie daňového priznania je obyvkle do konca marca alebo júna. V tomto prípade si musíte fakt, či spĺňate podmienky overiť vy sami.

Ako si najlepšiu hypotéku pre mladých?

Neexistuje všeobecne platná odpoveď na to, ako vo vašom prípade postupovať a či je daňový bonus výhodný, respektíve či si ho nakoniec budete môcť uplatniť.

Je potrebné totiž zohľadniť veľa faktorov, ako napríklad celková výška hypotéky, hodnota nehnuteľnosti, aktuálna situácia na trhu s nehnuteľnosťami, na bankovom trhu a podobne. Netreba zabúdať na to, že hypotéka poznačí takmer váš celý ďalší život.

Pri výbere hypotéky odporúčame zameriavať sa na nasledovné body:

- Zvoľte kvalitné porovnanie dostupných ponúk

- Porovnávajte obdobie fixácie úroku

- Porovnávajte ročnú výšku úroku

- Hľadajte čo najjednoduchšie podmienky

- Dbajte na čo najnižšiu mesačnú splátku

- Na splácanie si vyberte bezplatný účet

- Hľadajte hypotéku bez poplatku za schválenie

- Pýtajte sa na preplácanie výdavkov

Ak si chcete byť istí, že ste si vybrali najvýhodnejšiu ponuku, využite naše porovnanie hypoték.

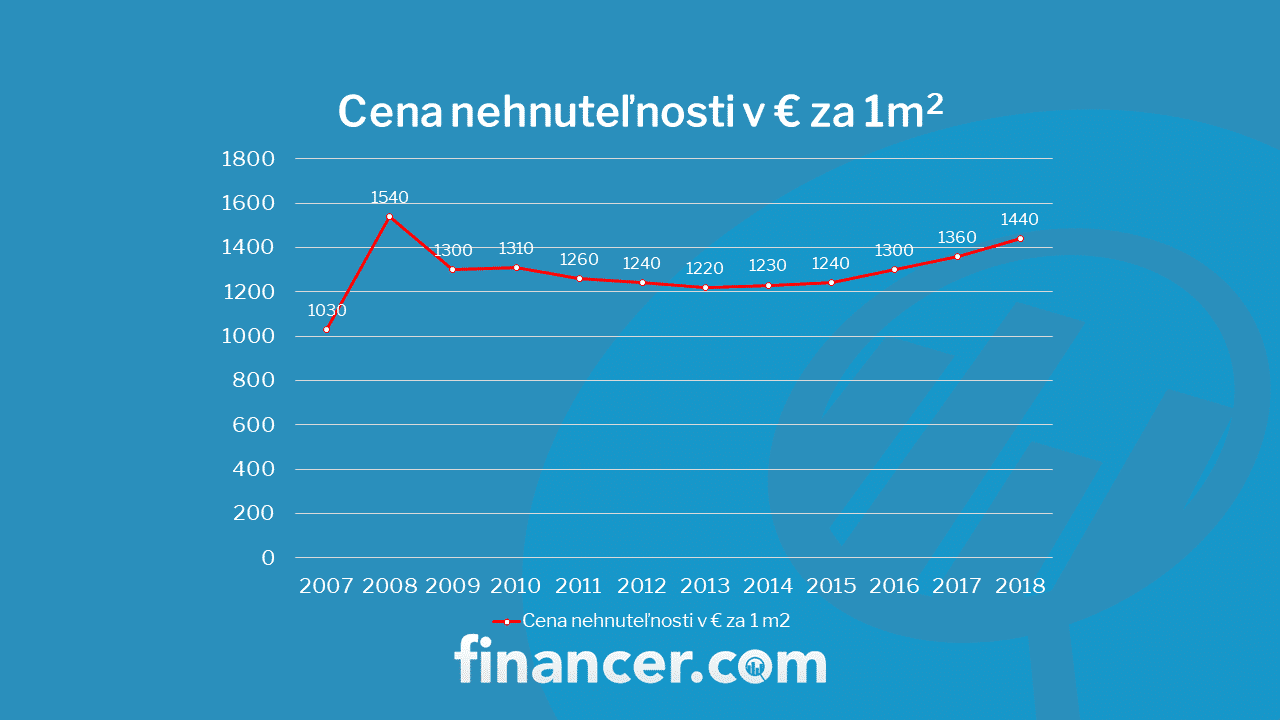

Vývoj cien bytov

Realitný trh Slovenskej republiky zažil prvý výrazný nárast krátko po vstupe do Európskej únie. Tento nárast a ukončenie prvej realitnej bubliny sa skončil na prelome rokov 2008 a 2009, kedy ceny zrazila dolu svetová ekonomická kríza. Nasledovalo obdobie miernej stagnácie a ustálenia cien, pričom cenové dno bolo dosiahnuté približne v roku 2013.

Po tomto roku je na realitnom trhu badateľný postupný nárast cien, ktorý vyvrcholil v uplynulom roku. Súčasná priemerná cena za 1 m² sa pohybuje okolo 2639 €. Samozrejme, je potrebné brať do úvahy samotnú polohu nehnuteľnosti z hľadiska samosprávneho kraja, v ktorom sa nachádza.

Výhody a nevýhody

- Porovnanie ponúky viacerých bánk

- Daňový bonus aj pre úvery na bývanie

- Nižšie úroky

- Viac byrokracie

- Bez daňového bonusu ak nemáte oficiálny príjem

Napísali o nás

Často kladené otázky

Čo je to americká hypotéka?

Koľko vlastných peňazí potrebujem?

Zvyčajne pri hypotéke potrebujete 20-30% vlastných prostriedkov. Toto číslo je však veľmi individuálne a závisí od viacerých faktorov ako napríklad celková hodnota nehnuteľnosti, vaša bonita či výška príjmu.

Je hypotéka vo svojej banke najlepším riešením?

Existuje predpoklad, že vaša banka vám je schopná ponúknuť najlepšie podmienky, pretože vás po rokoch spolupráce dôverne pozná. Pre mnohých z nás je hypotéka vo vlastnej banke najprirodzenejším riešením. Banky to vedia a túto našu pohodlnosť plne využívajú. Niekedy však stačí otvoriť sa viacerým možnostiam, zvoliť porovnanie hypoték a vybrať si inú s lepšími podmienkami, hoci u inej banky.

Ako mi môže pomôcť hypotekárny poradca?

Hypotekárny poradca vám pomôže s výberom vhodnej možnosti čerpania hypotéky a takisto vám pomôže s otravným papierovaním. Hypotéka sa dá vyriešiť aj vlastnými silami, no každá pomoc pri procese vybavovania hypotéky sa vám môže hodiť. Nestranný finančný poradca s patričnými skúsenosťami vám dokáže vhodne odporúčať banku a previesť vás celým procesom až k podpisu konečnej zmluvy.

Čo je to LTV?

Nie, nie je to žiadny nový model televízie, ani nasledovník LCD. Ide o skratku loan-to-value. V preklade znamená, koľko si požičiavate vzhľadom na celkovú cenu nehnuteľnosti. Stopercentné hypotéky, kedy vám banka požičia celú čiastku potrebnú na získanie nehnuteľnosti dnes nie je možné poskytnúť. Bežne sa však požičiava 80-85 % LTV, zbytok hodnoty v podobe zostávajúcich percent budete musieť doložiť z vlastných našetrených peňazí, alebo z úveru stavebného sporenia.

Aká hypotéka je najvýhodnejšia?

Táto otázka je výsostne individuálna a nedá sa dopredu ani odhadnúť. Uznajte, že každý sa nachádza v inej životnej a finančnej situácii a každý bude mať na tú svoju hypotéku iné požiadavky. Prostredníctvom hypotekárnej kalkulačky sa ale môžete dopátrať k možnostiam, ktoré vám budú najviac vyhovovať.

Čo ovplyvňuje celkovú výšku úroku?

Najčastejšie sú to dĺžka splácania, celková výška hypotéky, vaša finančná situácia, ekonomická situácia na trhu a samotná marža banky. Platí, že najviac môžete ušetriť práve na marži banky. Tak, že si hypotéku vyberiete spomedzi čo najväčšieho počtu bánk. Poskytovanie hypotéky je vysoko konkurenčným prostredím. Čím viac bánk, tým viac ponúk a medzi nimi aj tá vaša.