P2P pôžičky na Slovensku

| Spoločnosť | Celkové hodnotenie | Akceptuje register dlžn... | Výška pôžičky | Doba splatnosti | Úroková sadzba | Aukčný poplatok | Sprostredkovateľský pop... | |

|---|---|---|---|---|---|---|---|---|

| áno | 50 € - 500 € | 15 dní - 1 mesiac | 0,80% - 2,00% | Od 30,8% zo sumy | - | Žiadosť | |

| Reprezentatívny príklad: Pôžička 500 € s úrokovou sadzbou 24 % ročne, dobou splatnosti 30 dní, predstavuje ročnú percentuálnu mieru nákladov 32,8 % so zahrnutým aukčným poplatkom v celkovej výške 154 € pri mesačnej splátke úveru vo výške 510 €. Celková suma, ktorú klient uhradí je 664 €. | ||||||||

| áno | 50 € - 500 € | 15 dní - 1 mesiac | 0,00% | - | Od 26,50% zo sumy | Žiadosť | |

| Reprezentatívny príklad: Pôžička vo výške 400 € so splatnosťou 20 dní. Celkový sprostredkovateľský poplatok je 85,40 € a je odpočítaný z požičanej sumy. Celková suma na zaplatenie po 20 dňoch je 400 €. S pôžičkou sa nespájajú žiadne iné poplatky. | ||||||||

Odporúčané  | nie | 500 € - 15 000 € | 3 mesiace (ov) - 8 roky (ov) | 5,90% - 19,90% | - | Od 2,9% do 6% zo sumy | Žiadosť | |

| Reprezentatívny príklad: Pôžička 2 000 € s úrokovou sadzbou 5,9 % ročne, dobou splatnosti 60 mesiacov predstavuje ročnú percentuálnu mieru nákladov 8,53 % pri mesačnej splátke úveru vo výške 40,53 €. Celková suma, ktorú klient uhradí je 2 432,20 €. | ||||||||

| nie | 50 € - 2 000 € | 3 mesiace (ov) - 2 roky (ov) | 14,00% - 35,00% | - | 30% z celkového úroku | Žiadosť | |

| Reprezentatívny príklad: Pôžička 1000 € s úrokovou sadzbou 25% ročne, dobou splatnosti 24 mesiacov predstavuje ročnú percentuálnu mieru nákladov 30,79% pri mesačnej splátke úveru vo výške 53,37 €. Celková suma, ktorú klient uhradí je 1300,92 €. | ||||||||

| nie | 300 € - 1 000 € | 6 mesiace (ov) - 3 roky (ov) | 33,00% - 39,00% | - | Max. 6% z pôžičky | Žiadosť | |

| Reprezentatívny príklad: Pôžička 500 € s úrokovou sadzbou 25% ročne, dobou splatnosti 24 mesiacov, predstavuje ročnú percentuálnu mieru nákladov 28,112% pri mesačnej splátke úveru vo výške 26,69 €. Celková suma, ktorú klient uhradí je 640,56 €. | ||||||||

| nie | 500 € - 5 000 € | 3 roky (ov) - 5 roky (ov) | 25,00% - 40,00% | - | - | Žiadosť | |

| Reprezentatívny príklad: Pôžička 2000 € s úrokovou sadzbou 8,9% ročne, dobou splatnosti 24 mesiacov, predstavuje ročnú percentuálnu mieru nákladov 8,9% pri mesačnej splátke úveru vo výške 91 €. Celková suma, ktorú klient uhradí je 2184 €. | ||||||||

| Spoločnosť | Celkové hodnotenie | Akceptuje register dlžn... | Výška pôžičky | Doba splatnosti | Úroková sadzba | Aukčný poplatok | Sprostredkovateľský pop... | Žiadosť |

|---|---|---|---|---|---|---|---|---|

| áno | 50 € - 500 € | 15 dní - 1 mesiac | 0,80% - 2,00% | Od 30,8% zo sumy | - | Žiadosť | |

| Reprezentatívny príklad: Pôžička 500 € s úrokovou sadzbou 24 % ročne, dobou splatnosti 30 dní, predstavuje ročnú percentuálnu mieru nákladov 32,8 % so zahrnutým aukčným poplatkom v celkovej výške 154 € pri mesačnej splátke úveru vo výške 510 €. Celková suma, ktorú klient uhradí je 664 €. | ||||||||

| áno | 50 € - 500 € | 15 dní - 1 mesiac | 0,00% | - | Od 26,50% zo sumy | Žiadosť | |

| Reprezentatívny príklad: Pôžička vo výške 400 € so splatnosťou 20 dní. Celkový sprostredkovateľský poplatok je 85,40 € a je odpočítaný z požičanej sumy. Celková suma na zaplatenie po 20 dňoch je 400 €. S pôžičkou sa nespájajú žiadne iné poplatky. | ||||||||

Odporúčané  | nie | 500 € - 15 000 € | 3 mesiace (ov) - 8 roky (ov) | 5,90% - 19,90% | - | Od 2,9% do 6% zo sumy | Žiadosť | |

| Reprezentatívny príklad: Pôžička 2 000 € s úrokovou sadzbou 5,9 % ročne, dobou splatnosti 60 mesiacov predstavuje ročnú percentuálnu mieru nákladov 8,53 % pri mesačnej splátke úveru vo výške 40,53 €. Celková suma, ktorú klient uhradí je 2 432,20 €. | ||||||||

| nie | 50 € - 2 000 € | 3 mesiace (ov) - 2 roky (ov) | 14,00% - 35,00% | - | 30% z celkového úroku | Žiadosť | |

| Reprezentatívny príklad: Pôžička 1000 € s úrokovou sadzbou 25% ročne, dobou splatnosti 24 mesiacov predstavuje ročnú percentuálnu mieru nákladov 30,79% pri mesačnej splátke úveru vo výške 53,37 €. Celková suma, ktorú klient uhradí je 1300,92 €. | ||||||||

| nie | 300 € - 1 000 € | 6 mesiace (ov) - 3 roky (ov) | 33,00% - 39,00% | - | Max. 6% z pôžičky | Žiadosť | |

| Reprezentatívny príklad: Pôžička 500 € s úrokovou sadzbou 25% ročne, dobou splatnosti 24 mesiacov, predstavuje ročnú percentuálnu mieru nákladov 28,112% pri mesačnej splátke úveru vo výške 26,69 €. Celková suma, ktorú klient uhradí je 640,56 €. | ||||||||

| nie | 500 € - 5 000 € | 3 roky (ov) - 5 roky (ov) | 25,00% - 40,00% | - | - | Žiadosť | |

| Reprezentatívny príklad: Pôžička 2000 € s úrokovou sadzbou 8,9% ročne, dobou splatnosti 24 mesiacov, predstavuje ročnú percentuálnu mieru nákladov 8,9% pri mesačnej splátke úveru vo výške 91 €. Celková suma, ktorú klient uhradí je 2184 €. | ||||||||

Ako funguje porovnanie P2P pôžičiek na Financer.com?

Porovnajte úrokové sadzby a podmienky pôžičiek

Vyberte si tú najlepšiu P2P pôžičku, tak aby vyhovovala vašim potrebám

Vyberte si tú najlepšiu P2P pôžičku, tak aby vyhovovala vašim potrebám

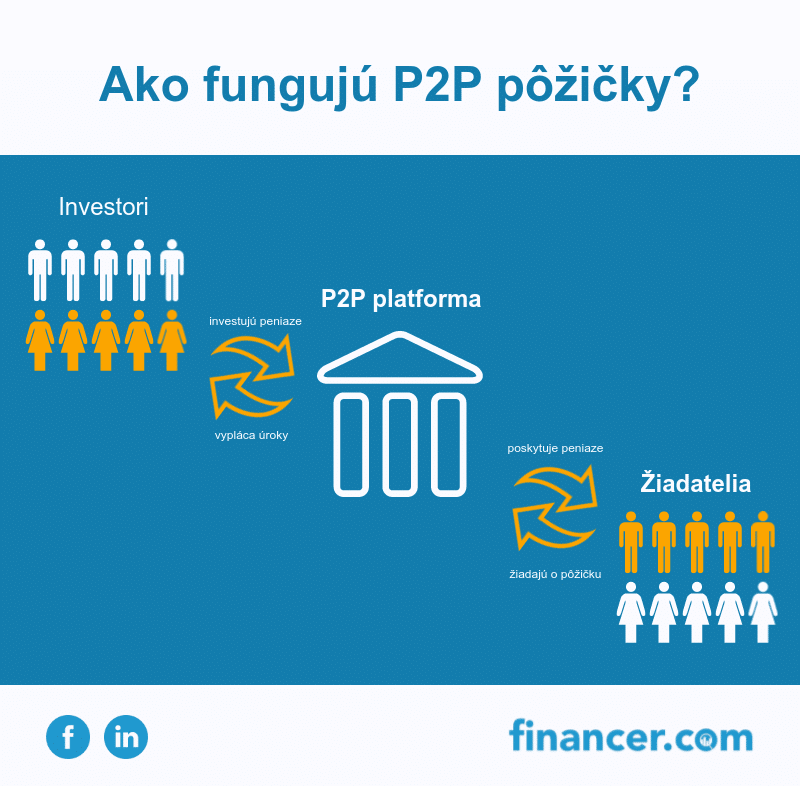

Čo je P2P pôžička?

Keďže získať spotrebný úver od banky je veľmi administratívne zdĺhavá záležitosť, nebankové pôžičky od ľudí, tazkavé peer to peer pôžičky naberajú na popularite aj na Slovensku.

P2P pôžička, niekedy nazývaná aj pôžička od ľudí ľuďom je súkromná respektíve kolektívna pôžička. Ide o celosvetovo využívanú alternatívu ku klasickým bankovým pôžičkám.

Základný rozdiel pri porovnaní s bankovými pôžičkami spočíva v tom, že pri kolektívnej pôžičke vystupujú v roli dlžníkov aj investorov ľudia, a to bez akejkoľvek prítomnosti banky.

Keďže v Slovenskej republike tento druh pôžičiek nemá dlhú tradíciu, ľudia zvyknú byť voči tomuto typu požičiavania nedôverčiví. My sa vám ho budeme snažiť priblížiť.

Na čo je možné použiť P2P pôžičku?

Ako vznikli P2P pôžičky?

Počiatky P2P (person-to-person) systému môžeme badať v Severnej Amerike a anglosaskom svete, no pôvodne sa vôbec nevyužíval na pôžičky tak, ako je tomu dnes. Ľudia ich začali využívať na financovanie neziskových projektov či začínajúcich spoločností na trhu. Môžeme tak hovoriť o počiatkoch crowdfundingu.

Viacero ľudí sa tak menším obnosom peňazí poskladalo na počiatočný rozbeh projektu a diverzifikáciou si zabezpečili čo najmenšie riziko straty svojich investovaných peňazí.

Tento systém sa úspešne preniesol aj do kolektívnych pôžičiek, ktoré fungujú na rovnakom princípe. Viacero investorov z radu bežných ľudí sa skladá na viacero pôžičiek. Celý tento proces navyše prebieha bez akejkoľvek prítomnosti banky.

Na čo si ľudia najčastejšie požičiavajú?

Možno nebudete prekvapení, ak vám povieme, že ľudia zvyknú najčastejšie čerpať bezúčelové úvery. Podľa posledných prieskumov sú však za nimi v tesnom závese peniaze použité na rekonštrukciu bývania a konsolidáciu starých úverov, či vzdelávania.

Bezúčelové úvery 25,4%

Úvery na rekonštrukciu a úpravy bývania 23,8%

Cestovanie 9,2%

Iné 8,3%

Bezpečnosť P2P pôžičiek

P2P platformy sú fungujú len ako spojovací most medzi investormi a dlžníkmi. Spoločnosti umožňujúce poskytovanie P2P pôžičiek fungujú podobne ako trhovisko a zaisťujú celé požičiavanie len po technickej, tak aj po právnej stránke.

Potenciálnym rizikom môže byť, že vami vybraná P2P platforma podá návrh na konkurz. Či už z pozície investora alebo dlžníka by ste mali brať do úvahy skutočnosť, že tieto platformy podliehajú prísnym predpisom.

Národná banka Slovenska zároveň upozorňuje, že oblasť kolektívnych pôžičiek nepodlieha jej dohľadu. Účasť na takýchto aktivitách je preto konaním na vlastnú zodpovednosť.

Riziká P2P pôžičiek

Pri P2P pôžičkách od ľudí musíte rátať najmä s týmito rizikami.

Trhové riziko

Trhové riziko sa vyskytuje pri každej investícii, ale aj žiadosti o pôžičku. Na trh a jeho podobu vplýva súčasne viacero dôležitých faktorov. Okrem bežných premenných ako ponuka a dopyt musíme brať do úvahy aj súčasnú politickú a makroekonomickú situáciu.

Je nesmierne dôležité ostať v obraze, pravidelne sledovať finančné noviny a dívali sa ne kriticky. V tom vám môže pomôcť náš blog, kde pravidelne zverejňujeme najdôležitejšie aktuality z finančného sveta.

Pomocou takto nadobudnutých informácií môžete byť vždy o krok vpred, vyhodnocovať súčasnú ponuku a pomocou kvalitného porovnania si vybrať takú, ktorá najviac vyhovuje vašim aktuálnym potrebám.

Riziko platformy

V tomto prípade ide o potenciálne riziko, že vami vybraná P2P platforma podá návrh na konkurz. Či už z pozície investora, alebo dlžníka by ste mali brať do úvahy skutočnosť, že tieto platformy podliehajú prísnym predpisom.

Ďalším užitočným krokom pred výberom najlepšej platformy je pozrieť sa na jej obchodnú stratégiu, ekonomické ukazovatele a v neposlednom rade na výročnú finančnú správu, ktorá by vám mala odhaliť hodnoverné kľúčové čísla z posledných rokov hospodárenia platformy.

| Platforma | Suma pôžičiek v roku 2021 | Zdroj |

|---|---|---|

| Žltý Melón | 6 069 962 € | Klik |

| Finzo | 1 526 860 € | Klik |

| Maják | Údaje nie sú dostupné | / |

| Zinc Euro | Údaje nie sú dostupné | / |

| PORT System | Údaje nie sú dostupné | / |

| NUXO | Údaje nie sú dostupné | / |

Pri pohľade na tabuľku je dôležité sledovať, akú stratégiu vybraná platforma sleduje. Väčšina platforiem sa zameriava na konštantný rast, pričom investuje veľké sumy peňazí do samotnej ochrany investícii v podobe garančných fondov.

Riziko investora

Ak sa nachádzate v pozícii dlžníka, určite je pre vás dôležitou otázkou, kto vám požičiava peniaze. Zvýšenú pozornosť by ste tak mali venovať rizikám, ktoré sú spojené s investorom.

Musíte pátrať po informáciách, za akých podmienok je na vami vybranej platforme investor schvaľovaný a taktiež po tom, čo sa stane, ak investor odstúpi od investície do vašej pôžičky.

Riziko dlžníka

U niektorých platforiem sa riziko zlyhania prevádza na dlžníka prostredníctvom záruky spätného odkúpenia a vy ako investor sa tak nemusíte obávať možných strát z toho, ak dlžníci nebudú svoje záväzky splácať včas.

Ale na Slovensku sú aj platformy, ktoré vo svojom portfóliu nemajú záruku spätného odkúpenia. V takom prípade je na mieste otázka, ako platforma kontroluje bonitu klientov?

Platformy využívajú svoje vlastné interné systémy hodnotenia bonity klientov. Využívajú pri tom aj údaje dostupné v úverových registroch.

Prehľad o spôsoboch zisťovania bonity klientov sme pre vás pripravili v tomto článku.

Pozor na poplatky!

Či sa nachádzate v pozícii investora, alebo dlžníka, dajte si pozor na dodatočné poplatky, ktoré zvyknú vaše úkony neuveriteľne predražiť. Vždy si najskôr vyhľadajte platný cenník, oboznámte sa s výškou poplatkov alebo prípadných pokút a až následne zvážte svoju žiadosť o P2P pôžičku.

Zníženie investičného rizika diverzifikáciou

Snažili sme sa informovať vás o kľúčových rizikách súvisiacich s P2P pôžičkami a platformami, ktoré ich sprostredkúvajú.

Investície do kolektívnych pôžičiek zvyčajne nie sú zálohované poistením vkladov, ako napríklad sporiace účty, ale aj tak máte možnosť nájsť vhodné riešenie prostredníctvom diverzifikácie rizika a teda možnosť rozdeliť si váš vklad medzi viacerých žiadateľov o pôžičku.

Kritériom pre výber vhodnej investičnej platformy by tak nemala byť len samotná otázka sľubovaného výnosu, ktorá zláka mnohých. Oveľa dôležitejšie sú z dlhodobého hľadiska práve vaše možnosti diverzifikácie, ktoré vám dokážu ušetriť nemalé starosti a nervy v prípade, že dlžníci nesplácajú svoje záväzky.

Na čo si dať pozor pri peer to peer pôžičkách?

Žiaľ, na internete stále evidujeme veľké množstvo podvodníkov, ktorí parazitujú na ľudskej zúfalosti a snahe získať peniaze. Spísali sme pre vás zopár bodov, ktoré vám pomôžu byť viac obozretnejšími a vyhnúť sa tak nechceným problémom.

Zaujímajte sa o podmienky

Zmluvné podmienky a skryté prekvapenia písané drobným písmom vám veľmi rýchlo pomôžu odhaliť podvodníka.

Ak je ročná percentuálna miera nákladov vyššia ako 50%, hrozia vám vysoké sankcie v stovkách až tisíckach EUR a žiadajú od vás poplatky vopred, určite cúvnite, ak nechcete prísť o nervy, peniaze a čas.

Zistite si o spoločnosti všetky dostupné informácie

Nebojte sa a pátrajte na internete po tom, či vami vybraná spoločnosť, u ktorej si plánujete požičať peniaze má o sebe riadne zverejnené a dostupné všetky údaje. Informácie a skúsenosti s P2P platformami sa najmä kvôli relatívne mladému trhu zháňajú ťažšie. My vo Financer Slovensko spolupracujeme len s hodnovernými partnermi.

Podpíšte len zmluvu, ktorej rozumiete

Vždy si poriadne prečítajte, čo podpisujete. Podvodníci a úžerníci vám zvyčajne nedajú do ruky adekvátnu zmluvu.

Namiesto toho pred vami mávajú papiermi s prázdnymi miestami a vravia, že sa to tam časom doplní. Určitou známkou neseriózneho jednania je tiež nátlak na podpísanie zmluvy a neochota poskytnúť vám čas na jej dostatočné preštudovanie.

Uistite sa, že výška splátky a celková preplatená suma je konečná

Niektoré podvodnícke spoločnosti vám až do poslednej chvíle taja, aké vysoké budú splátky, koľko vám vlastne požičajú a aj to, akú celkovú sumu musíte vrátiť.

Zato vy ste riadne vyplnili a dodali všetky potrebné formuláre a dokumenty, čím ste prezradili citlivé osobné informácie. Znakom podvodníkov je aj využívanie vyhýbavých manévrov a draho spoplatnené infolinky.

Odmietnutie zodpovednosti

Tento článok nie je investičným odporúčaním. Obsah je výsledkom nášho výskumu a osobných skúseností s platformami P2P. Každý je zodpovedný za svoje vlastné činy. Nikdy neinvestujte a nepožičiavajte si viac, ako vám vaša finančná pozícia dovolí.

Ďalšie typy pôžičiek

Napísali o nás

Často kladené otázky

Čo je P2P pôžička?

P2P pôžička, niekedy nazývaná aj pôžička od ľudí ľuďom je kolektívna pôžička. Ide o celosvetovo využívanú alternatívu ku klasickým bankovým pôžičkám. Základný rozdiel spočíva v tom, že pri kolektívnej pôžičke vystupujú v roli dlžníkov aj investorov ľudia, a to bez akejkoľvek prítomnosti banky.

Na čo je možné použiť P2P pôžičku?

P2P pôžičky sú bezúčelové úvery, to znamená že ich môžete použiť na čokoľvek, teda napríklad na rekonštrukciu bývania, kúpu nového auta, refinancovanie, cestovanie a podobne.

Kde vznikli P2P pôžičky?

Počiatky P2P systému môžeme badať v Severnej Amerike a anglosaskom svete, no pôvodne sa vôbec nevyužíval na pôžičky tak, ako je tomu dnes. Ľudia ich začali využívať na financovanie neziskových projektov či začínajúcich spoločností na trhu.

Sú P2P pôžičky bezpečné?

P2P platformy sú akýmsi spojovacím mostom medzi investormi a dlžníkmi. Tieto platformy podliehajú spravidla prísnym predpisom a pravidlám. Ich bezpečnosť je teda na veľmi vysokej úrovni. Rizikom však môže byť, že nepodliehajú dohľadu NBS, takže pri P2P pôžičkách konáte na vlastnú zodpovednosť.

Čo musí investor spĺňať, aby mohol investovať?

Každý investor je vybranou platformou starostlivo monitorovaný. Pred tým, ako mu bude vôbec umožnené uviesť svoje investície na trh, je kontrolovaný rizikovým manažmentom, ktorý berie pri jeho hodnotení do úvahy veľké množstvo faktorov. Je predpoklad, že k investíciám cez P2P platformy sa dostanú iba dostatočné overení a solventní investori.

Čo sa stane, ak sa investor rozhodne odstúpiť od investície?

Závisí od platformy. Vo všeobecnosti však platí, že každá z platforiem by mala zabezpečiť čerpanie vašej schválenej P2P pôžičky aj vtedy, ak sa jeden z investorov rozhodne odstúpiť od schválenej investície. Vy ako žiadateľ zmenu nepocítite, investor bude sankcionovaný podľa platného cenníka platformy.

Vie investor, komu presne požičiava peniaze?

Nie, nevie. Rovnako ani vy ako žiadateľ neviete, kto vám peniaze poskytol. V rámci interného systému konkrétnej platformy figuruje aj investor aj dlžník vo forme identifikačného čísla alebo loginu.