Jämför bolån och hitta lägsta bolåneräntan

Funderar du på att köpa bostad och behöver ett bolån för att finansiera köpet? Jämför bolån här på Financer.com för att hitta den billigaste bolåneräntan – för självfallet vill man ha så bra villkor och så låg ränta som möjligt.

I denna artikel kan du enkelt jämföra ränta på bolån samt få tips med saker att tänka på när du tar ett bostadslån.

Innehåll i texten

- Jämför bolåneränta från olika banker och långivare

- Tänk på detta när du ansöker om bolån

- Olika typer av ränta på bolån – vad passar mig bäst?

- Amortering och avbetalning

Längst upp på sidan ser du banker som erbjuder bolån och aktuella räntesatser.

Vad är bolån?

Ett bolån är som namnet antyder ett lån för att köpa en bostad med. Det skiljer sig från exempelvis ett privatlån då ett bolån har en säkerhet – själva bostaden.

Bostaden är en säkerhet

Detta gör det tryggare för banken att låna ut till dig, om du inte återbetalar lånet kan de ta bostaden i besittning och sälja av den. Bostaden är en säkerhet.Ett bolån kan bestå av ett enda bottenlån eller av ett topplån och bottenlån. Oavsett vilken sorts bolån du tar får det sammanlagda lånet vara på högst 85 % av bostadens värde.

Om du tar ett tvådelat bolån täcker bottenlånet oftast 75 % och topplånet 10% av bostadens pris.

Det finns inget lånetak för bolån utan det är bostadens värde tillsammans med din ekonomiska status som bestämmer hur mycket du får låna.

Många väljer att låna så mycket som möjligt. Men kom ihåg att desto mindre du lånar desto lägre månadskostnad behöver du betala samtidigt som du kan återbetala lånet snabbare.

Så hittar du lägst ränta på bolån

Precis som med alla typer av lån är det viktigt att jämföra bolån innan man bestämmer sig för vilket alternativ man tar. Kanske är det till och med ännu viktigare när det kommer till bolån eftersom lånesumman är högre.

Här är 6 knep och saker att tänka på för att få bästa bolån med så låg ränta som möjligt. (Observera att alla tipsen kanske inte gäller för just din situation.)

6 tips när du jämför bolån

Jämför banker

Jämför olika bolåneräntor hos flera långivare innan du väljer bolån. Gå inte direkt till din vanliga bank utan stäm alltid av vad konkurrenterna erbjuder.Våga pruta

Våga pruta – det är inte alls omöjligt att få en lägre bolåneränta om du försöker pruta ner den. Bolånekunder är mycket populära eftersom ett bolån är ett stort lån vilket gör att bankerna slåss om dessa kunder. Spela gärna ut bankerna mot varandra genom att hänvisa till andra banker som har en lägre ränta.Bli helhetskund

Bli helhetskund hos banken, det vill säga öppna ett lönekonto/transaktionskonto och knyt ett bankkort till kontot. Nya helhetskunder kan ibland få rabatt på bolåneräntan.Lägre ränta med en nyrenoverad bostad

Om du renoverat bostaden efter att du tagit lånet kan värdet på bostaden stigit. Kontakta en mäklare och be om att få bostaden omvärderad. Argumentera sedan för att få lägre ränta och backa med de utlåtanden mäklaren har gjort.Omförhandla bolånet regelbundet

Ha för vana att omförhandla dina lån regelbundet, ungefär vartannat år. Detta eftersom prisförändringar på marknaden kan ha fått bostaden att stiga i värde.Prata med rätt person på banken

Prata inte med vem som helst på banken. Försök ta kontakt med någon som faktiskt kan och vill förhandla bolån – långt ifrån alla på bankerna kan eller gör detta.Få sänkt bolåneränta

Om du har ett befintligt bolån så betyder det inte att du kan sitta still. Det är fullt möjligt att få räntan sänkt, speciellt om du har en rörlig ränta eller om din fasta ränteperiod har tagit slut.

Aktuella räntor på bolån just nu

Snitträntorna är inhämtade från respektive banks hemsida. Den ränta som just du får behöver inte stämma exakt med dessa räntor.

Listränta och snittränta

Två vanliga begrepp är listränta och snittränta. Listränta är den ränta som banken officiellt erbjuder sina kunder, men denna ränta kan man ofta pruta på. Snittränta är istället den genomsnittliga ränta som bankens alla kunder har (på bolån).Snitträntorna är sorterade efter den billigaste 3 månaders rörliga ränta. (december 2023)

| Bank | 3 mån | 1 år |

|---|---|---|

| Skandia bolån | 4,68 % | 5,01 % |

| Ikano Bank | 4,72 % | 4,87 % |

| Landshypotek Bank bolån | 4,73 % | 4,46 % |

| Danske Bank bolån | 4,75 % | 5,39 % |

| Länsförsäkringar | 4,76 % | 4,49 % |

| Handelsbanken | 4,77 % | 4,70 % |

| Stabelo | 4,81 % | – |

| Swedbank | 4,81 % | 4,68 % |

| SBAB bolån | 4,82 % | 4,78 % |

| ICA Banken | 4,83 % | 5,08 % |

| SEB | 4,84 % | 4,67 % |

| Hypoteket | 4,85 % | 4,82 % |

| Nordea bolån | 4,93 % | 4,79 % |

Observera att dessa räntor uppdateras regelbundet. För aktuella räntesatser – klicka här.

Bolån ränta – är rörlig eller fast ränta bäst?

I huvudsak finns det två typer av ränta att välja mellan: rörlig boränta och fast boränta.

En vanlig fråga att ställa sig är om man bör låsa bolåneräntan (fast boränta) eller fortsätta med en rörlig ränta?

Tyvärr finns inget rätt svar. Det beror på din ekonomiska situation, hur mycket risker du vågar ta och hur du tror att räntan kommer utveckla sig framöver.

3 månaders ränta är samma sak som rörlig ränta

När man pratar om rörlig boränta talar man om 3 månaders ränta, därför är ”rörlig” egentligen felaktigt då räntan är fast (men endast i 3 månader). ”Fast boränta” är längre än 3 månader – alltså från 6 månader upp till 10-tals år.Rörlig boränta

Den rörliga bolåneräntan kan högst förändras var tredje månad och innebär alltså i praktiken att den är bunden i tre månader. En rörlig ränta är den ränta som är lägst, vilket du kan se i tabellen här.

Samtidigt som räntan oftast är lägre än övriga samt är justerbar så är det också den mest riskabla. Banken kan i praktiken höja räntan avsevärt inför nästa 3 månaders period även om det är sällsynt.

Fördelar och nackdelar med rörlig boränta

- Avtalet du har med banken kan alltid omförhandlas

- Om du är missnöjd med bankens bolåneränta kan du enkelt byta bank

- Du kan när som helst lösa hela lånet eller göra en större amortering

- Historiskt sett (men detta är ingen framtida garanti) har man sparat på att ha ett bolån med rörlig ränta istället för bunden ränta

- Rörliga boräntor är nästan alltid lägre än den bundna räntan vid avtalstecknandet

- Risken är högre då räntan plötsligt kan höjas vilket leder till en högre månadskostnad

- Att planera sin ekonomi blir svårare eftersom du inte vet exakt hur höga utgifter du kommer ha mer än 3 månader fram i tiden

Bunden boränta

Bolåneräntan kan också bindas allt från 1 år upp till 10 år. Med en bunden boränta har du en garanterad ränta och banken kan inte höja eller sänka räntan under perioden.

Fördelar och nackdelar med bunden boränta

- Det blir enklare att planera sin ekonomi eftersom man vet den exakta månadskostnaden under en längre tid framöver

- Risken att drabbas av höjda räntor försvinner vilket är bra om du har en ansträngd ekonomi (i värsta fall kan du annars behöva sälja bostaden om du inte kan betala den månatliga kostnaden till banken)

- Byter du bank under bindningstiden måste du bryta ditt gamla låneavtal och därmed betala en ränteskillnadsersättning till banken

- Du kan inte byta till en annan bindningstid eller rörlig ränta innan avtalet löpt ut

- Historisk sett har det varit dyrare att välja en bunden ränta istället för en rörlig (men detta kan som sagt ändras i framtiden)

Om man väljer en fast boränta är nästan fråga hur många år man vill binda upp den på.

Inte heller här finns något rätt svar – det beror också på hur stor risk du vill ta, dina ekonomiska marginaler och hur du tror att räntan framöver kommer att utveckla sig.

Kombinera rörlig och bunden boränta

Du behöver nödvändigtvis inte bestämma dig för om du antingen ska ha en rörlig eller bunden ränta, det går faktiskt att välja en kombination av båda.

Bottenlånet kan delas upp i två delar och du kan sedan knyta en bunden bolåneränta till den ena delen och en rörlig till den andra.Då blir dina ränteutgifter lägre (i alla fall på kort sikt) och du riskerar inte att drabbas lika hårt om den rörliga räntan skjuter i höjden.

6 tips för att välja rätt räntetyp

Det går inte att svara på om fast eller bunden ränta är rätt för just dig. Men genom att besvara följande frågor så får du en fingervisning om vad som kan passa dig bäst.

- Välj en rörlig boränta om du har tillräckligt bra marginaler för att klara av om räntan skulle höjas kraftigt, det kommer du i så fall förmodligen tjäna på.

- Om du har små marginaler och inte skulle klara av en räntesmäll är en bunden ränta det bästa alternativet.

- En bunden bolåneränta är ett bättre alternativ om du vill ha koll på dina utgifter en lång tid framåt och/eller har små marginaler.

- Du bör aldrig binda boräntan under en längre tid än du planerar att bo i bostaden. Om du binder bolånet under t ex 5 år, säljer din bostad efter 3 år och sedan vill säga upp lånet måste du betala en ränteskillnadsersättning för att du bryter avtalet.

- Bind helst inte räntan i hela 10 år, det är mycket som kan hända under så lång tid. Det är bara om den bundna räntan är rekordlåg som du kanske bör fundera på en så lång bindningstid, å andra sidan brukar 10-åriga räntor sällan vara rekordlåga även om de korta räntorna är på bottennivåer. Anledningen till det är att bankerna vet att räntan garanterat kommer att gå upp inom ett 10-årsintervall och därför sätter de räntan ganska högt ändå.

- Du kan även dela upp ditt bottenlån i två delar, en del som har en rörlig ränta och en som har en bunden. Då får du mer stabilitet än med rörlig boränta och drabbas inte lika hårt om den rörliga boräntan skjuter i höjden.

Avbetalning och amortering på bolån

Ett bolån brukar betalas av månadsvis (ibland också kvartalsvis) och vanligast är att man får en avbetalningsplan på 20 – 50 år. Är du lite äldre så brukar banken däremot inte godkänna lika lång återbetalningstid.

Om du tar ett bolån som består av två delar betalar man oftast av på topplånet inom 10–15 år och bottenlånet inom 20–50 år.

3 typer av amortering

Att återbetala lånet kallas för att amortera på lånet – något de flesta gör varje månad. Det finns flera alternativ när det kommer till amortering:

1. Rak amortering

Om du väljer en rak amortering amorterar du exakt lika mycket varje månad och betalar ränta utöver det. Det innebär att dina bolånekostnader ökar om räntan går upp och vice versa.

Nästa alla bolån idag betalas tillbaka med en rak amortering.

2. Annuitetslån

Om du väljer ett annuitetslån betalar du av exakt lika mycket varje månad eller kvartal på ditt bolån, oavsett om räntan går upp eller ner. Om räntan går upp betalar du mer i ränta och om den går ner amorterar du mer men mindre i ränta.

I dag finns det nästan inga bolån som betalas tillbaka med annuitet, det är i stort sett bara privatlån som gör det.

3. Amorteringsfritt bolån

Amorteringsfria bolån är inte lika vanliga längre och för att inte behöva amortera krävs det att ditt bolån inte överstiger 50 % av bostadens pris – annars gäller amorteringskravet.

Om du väljer att inte amortera på bolånet betalar du bara räntekostnaderna. Fördelen med det är att dina kortsiktiga utgifter blir lägre men i längden förlorar du på det eftersom lånet aldrig sjunker i värde, vilket i sin tur gör att ränteutgifterna inte heller gör det.

Amorteringskrav

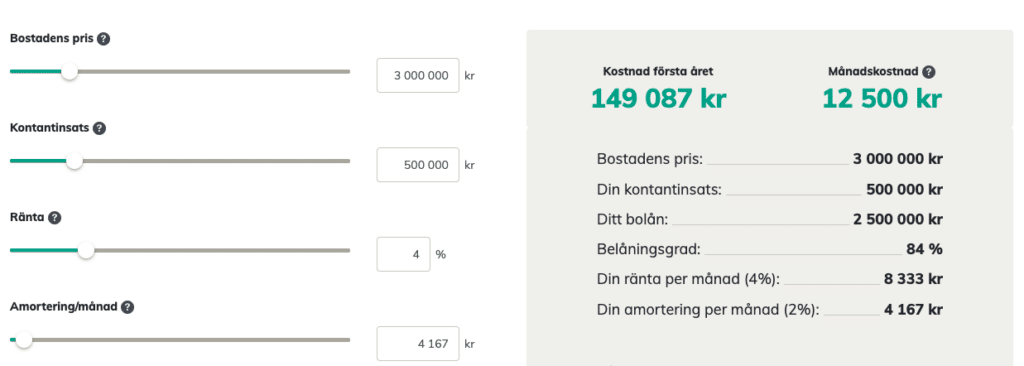

De senaste åren har amorteringskraven ändrats i flera steg av Finansinspektionen. Anledningen till förändringarna är att man vill att bostadsägare ska amortera mer på sin bostad.

Tidigare kunde man välja att inte amortera, utan endast betala lånets räntekostnad varje månad.

Nu måste alla bolån som tas, både från banker och kreditmarknadsföretag, amorteras ned till minst 50 % av bostadens värde.

Så mycket måste du amortera:

- Lånar du mer än 70 % av bostadens värde måste du amortera minst 2 % av lånebeloppet varje år

- Om bolånet är större än 4,5 gånger din årsinkomst måste du amortera ytterligare 1 %

- Lånar du till mellan 50–70 % av bostadens värde måste du amortera minst 1 % varje år till dess att belåningsgraden är på 50 %

- Om lånets storlek motsvarar 50 % eller mindre av bostadens värde måste du inte amortera

- Bostaden får omvärderas högst vart femte år, om inte någon omfattande renovering har gjorts

- Köper du en nyproduktion kan du befrias från amorteringskravet under de första fem åren

Amorteringskraven är både till din och bankens fördel. Detta eftersom att banken får tillbaka pengarna i tid och du blir skuldfri snabbare. Dessutom får inte banken låna ut till dig om du inte klarar av amorteringskraven.

På konsumenternas.se finns en räknesnurra där du själv kan räkna på hur mycket du måste amortera enligt lag.

Kontantinsats och hur du löser den

När man köper en bostad får man alltså enligt lag endast låna max 85 % av bostadens värde. Resterande 15 % måste du ta ur egen ficka – denna summa kallas för en kontantinsats.

Tre sätt att lösa kontantinsatsen på:

- Om du har sparpengar är detta alltid det bästa alternativet.

- Om du har en bostad som du inte sålt än kan du ansöka om ett överbryggningslån. Med hjälp av överbryggningslånet kan du tillfälligt täcka kontantinsatsen – men så fort du sålt din gamla bostad måste du betala tillbaka lånet (inom max 6 månader).

- Ta ett vanligt privatlån och betala kontantinsatsen med det.

Bolån trots betalningsanmärkning

Om du har en betalningsanmärkning blir det svårare men inte omöjligt att få ett bostadslån beviljat.

En del långivare gör en helhetsbedömning av din nuvarande ekonomiska situation och tittar inte på tidigare skulder eller anmärkningar. Dock får du inte ha för många eller nya betalningsanmärkningar.

Bostaden du köper fungerar ju som en säkerhet för lånet vilket är en trygghet för banken. Detta ökar chanserna att bli beviljad ett bolån.

Sammanfattning bolån

Ett bolån är ett lån för att finansiera ett köp av en bostad. Det är ett lån med säkerhet eftersom banken har bostaden som säkerhet ifall du inte kan återbetala lånet.

Man får låna upp till 85 % av bostadens värde, resten måste du bekosta själv genom att betala en sk. kontantinsats. Dessutom finns flera regler och krav gällande amortering som bankerna måste förhålla sig till.

Räntan på bolån är alltid förhandlingsbar, nöj dig därför inte med första bästa förslag. Jämför istället banker, erbjudande och villkor och omförhandla också villkoren under lånets löptid.

Högst upp på sidan kan du jämföra bolån från olika långivare. Tänk på att räntan är individuell och sätts efter samtal med banken.