Заявка на кредит

В этой статье: Какие документы нужны для онлайн кредита. На что обратить внимание при заполнении заявки на кредит онлайн и в офисе копании. Как оформить заявку на кредит, чтобы вам не отказали.

Заявка на кредит онлайн

Заполняя заявку на кредит на сайте банка или МФО, вы можете получить кредит на карту онлайн без посещения банка.

Процесс подачи заявки на получение кредита в Казахстане зависит от МФО. Тем не менее мы поможем вам разобраться из чего состоит онлайн заявка практически в любой кредитной организации Казахстана.

Разные организации могут просить вас предоставить разную информацию о себе. В этой статье мы даём краткий обзор того, что вы можете ожидать, когда будете подавать заявку на получение кредита.

Как подать заявку на кредит?

Инструкция: как заполнить заявку на кредит

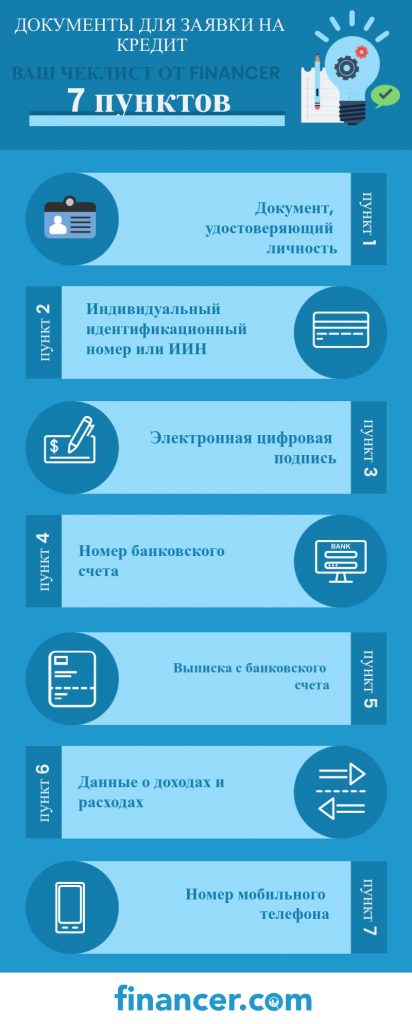

Мы подскажем вам какие документы нужно подготовить и какие данные нужно иметь, чтобы подать заявку на кредит в Казахстане

Шаги

Подготовьте документы с личными данными

Удостоверение личности. Тут всё просто, главное, чтобы документ был выдан вам в Казахстане.

Индивидуальный идентификационный номер или ИИН. Это 12-значный цифровой код, который указан на вашем удостоверении личности и в паспорте.

ЭЦП. Электронная цифровая подпись понадобится в случае если вам нужно предоставить дополнительные документы – например адресную справку, наличие недвижимости и прочее – вы можете получить эти документы не выходя из дома с помощью портала государственных услуг egov.kz

Номер банковского счета. Уникальный код данного счета называется IBAN и состоит из 20 символов (букв и цифр). Номер своего банковского счета вы можете узнать в отделении банка, позвонив в колл-центр банка, через онлайн-банкинг (приложение) или с помощью банкомата

Номер мобильного телефона. Вам необходим действующий номер мобильного телефона для получения подтверждающего кода, который придет в виде СМС (поэтому онлайн-займы иногда называют “СМС-займами”). Мы рекомендуем указывать свой личный мобильный номер.

Подготовьте документы о ваших финансах

Выписка с банковского счета. Если вы подаёте заявку на получение кредита с подтверждением дохода (например, потребительский кредит без залога), то кредитная организация может запросить у вас выписку из банка или из пенсионного фонда за последние 6 месяцев. Такую выписку вы можете получить в отделении банка или в офисе ЕНПФ

Данные о доходах и расходах. Если у вас уже есть кредиты, то вам необходимо знать свой график платежей и размер ежемесячных платежей по всем кредитам. Многие кредиторы запрашивают информацию о вашей кредитной истории в кредитных бюро, особенно в случае беззалоговых кредитов

Кредит под залог автомобиля – дополнительные документы

При подаче заявки на получение кредита под залог автомобиля вам будет задан вопрос о марке автомобиля, модели, годе выпуска и тому подобное. Некоторые кредитные компании могут также запросить информацию о состоянии автомобиля: пробег, результаты технического осмотра и прочее.

В некоторых организациях обязательным условием является страховка автомобиля, которую оформляют в той же организации, где вы берёте кредит.

Кредит под залог недвижимости – дополнительные документы

Вас попросят указать точный адрес недвижимости и информацию о владельце. Для предоставления данной информации вы можете получить в ЦОНе или на портале государственных услуг следующие документы:

адресная справка

справка о зарегистрированных правах (обременениях) на недвижимое имущество и его технических характеристиках

оценочный отчет (в некоторых случаях, организация, где вы берёте кредит, берёт эту работу на себя)

Заявка на получение кредита без ошибок!

Внесите данные:

Имя и фамилия

Индивидуальный идентификационный номер (ИИН)

Точный адрес места прописки и места фактического проживания

Информация о семье: ваше семейное положение и количество иждивенцев

Ваш уровень образования

Место работы: название работодателя, ваша должность и продолжительность работы

Размер вашего дохода, включая заработную плату, пособие на ребенка, дивиденды, пенсии, доход от аренды и любые другие официальные доходы, которые у вас могут быть. В отдельных случаях вас могу попросить предоставить документы, подтверждающие данную информацию

Существующие финансовые обязательства по другим кредитам – размер ежемесячного платежа, сумма остатка для погашения, срок погашения

Информация о ваших регулярных расходах: ежемесячные расходы на еду, аренду, транспорт, кредиты и прочее

Перейдите на слайдер вверху страницы

Выберите необходимую сумму – и вы увидите список кредитных организаций, в которые вы можете обратиться

Перейдите на страницу компании, условия кредитования в которой подошли вам

Выберите сумму и срок займа на странице компании

Заполните необходимые поля, обратите внимание, что информация должна быть верной и не содержать ошибок

Подготовьте все документы заранее

Как найти выгодное предложения не Financer?

Теперь вы знаете как оформить заявку на кредит, осталось выбрать кредитную организацию. Подойдите к этой задаче ответственно: выбирайте кредитные предложения, которые вам подходят.

Вы можете сравнить предложения более 60 предложений кредитных компаний на сайте Financer Казахстан. Для этого перейдите по ссылке ниже и сравните займы по сумме, срокам и ставкам.