Kuidas täita laenutaotlust?

Laenutaotlus võib tunduda keeruline ja hirmutav, kui sa pole kunagi ühtegi laenu taotlenud.

Küll aga saame sind lohutada: Eesti laenupakkujad on muutnud taotlemise nii lihtsaks, et pead enamjaolt vaid vajutama paari nuppu. Andmed täidetakse automaatselt ning isegi sissetuleku tõestamiseks saab kasutada avalikke registreid.

Kuidas täpselt aga käib laenutaotluse täitmine? Financer.com teeb alljärgnevalt kiire samm-sammulise ülevaate sellest, kuidas laenutaotlus täita enamikes laenufirmades.

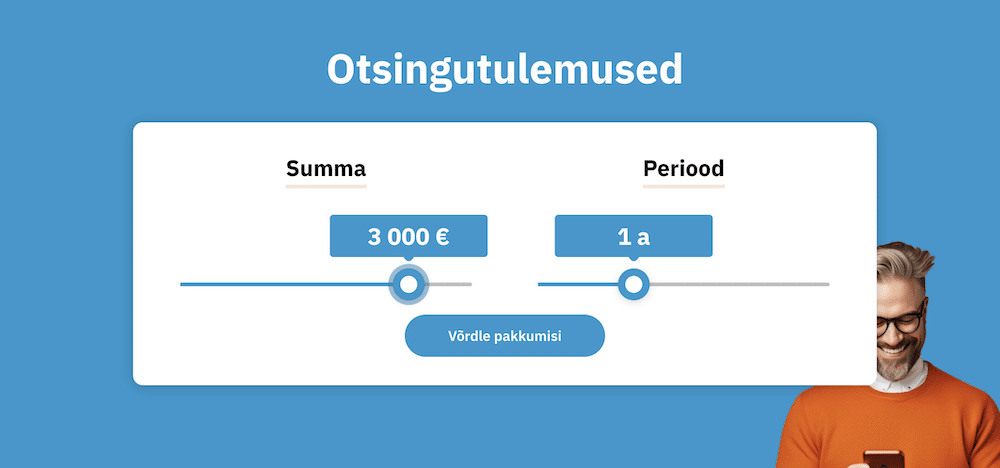

Vali laenupakkumine

Laenutaotluse alustamiseks pead muidugi kõigepealt leidma sobivad laenud. Kui sul pole veel ühtegi laenupakkumist, kasuta Financer.com laenuotsija võimalusi, et näha kõiki Eesti tunnustatud krediidiandjaid.

Laenutaotlus ise ei seo sind veel ühegi laenuandjaga, seega võid teha laenutaotluse mitmes laenufirmas. Niimoodi saad igaühelt personaalse pakkumise ja saad tingimusi paremini võrrelda.

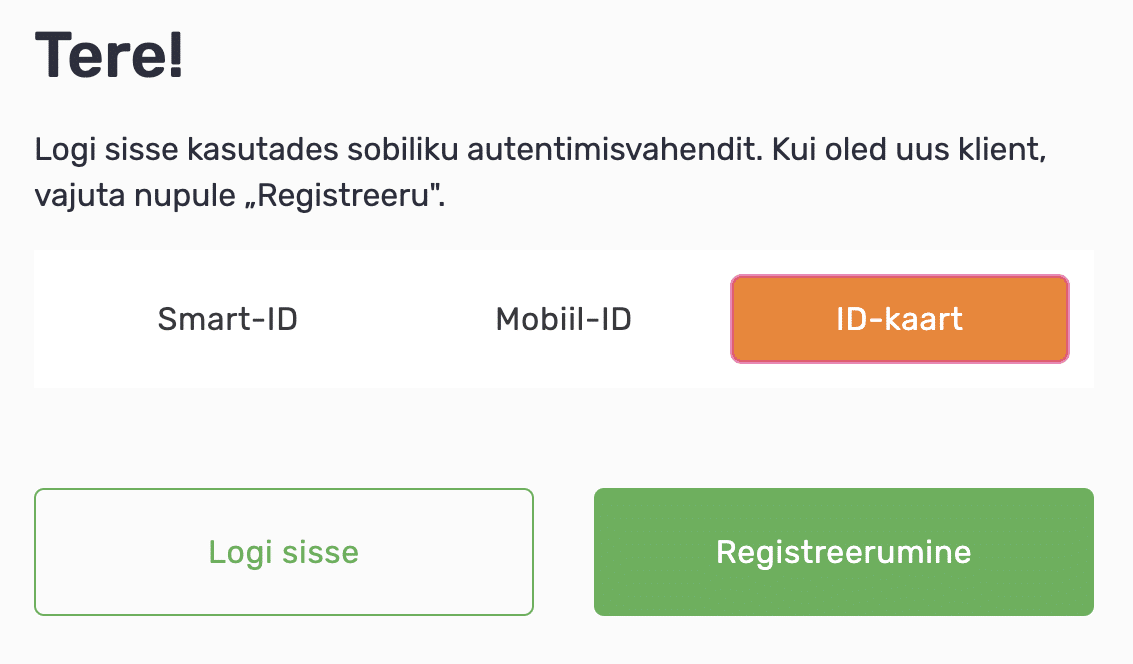

Ühenda end ID-kaardiga

Pea kõik Eesti laenupakkujad kasutavad tänasel päeval ID-kaardi vahendusel registreerumist ja iseteenindust, kust saad hiljem oma laenutaotlusega seotud infot jälgida.

See tähendab, et kui tahad taotleda laenu internetis (mitte laenuandja kontoris kohapeal), siis tuleb kasutada ID-lahendusi, st ID-kaarti või Mobiil-ID-d.

Üldiselt rääkides ei tasu mõelda laenutaotluse tegemisele, kui sa ei saa oma ID-kaarti mingil põhjusel kasutada, seega on ID-kaardi lahendused esimene samm, mis tuleb lahendada laenutaotluse täitmiseks otse internetis.

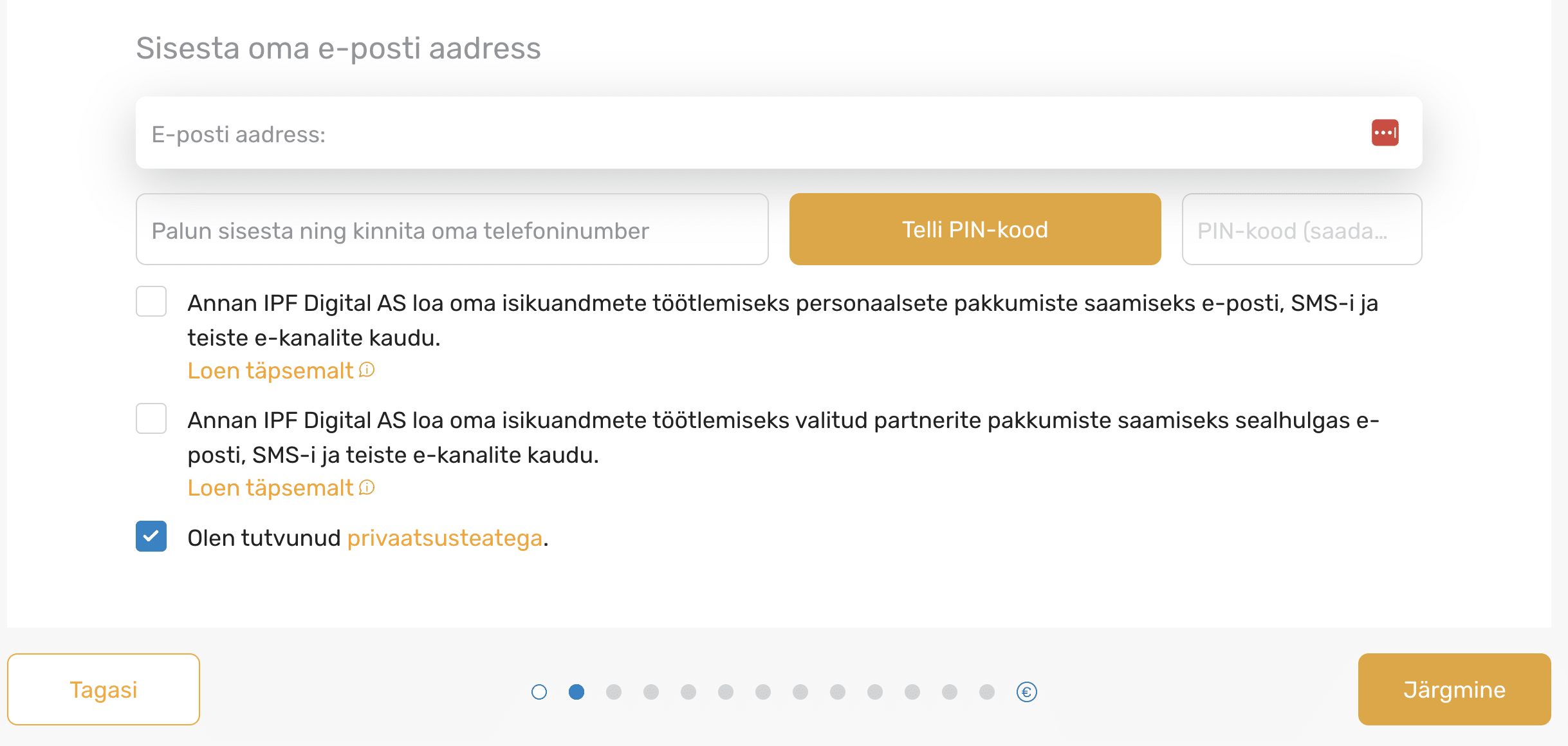

Täida põhilised kontakt- ja isikuandmed

Järgmiseks pead täitma terve hulga erinevaid välju, mis on seotud sinu põhiliste kontakt- ja isikuandmetega.

Tüüpiliselt pead laenutaotlusesse sisestama oma e-posti aadressi ja telefoninumbri (laenupakkuja võib sinuga seejärel ühendust võtta) ning muidugi ka põhilised isikuandmed nagu kodune aadress jm.

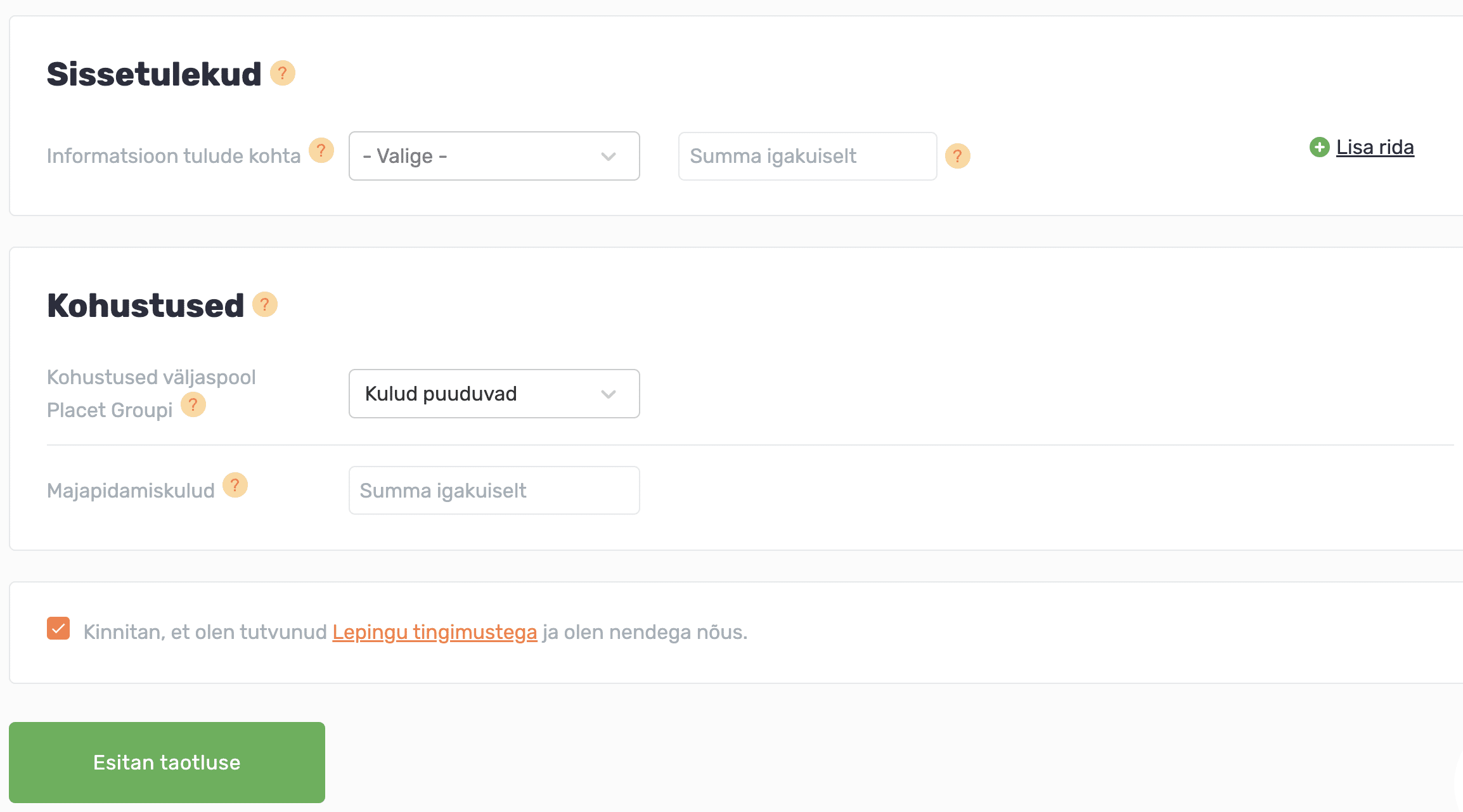

Esita sissetulekute ja väljaminekute info

Laenutaotluse kõige olulisem samm on seotud sissetulekute ja kohustuste kirjapanemisega.

Kogu info peab olema 100% tõene ja täpne, kuna laenupakkuja kontrollib sissetulekuid ja väljaminekuid hiljem ka sinu pangakonto väljavõttelt.

Sissetulekute alla tasub panna kirja kõik regulaarsed sissetulekud, kohustuste alla lähevad kõik sinu maksekohustused, üür ja kommunaalkulud jm igakuised kulud. Kui sa oma kulusid veel täpselt ei tea, tasub kõigepealt luua kodune eelarve.

PS: Samas sammus pead enamasti lisama oma laenutaotlusele juurde ka pangakonto väljavõtte. Kui seda kohe ei küsita, saadetakse sulle hiljem kiri, milles küsitakse pangakonto väljavõtet.

Üldiselt rääkides tuleb laenutaotlusele ikkagi alati kaasa panna pangakonto väljavõte.

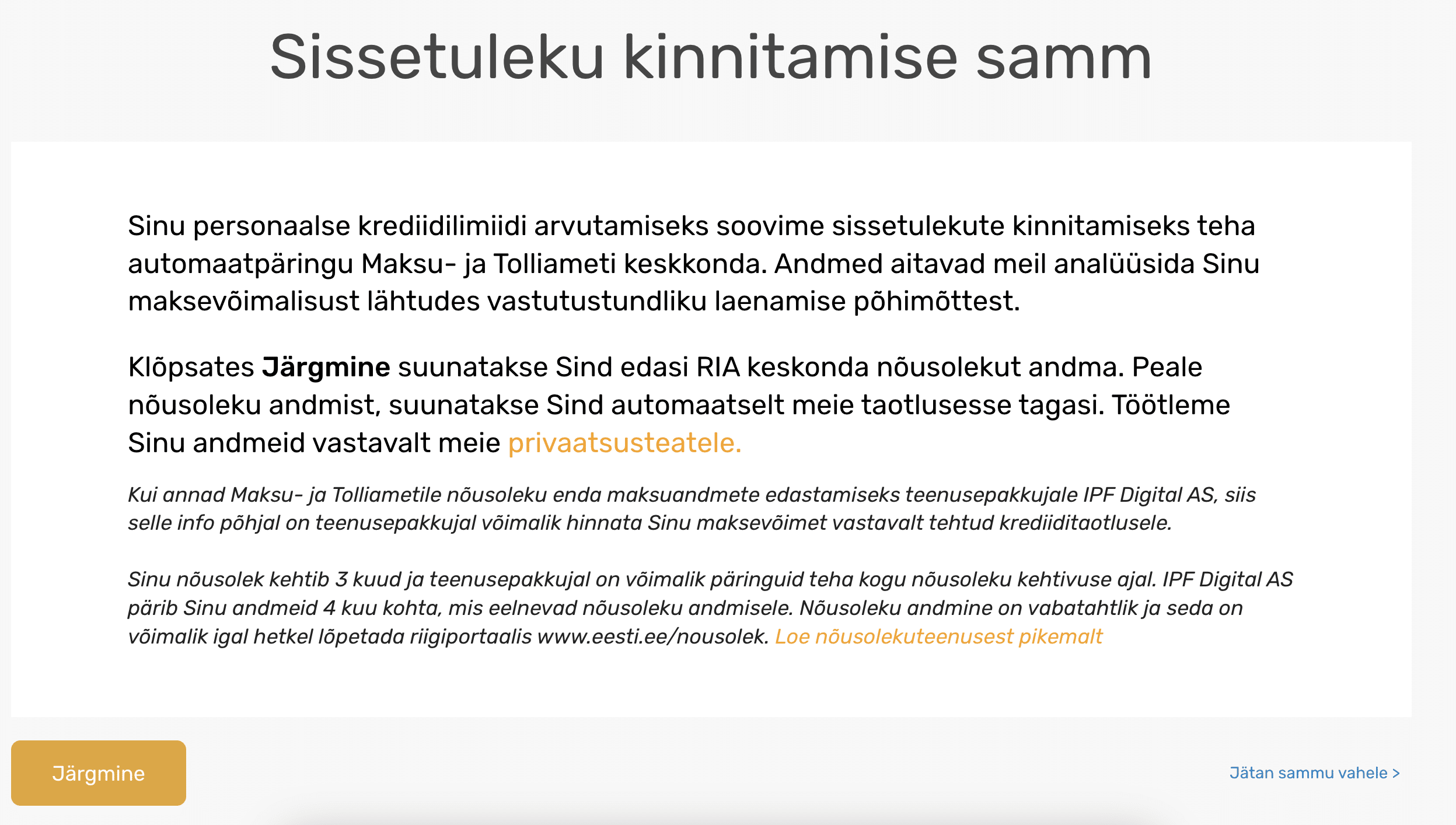

Mõned laenuandjad – näiteks Credit24 ja Creditea – on muutnud aga asja palju lihtsamaks. Sa ei pea mitte ise pangakonto väljavõtet üles laadima, vaid võid anda nõusoleku selleks, et sinu andmeid kontrollitaks automaatselt Maksu- ja Tolliameti kaudu.

Kui sa saad igakuist sissetulekut, on Maksu- ja Tolliametis selle kohta niikuinii info, seega ei pea sa ise väljavõtet esitama.

Laenutaotlus sai eitava vastuse: miks?

Ütleme, et esitasid laenuandjale oma laenutaotluse, kuid said negatiivse vastuse, mis tähendab, et sa ei saagi soovitud laenu.

Iga olukord on erinev, seega pole ühte kindlat vastust. Iga laenusoov ja inimene on erinev, igaühe rahaline olukord on erinev. Siiski kipuvad olukorrad laias laastus korduma, seega toome alljärgnevalt esile tüüpilised probleemkohad.

Laenusumma või periood on ebarealistlik – Võib juhtuda, et sinu laenutaotlus lükatakse tagasi, sest sinu valitud laenusumma oli liiga suur (ja kuumakse käiks sulle üle jõu) või laenuperiood oli liiga lühike. On aga võimalik, et laenuandja teeb sulle hoopis personaalse laenupakkumise, mis võib olla sinu esialgsest soovist väiksem.

Sul on juba liiga palju kohustusi/sissetulek on liiga väike – Kui sul on juba palju kohustusi ja su sissetulek pole kõige paremas seisus, on suur tõenäosus, et laenutaotlus saab negatiivse vastuse. Enamus laenupakkujaid annavad laenu siis, kui sinu olemasolevad kohustused ei ületa 40% sinu igakuisest sissetulekust. Sellise põhimõtte järgi saad ka ise välja arvutada oma maksimaalse laenusumma.

Vahetasid hiljuti töökohta/pole olnud regulaarne sissetulek/sissetulek pärineb välismaalt – Kui sul pole iga kuu laekunud sissetulekut (viimase 6 kuu jooksul), sa oled veel katseajal või saad sissetulekut välismaalt, on samuti võimalus, et laenutaotlus lükatakse tagasi. See ei ole muidugi reegel ning kõik oleneb sinu olukorrast, kuid igasugused sissetulekukõikumised võivad mõjutada laenusaamise võimalust.

3 kõige levinumat põhjust eitava laenutaotluse korral:

Kui sa oled veendunud, et sinu laenutaotlus ei lange nende probleemkohtade alla, aga said eitava vastuse, küsi julgelt laenuandjalt lisainfot.

Kuidas saada laenutaotlusele positiivne vastus?

Oleme nüüd katnud olukorrad, mille puhul võib sinu laenutaotlus saada eitava vastuse, aga kuidas suurendada võimalust, et tehtud laenutaotlus saab hoopis positiivse vastuse?

Kui mõtled laenu võtmisele tõsiselt (eriti, kui soovid suuremat väikelaenu või autolaenu), siis tasub ka pisut planeerida oma rahaasju juba ennetavalt.

Siin on mõned peamised asjad, mida tuleks teha selleks, et parandada laenu saamise tõenäosust:

Esita korrektsed andmed – Positiivse laenutaotluse jaoks on eriti oluline märkida korrektsed andmed, sh tuleb esitada enda isikuandmed ja veenduda, et kõik on täpne. Isegi väikesed vead võivad tähendada, et laenutaotlus lükatakse tagasi lihtsalt seetõttu, et sinu andmed polnud täpsed.

Anna laenuandjale ülevaade oma rahaasjadest – Ära arva, et pangakonto väljavõtte esitamata jätmine teeb sulle mingeid teeneid. Kui sa ei esita oma pangakontode väljavõtteid (ega anna ligipääsu selleks, et sinu andmeid saaks kontrollida Maksu- ja Tolliametist), saab laenutaotlus kohe eitava vastuse. Mida rohkem sa annad informatsiooni, seda paremad on ka sinu võimalused.

Pea kodust eelarvet – Kas sa tead üldse, millises seisus sinu rahaasjad tegelikult on? Kui palju sul iga kuu teatud asjadele raha kulub? Igaühel võiks olla kodune eelarve, sest just niimoodi saad näha, kas sul jääb raha üle laenumaksete tegemiseks. Võid appi võtta ka Financer.comi pere eelarve kalkulaatori, kuhu saad numbrid kenasti sisestada.

Otsi lisaraha teenimisvõimalusi – Muidugi mida kõrgem on su sissetulek ja madalamad on kulud, seda parem on võimalus laenu saada. Ehkki tööampsud või juhuslikud väikesed tööd ei pruugi kohe anda positiivset laenutaotluse vastust, võivad need ikkagi aidata sinu üldiseid rahaasju. Loe siit lähemalt, kuidas teenida lisaraha – äkki saad sealt mõned nipid.

Leia viise raha säästmiseks ja kulude kahandamiseks – Lisaks lisaraha teenimisele tasub mõelda ka viisidele, kuidas igapäevaseid kulusid vähendada (kui vähegi võimalik). Kui oled loonud eelarve, saad ka näha mõningaid kohti, kust saaksid võib-olla natuke raha säästa. Uuri ka meie säästunippe, mis võivad sulle anda veel mõningaid ideid.

Otsid parasjagu laenu, aga ei tea kust alustada? Klõpsa allolevale nupule, et võrrelda Eesti laenupakkumisi ning leiad endale hõlpsalt parimad laenud!