Le prêt personnel est le meilleur moyen de financer tout type de projet personnel, sans justification d’utilisation.

Vous pouvez emprunter de 500€ à 99 000€ sur 6 mois à 10 ans, 100% en ligne depuis chez vous.

L’équipe Financer.com a passé plus de 20 heures à faire des recherches, étudier les documents officiels, et déchiffrer les conditions des organismes de prêt personnel.

Cet article a pour but de vous partager toutes nos découvertes pour vous aider à bien choisir votre prêt personnel, payer le moins de frais possible, et recevoir vos fonds rapidement.

Allons-y…

Quel est le meilleur prêt personnel ?

Nous recommandons le prêt personnel Cetelem. Pour en savoir plus, cliquez ici pour aller directement à notre avis Financer.com détaillé.Avant de continuer, voici un tableau récapitulatif des informations les plus importantes sur le prêt personnel en ligne :

| Prêt personnel | |

|---|---|

| Montant du prêt | 500€ à 99 000€ |

| Durée du prêt | 6 mois à 10 ans (119 mois) |

| Taux du prêt (TAEG) | 0,10% à 21,60% |

| Utilisations | Tout projet personnel : trésorerie, voiture, mariage, travaux, ameublement, imprévus, vacances… |

| Justificatif d’utilisation | Aucune. Pas besoin de justifier comment vous utiliserez l’argent du prêt. |

| Procédure de demande | 1. Vous faites votre demande en ligne 2. Vous obtenez une réponse de principe 3. Vous montez votre dossier 4. Vous signez votre contrat 5. Vous recevez les fonds |

| Conditions | – Être majeur (+18 ans) – Avoir son domicile fiscal en France |

| Justificatifs à fournir | Une pièce d’identité, un justificatif de domicile, un RIB et un justificatif de revenus. Selon le montant de votre demande, les pièces à fournir varient. |

| Délais de réponse | Réponse de principe immédiate ou sous 2 jours. La réponse définitive après réception de votre dossier dépend de votre situation et de l’organisme. |

| Délai de versement des fonds | Sous 48 heures après acceptation définitive du contrat, à l’issue du délai légal de rétractation de 14 jours. |

| Exemple de simulation | Pour un prêt personnel de 10 000€ sur 60 mois (5 ans) au TAEG de 7,35%, vous remboursez 198,53€/mois. Les frais d’intérêts s’élèvent à 1 911,80€ et le coût total du crédit est de 11 911,80€. |

| Meilleur prêt personnel ⭐ | Prêt personnel de Cetelem : 4000€ à 99 000€ sur 6 mois à 10 ans, demande 100% en ligne, réponse de principe sous 2 jours, et versement des fonds en 48h après signature du contrat et délai légal de rétractation. |

Pour faire une demande de prêt personnel chez Cetelem (sans engagement), cliquez sur le bouton ci-dessous.

Prêt personnel pas cher

D’après notre comparateur de crédit, le coût total d’un prêt personnel de 8000€ peut varier de 426,75€ à 1016,60€. Vous risquez de payer le double si vous ne prenez pas le temps de faire vos recherches.

Il est donc important de bien comparer les offres avant de souscrire si vous ne voulez pas payer votre crédit trop cher.

Pour estimer le coût total d’un prêt en un clin d’oeil, vous devez utiliser le TAEG (Taux Annuel Effectif Global).

Pour trouver un prêt personnel pas cher, vous devez donc trouver un prêt personnel avec un TAEG bas.

Voici quelques conseils :

- Recherche de promotions : Certaines banques offrent régulièrement des TAEG réduits pour certains montants et durées d’emprunt. Il est donc utile de surveiller ces offres spéciales.

- Prêts en ligne : Les banques en ligne ont généralement des coûts d’exploitation plus bas et peuvent donc offrir des taux d’intérêt plus compétitifs.

- Utiliser un comparateur de crédit : Utilisez un comparateur de prêts en ligne comme celui en haut de cette page pour comparer les différentes offres de prêt personnel et trouver la plus avantageuse.

- Simulation de crédit : Faites des simulations auprès de plusieurs établissements avant prendre votre décision. Parfois, le TAEG affiché sur internet diffère de celui qui vous sera appliqué car la banque doit prendre en compte votre situation personnelle.

Où faire un prêt personnel en 2024 ?

Vous pouvez faire un prêt personnel auprès de la plupart des banques et établissements de crédit.

Nous vous recommandons d’emprunter auprès d’un établissement disponible en ligne pour 3 raisons :

- La procédure est plus rapide donc vous recevez vos fonds plus rapidement

- Pas besoin de vous déplacer car tout se fait 100% en ligne

- Vous n’avez pas de frais de dossier à payer

Ci-dessous, une liste des principaux organismes de prêt personnel en ligne que nous recommandons :

| Organisme | Faire une demande | Montant | TAEG | Durée | Présentation |

|---|---|---|---|---|---|

| Cetelem |  | 4000€ à 99 000€ | 1,90% à 21,60% | 6 mois à 10 ans (119 mois) | Avis détaillé |

| Cofidis |  | 500€ à 35 000€ | À partir de 0,90% | 6 mois à 7 ans (84 mois) | Avis détaillé |

| FLOA Bank |  | 3000€ à 50 000€ | À partir de 0,2% (taux promo) | 6 mois à 7 ans (84 mois) | Avis détaillé |

| Younited Credit |  | 3000€ à 50 000€ | 0,10% à 21,62% | 6 mois à 7 ans (84 mois) | Avis détaillé |

| Youdge* |  | 1000€ à 75 000€ | 0,20% à 21,10% | 6 mois à 7 ans (84 mois) | Avis détaillé |

| MrFinan* |  | 500€ à 50 000€ | 0,60% à 22,60% | 6 mois à 7 ans (84 mois) | Avis détaillé |

| Kreditiweb* |  | 500€ à 100 000€ | 0,10% à 21,14% | 6 mois à 7 ans (84 mois) | Avis détaillé |

Nous recommandons Cetelem. Pour lire notre avis Financer.com détaillé, cliquez ici.

Demande de prêt personnel : guide rapide

- Choisir la banque

- Remplir le formulaire de demande (gratuit)

- Recevoir votre devis personnalisé (sans engagement)

- Envoyer les justificatifs

- Recevoir les fonds sur votre compte

Si vous voulez une procédure détaillée, allez directement à la partie « Comment faire un prêt personnel ?« .

Prêt personnel sans justificatif, est-ce possible ?

Faire un prêt personnel sans devoir justifier l’utilisation des fonds, oui c’est possible.

Cela signifie que vous n’avez pas besoin (ni l’obligation) de dire à la banque comment vous allez utiliser l’argent emprunté.

Par contre, vous ne pouvez pas emprunter en cliquant sur un bouton, sans au moins justifier votre identité. C’est obligatoire.

Vous devrez obligatoirement envoyer un justificatif d’identité (carte d’identité ou passeport) pour vérifier votre identité.

Suivant la banque et votre demande, vous devrez également envoyer d’autres justificatifs tel qu’un justificatif de domicile et de revenu.

Pour connaître la liste complète des justificatifs à fournir, cliquez ici.

Simulation prêt personnel

Voici quelques exemples représentatifs pour que vous ayez une idée des taux et coûts d’un crédit personnel.

| Montant et durée | TAEG | Mensualités | Coût total du crédit (hors assurance) |

|---|---|---|---|

| 5 000€ sur 24 mois | 5,29% | 219,98€ | 5 279,51€ |

| 10 000€ sur 48 mois | 2,76% | 220,28€ | 10 573,42€ |

| 20 000€ sur 60 mois | 4,86% | 375,59€ | 22 535,39€ |

- 60 mensualités de 198,53€

- Intérêts : 1 911,80€

- Montant total dû : 11 911,80€

Pour faire une simulation prêt personnel adaptée à vos besoins (montant et durée), cliquez ici pour utiliser notre comparateur en haut de page.

Meilleur prêt personnel de 2024

Selon Financer.com, Cetelem propose le meilleur prêt personnel de 2024.

Nous sommes arrivés à cette conclusion après avoir analysé les offres et les avis clients de plus de 30 organismes de prêt personnel en ligne.

Voici notre avis détaillé sur le crédit personnel de Cetelem (notes sur 5 étoiles) :

| Note Financer.com | |

|---|---|

| Facilité d’utilisation | ⭐⭐⭐⭐⭐ |

| TAEG et coût | ⭐⭐⭐⭐ |

| Offre et fonctionnalités | ⭐⭐⭐⭐⭐ |

| Sécurité et confidentialité | ⭐⭐⭐⭐⭐ |

| Service client | ⭐⭐⭐⭐ |

| Avis général | ⭐⭐⭐⭐ |

Voyons chaque catégorie plus en détails.

Facilité d’utilisation – 5/5

Nous avons testé la procédure de demande de prêt, elle est intuitive et rapide à remplir. L’interface est minimaliste, ce qui permet de savoir ce qu’il faut faire.

L’espace personnel sur ordinateur et sur l’application mobile est également ergonomique. On reçoit des emails pour nous tenir au courant de l’avancée de notre dossier, et tout est disponible en temps réel sur notre espace personnel.

TAEG et coût – 4/5

Cetelem propose des taux dans la moyenne des banques en ligne pour tous ses crédits à la consommation.

Offre et fonctionnalités – 5/5

L’offre de prêt personnel de Cetelem est complète. Peu importe le type de projet que vous avez, vous trouverez un crédit.

Ce que nous apprécions, c’est la gamme large de montants et de durées de remboursement : vous pouvez emprunter de 4000 à 99 000 euros sur 6 mois à 10 ans. Peu de banques proposent un montant et une durée aussi élevées pour un crédit personnel.

Sécurité et confidentialité – 5/5

Nous avons testé la procédure de demande de prêt et tout semble sécurisé et confidentiel. De plus, Cetelem est l’un des plus anciens organismes de crédit français et compte plus de 5 millions de clients. Il appartient également à BNP Paribas.

L’établissement est également très bien noté sur les sites d’avis clients conformes à la législation (4,8/5 sur Avis-Vérifiés).

Service client – 4/5

Le service client Cetelem est disponible par téléphone du lundi au vendredi de 8h à 20h et le samedi de 9h à 16h, ou bien directement sur votre espace personnel si vous êtes client.

Avis général – 4,5/5

Cetelem fait partie de nos plus anciens partenaires. Il est l’un des plus choisis par nos utilisateurs. C’est un organisme reconnu de longue date, et comme ses clients, nous lui faisons confiance.

Son atout est sa gamme de prêt personnel très large (de 4000 à 99 000 euros sur 6 mois à 10 ans) et le suivi de l’état d’avancement de notre dossier sur un espace personnel disponible sur ordinateur ou téléphone mobile.

- Emprunt entre 500€ et 99 000€ 100% en ligne

- TAEG à partir de 1,90%

- Durée de remboursement entre 6 mois et 10 ans

- Noté 4,8/5 sur Avis Vérifiés

Note : si vous souhaitez en savoir plus sur Cetelem, cliquez ici pour lire notre avis détaillé.

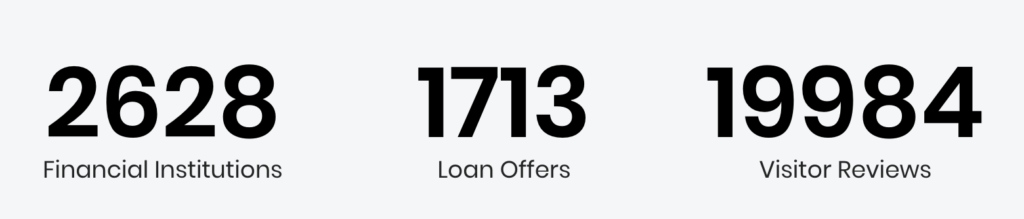

Pourquoi avoir confiance en Financer.com

Voici pourquoi vous pouvez nous faire confiance :

+1 million de visiteurs aidés chaque mois sur Financer.com Global

+2500 organismes financiers partenaires dans le monde

+20 000 avis clients laissés par nos utilisateurs sur Financer.com Global

Financer.com aide les consommateurs depuis 2015, dans 26 pays

Comparatif 100% gratuit et transparent

Nos chiffres clés en bref :

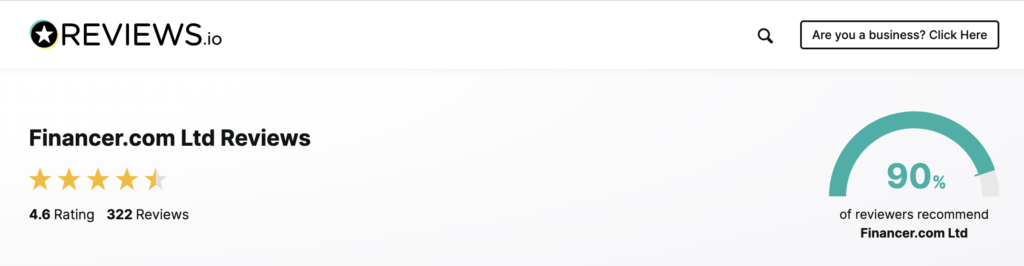

Nous avons obtenu une note de 4,6/5 sur le site d’Avis clients Reviews.io :

Les grands médias qui ont parlé de nous :

Qu’est ce qu’un prêt personnel ?

Un prêt personnel est un crédit dont le montant, la durée de remboursement et le taux d’intérêt sont définis à l’avance.

Vous pouvez emprunter de 500€ à 99 000€

Vous remboursez les fonds sur 6 mois à 10 ans

Vous recevez l’argent en une seule fois et vous remboursez un montant fixe chaque mois (la mensualité).

La mensualité est composé d’une partie du capital à rembourser et d’une partie des frais d’intérêt (déterminé par le taux d’emprunt appelé le TAEG)

Vous pouvez financer tout type de projet (sauf de l’immobilier)

Vous n’avez pas besoin de justifier l’utilisation des fonds empruntés

Vous êtes donc libre d’utiliser l’argent emprunté comme vous le souhaitez. Par exemple :

Conditions prêt personnel

Ci-dessous, les informations dont vous avez besoin pour savoir si le prêt personnel est fait pour vous ou non.

Conditions pour obtenir un prêt personnel

Tout d’abord, voici les critères d’éligibilité si vous souhaitez faire un prêt personnel :

Être majeur (plus de 18 ans)

Avoir son domicile fiscal en France

Revenus réguliers et adaptés au montant demandé

Note : La banque analysera votre dossier et calculera votre solvabilité, c’est à dire votre capacité à rembourser le prêt. Au plus le montant d’emprunt que vous demandez est élevé, au plus vos revenus doivent être proportionnellement élevés.

Pour qui est le prêt personnel ?

Le prêt personnel est fait pour vous si :

- Vous avez besoin d’argent pour financer un projet personnel.

- Vous souhaitez étaler les frais d’un achat dans le temps, grâce aux mensualités du crédit.

- Vous faites face à un imprévu financier et vous n’avez pas les fonds pour le financer.

Pour qui n’est pas le prêt personnel ?

Le prêt personnel n’est pas fait pour vous si :

- Si votre taux d’endettement est supérieur à 35%. Les banques n’accepteront pas votre demande.

- Vous êtes fiché FCC ou FICP. Les banques n’accepteront pas votre demande.

- Vous souhaitez financer l’achat d’un bien immobilier. Dans ce cas, vous devez faire une demande de prêt immobilier.

Justificatifs à fournir

Voici les documents dont vous aurez besoin lors de votre demande de prêt personnel :

Votre pièce d’identité

Votre RIB (Relevé d’Identité Bancaire)

Un justificatif de domicile

Un justificatif de revenus

Votre dernier avis d’imposition

(optionnel) Si vous avez des crédits en cours, les tableaux d’amortissement de ces crédits

La liste des justificatifs à fournir peut varier suivant la banque, le montant de votre prêt et votre situation personnelle. Le meilleur moyen de connaître la liste complète est de faire une demande de devis personnalisé (sans engagement).

Combien coûte un prêt personnel

Faire un crédit personnel entraîne des coûts, comme tout autre prêt :

- Frais d’intérêt – déterminé par le taux d’intérêt appliqué.

- Frais additionnels éventuels – assurance, dossier, etc.

Si vous choisissez le prêt personnel en ligne, toute la procédure se fait 100% sur internet. De ce fait, vous n’avez aucun frais de dossier à payer. De plus, l’assurance est souvent facultative.

Ainsi, la quasi totalité des frais engendrés par un prêt personnel est représenté par les frais d’intérêts. Le montant des frais d’intérêts dépend de :

Montant du crédit – comme il s’agit d’un pourcentage appliqué au montant, au plus le montant est élevé, au plus vous payez de frais, mais pas forcément en terme de pourcentage.

Durée du crédit – au plus la durée est longue, au plus vous payez de frais d’intérêt.

Taux d’usure au moment de la demande de crédit – taux d’intérêt maximal légalement autorisé sur un prêt.

Votre situation personnelle et l’organisme choisi

Pour estimer le coût total d’un prêt, vous devez utiliser le TAEG (Taux Annuel Effectif Global).

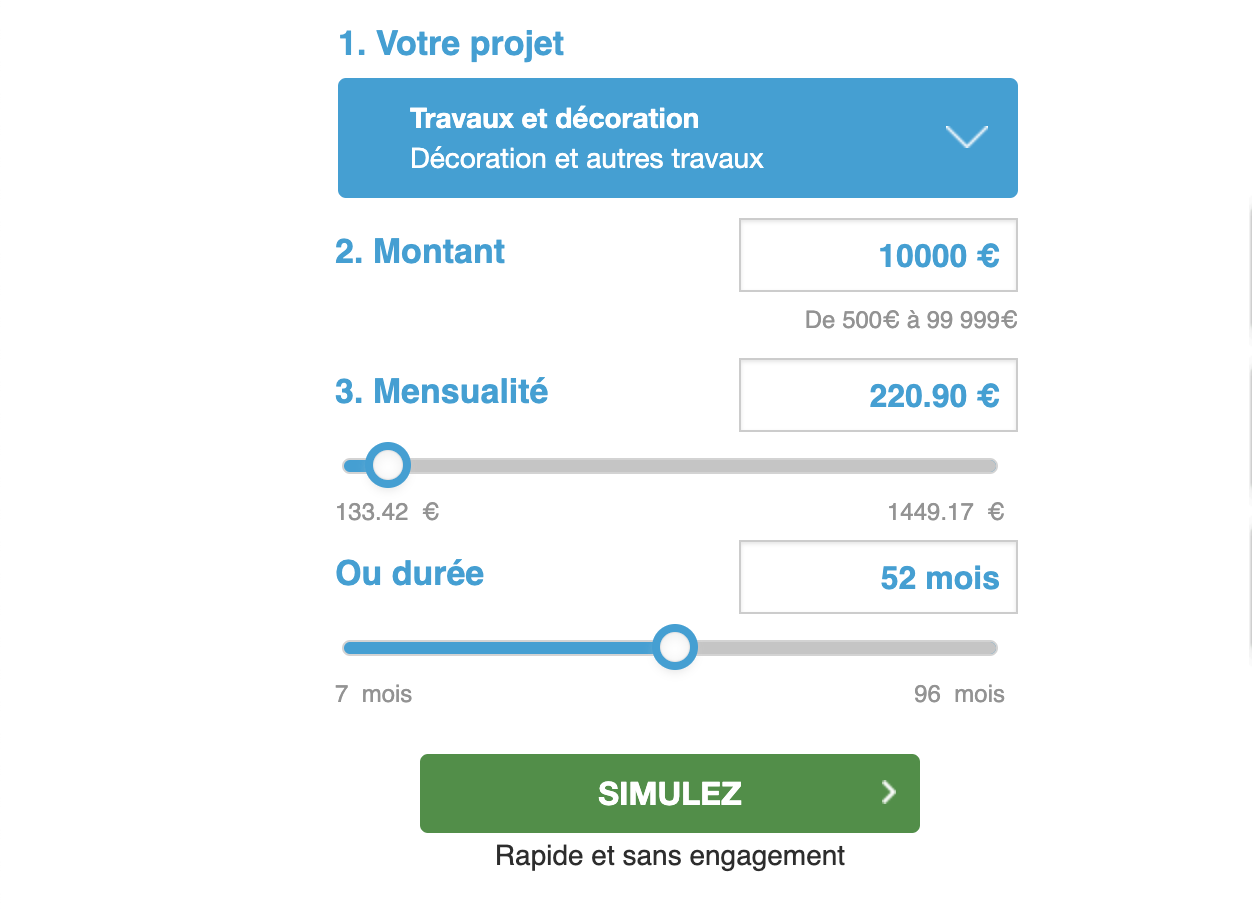

TAEG : calculer coût d’un prêt personnel

Le TAEG (Taux Annuel Effectif Global) le taux d’emprunt. Il prend en compte la totalité des frais occasionnés par un prêt (intérêts, dossier, assurance et frais annexes). Il est exprimé en pourcentage annuel de la somme empruntée. Il permet de comparer de manière précise le coût réel des offres de crédit. Les banques ont l’obligation légale d’indiquer le TAEG dans leurs offres de crédit. Vous n’aurez donc pas à le calculer.Pour connaître le coût du prêt personnel que vous souhaitez souscrire (montant et durée), utilisez notre simulateur en haut de page.

Comment faire un prêt personnel ?

Souscrire un crédit personnel est très simple, il vous suffit de suivre les étapes suivantes.

Nous avons testé les formulaires de demande de plusieurs organismes de crédit. Tout est intuitif et facile à compléter. Nous vous donnons un maximum de détails ci-dessous, pour que vous ayez une meilleure idée de la procédure à suivre.

Pour illustrer la procédure, nous vous donnons l’exemple du prêt personnel Cetelem.

Étapes à suivre

Aller sur le site de l’organisme

Cliquez ici pour être redirigé vers le simulateur de crédit personnel de Cetelem.

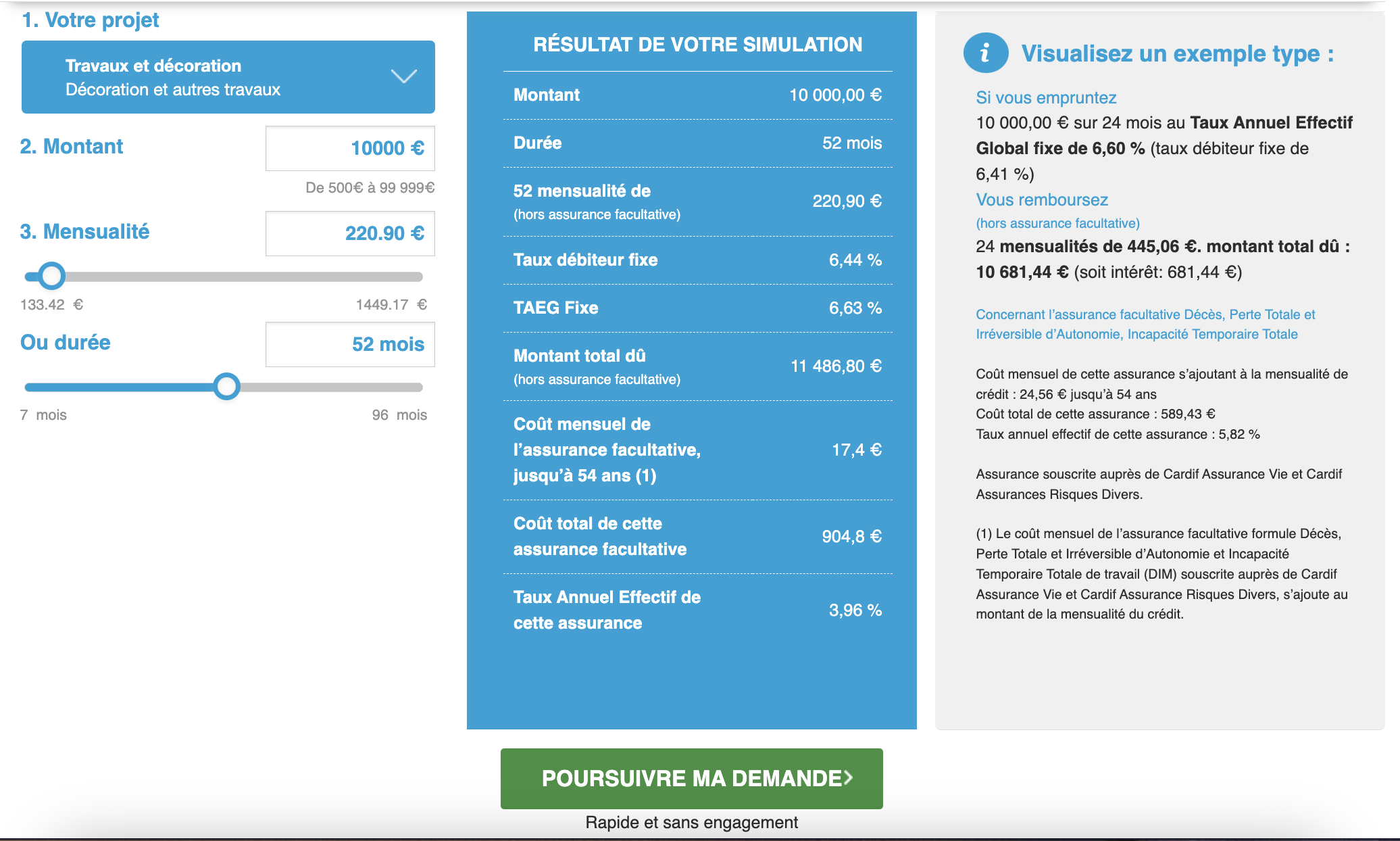

Faire votre simulation de crédit

Sélectionnez :- Votre projet

- Le montant désiré

- Une mensualité ou une durée de remboursement désirée

Accepter l’offre ou refaire la simulation

Une simulation personnalisée complète et détaillée, accompagnée d’un exemple type s’affichent à l’écran. Cela vous permet de visualiser l’emprunt que vous pourriez réaliser avec Cetelem. Si les conditions du crédit proposé vous conviennent, vous pouvez cliquer sur Poursuivre ma demande.Note : Si elles ne vous conviennent pas, vous pouvez ajuster les élément de votre simulation (montant, mensualité et durée).

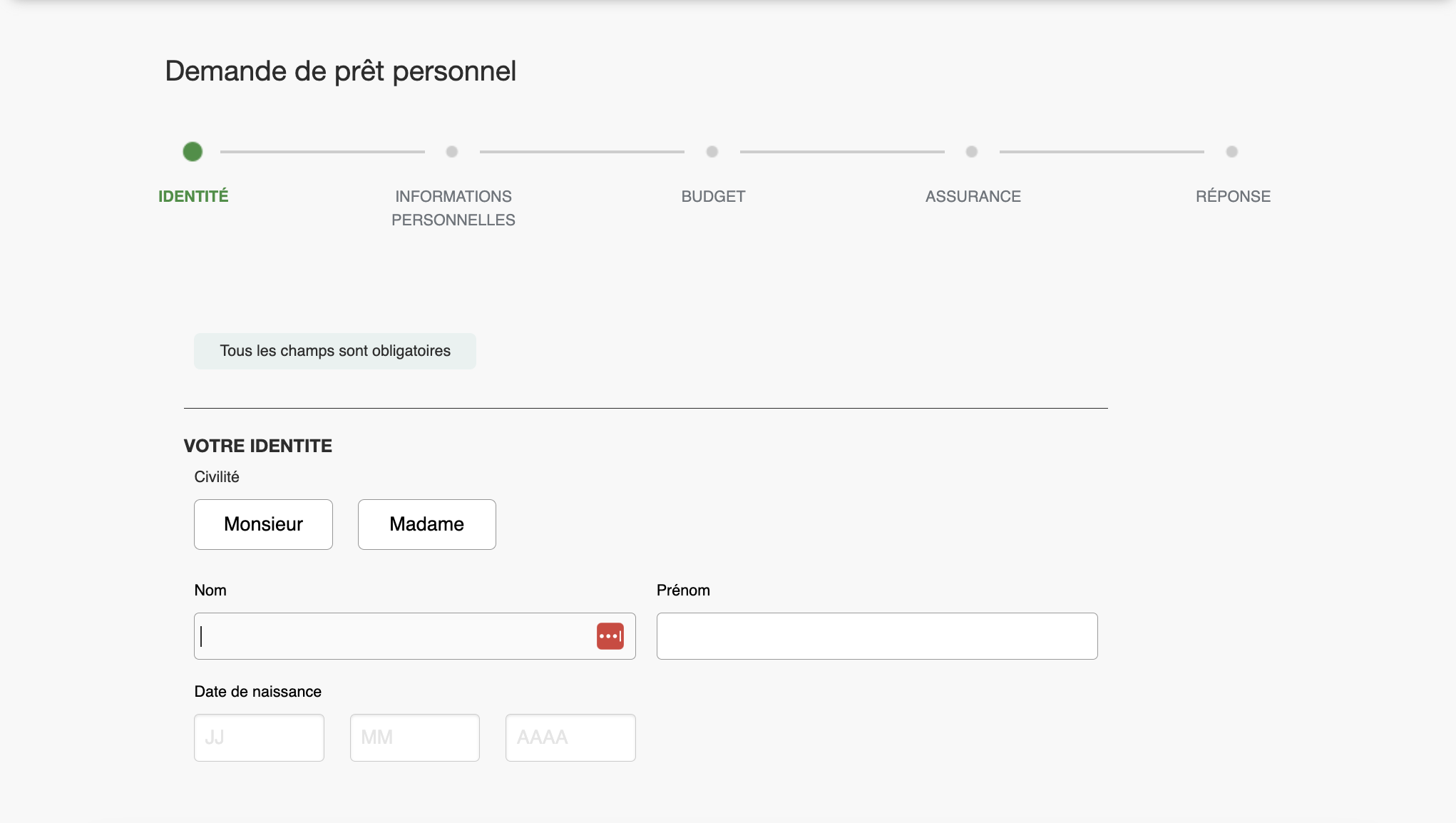

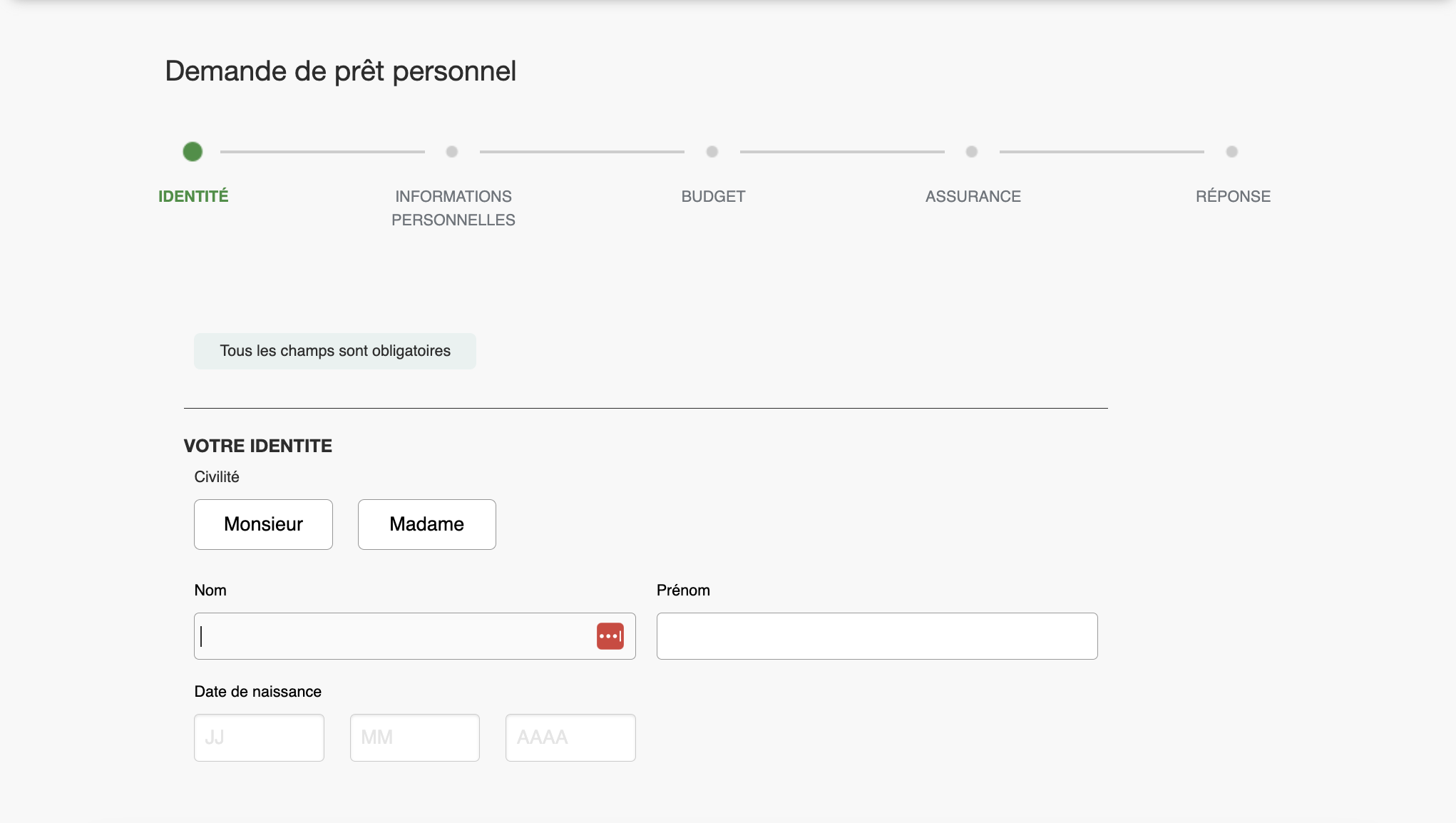

Remplir le formulaire de demande

Remplissez le formulaire de demande étape par étape. Nous avons testé la procédure, cela prend 5 à 10 minutes maximum à remplir. Vous aurez 4 catégories avec quelques questions pour chacune d’elle :- Identité – Informations d’identité, email et numéro de téléphone (ote : vous pouvez choisir de refuser l’appel d’un conseiller).

- Informations personnelles – Nationalité, situation familiale, adresse, type de résidence principale et situation professionnelle.

- Budget – Vos revenus, charges de votre foyer et votre banque actuelle.

- Assurance – Choix d’adhérer à l’Assurance Emprunteur facultative de Cetelem ou non (ote : des informations détaillées sur l’assurance sont disponibles)

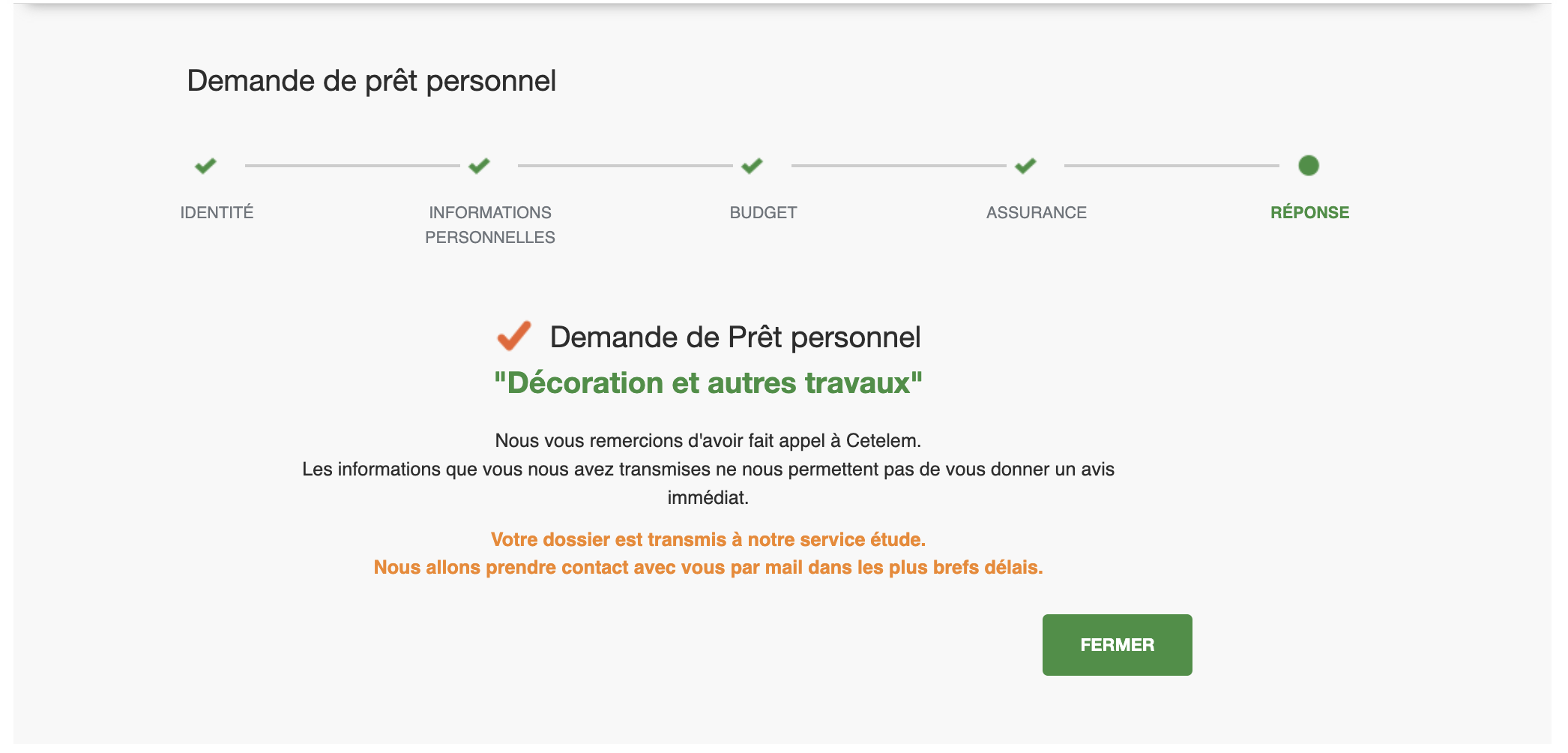

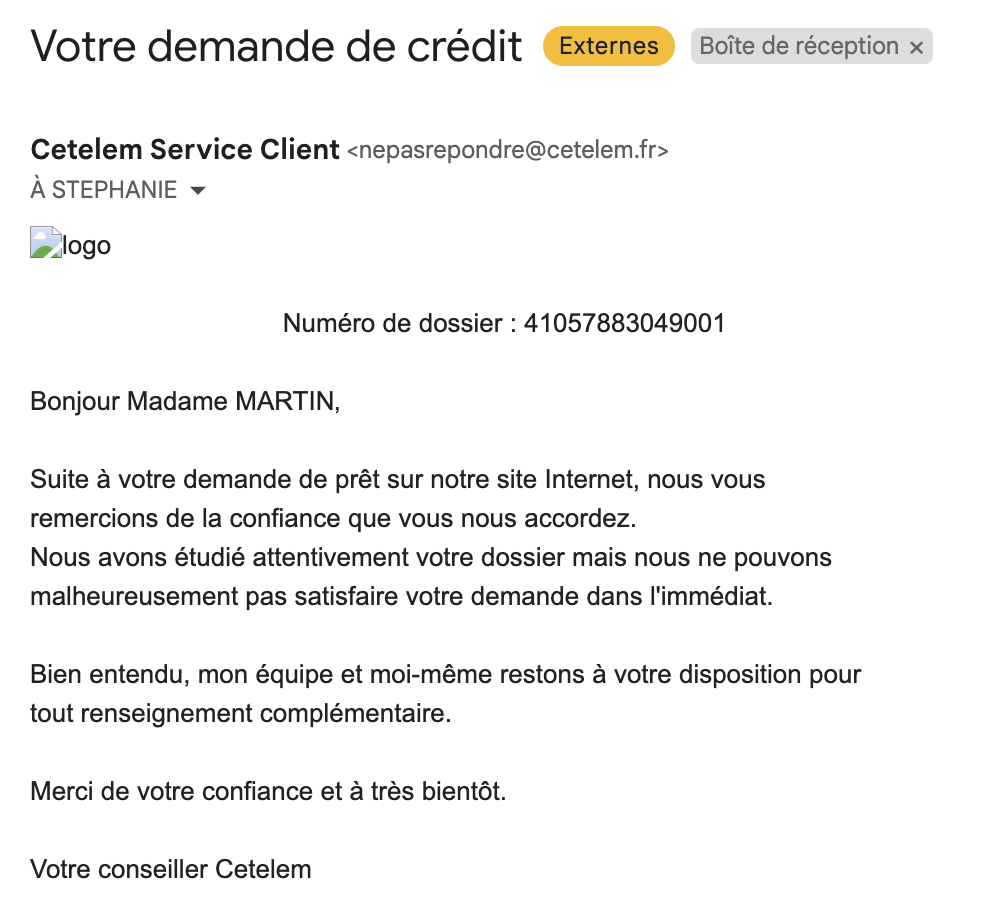

Affichage de la réponse

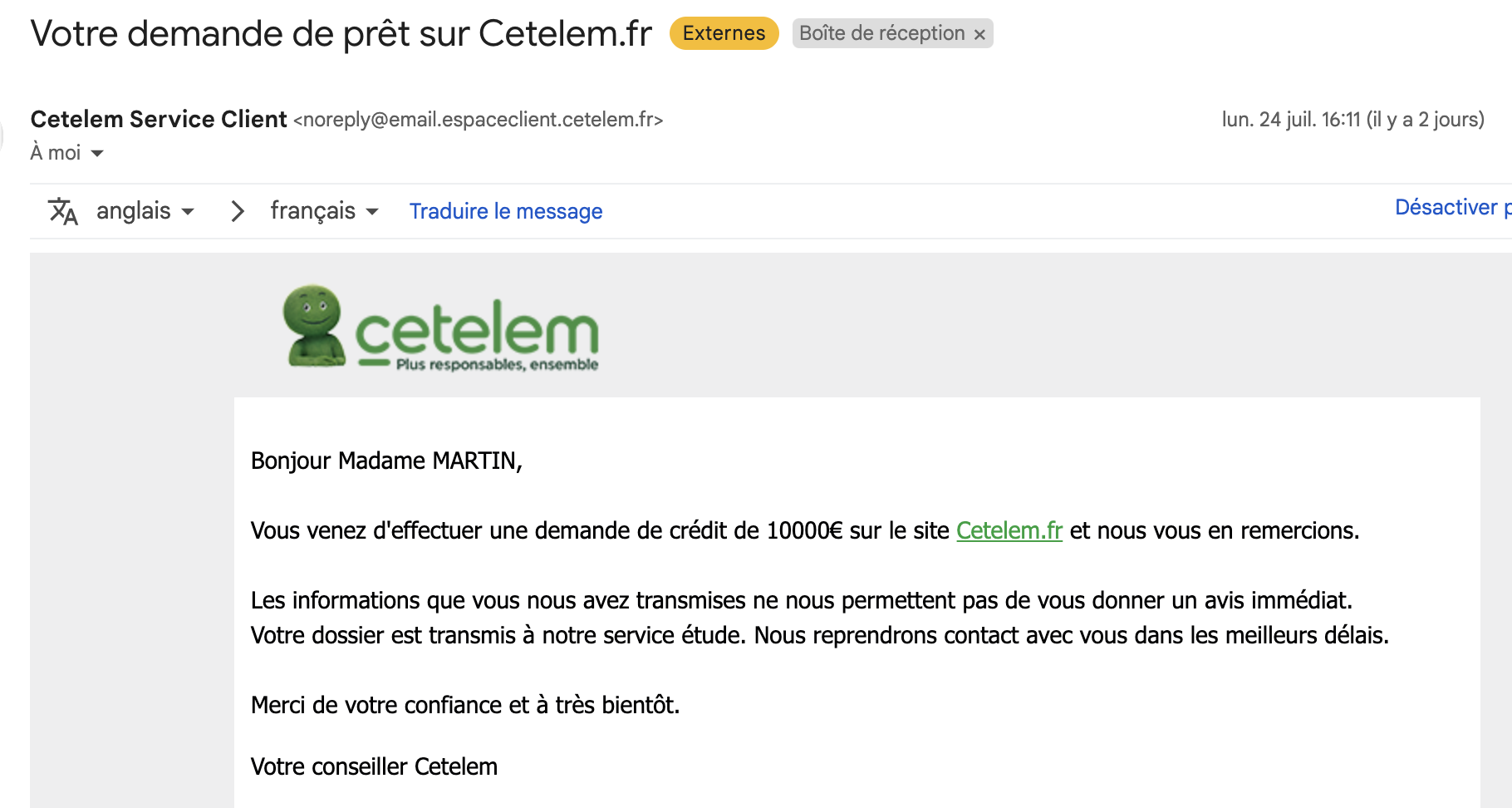

Une fois le formulaire remplir, la réponse de Cetelem s’affiche. Bon, la plupart du temps (tout le temps probablement) vous ne recevrez pas de réponse de principe immédiate. Il s’agit surtout d’une confirmation que votre demande de crédit a bien été prise en compte. Cetelem vous indique que votre dossier est transmis au service étude et qu’un conseiller prendra contact avec vous par email dans les plus brefs délais. Au même moment, vous recevez également un email de confirmation de votre demande de crédit, avec les mêmes informations.

Au même moment, vous recevez également un email de confirmation de votre demande de crédit, avec les mêmes informations.

Étude de votre dossier

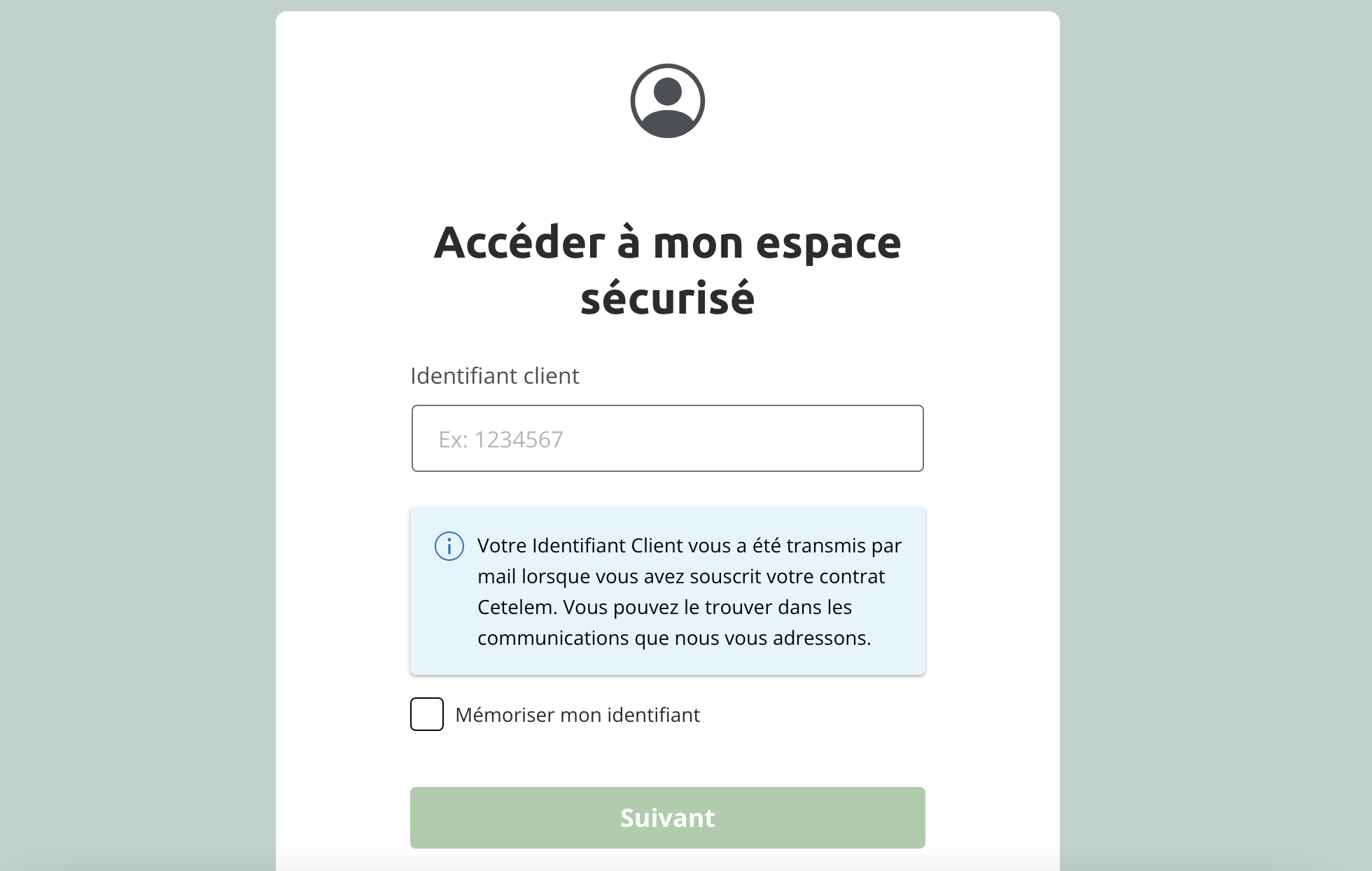

Le lendemain, vous recevrez un email de Cetelem ainsi qu’un code par sms avec vos identifiants de connexion à votre espace personnel Cetelem. Ce qui permet de suivre l’étude de votre dossier. Nous apprécions cette étape dans la demande de crédit qui permet d’être serein quant à la prise en compte de notre dossier par Cetelem. Vous pourrez accéder à votre espace personnel à la fois sur le site de Cetelem depuis votre ordinateur, ou sur l’application Cetelem depuis votre téléphone portable.

Voici par exemple l’interface de connexion sur le site Cetelem :

Vous pourrez accéder à votre espace personnel à la fois sur le site de Cetelem depuis votre ordinateur, ou sur l’application Cetelem depuis votre téléphone portable.

Voici par exemple l’interface de connexion sur le site Cetelem :

Monter votre dossier

Un conseiller Cetelem reviendra vers vous pour :- Vous donner une réponse de principe avec les instructions pour monter votre dossier

- Vous demander des informations complémentaires si besoin

Signer votre contrat de prêt

Cetelem étudie votre dossier et vous donnera une réponse définitive sous plusieurs jours. Si l’organisme vous donne une réponse définitive positive, vous pouvez accepter la proposition et signer votre contrat de prêt définitif. Vous avez 14 jours pour vous décider. Une fois le contrat signé, vous recevez vos fonds et vous pouvez lancer vos projets !- Emprunt entre 500€ et 99 000€ 100% en ligne

- TAEG à partir de 1,90%

- Durée de remboursement entre 6 mois et 10 ans

- Noté 4,8/5 sur Avis Vérifiés

Ce qu’il faut savoir avant d’emprunter

Voici des informations importantes à connaître avant de souscrire un crédit personnel :

Conditions : les banques n’accorde pas de crédit aux personnes inscrites au FICP (fichier des incidents de remboursement des crédits aux particuliers) ou interdit bancaire.

Procédure : la procédure peut variée suivant la banque que vous choisissez, et votre demande.

TAEG : le taux d’emprunt peut varier entre les annonces sur internet et l’offre que vous fera la banque. En effet, le taux appliqué dépend du prêt demandé (montant et durée), mais aussi de votre situation personnelle. Le meilleur moyen de connaître le TAEG qui vous sera appliqué est de faire une demande de devis personnalisé (sans engagement).

Montant d’emprunt : le montant accordé dépend de votre demande bien sûr, mais aussi de votre situation personnelle.

FAQ prêt personnel en ligne

Prêt personnel ou crédit renouvelable ?

Peut-on faire un remboursement anticipé pour un prêt personnel ?

Prêt personnel rapide, ça existe ?

Calcul mensualité prêt personnel, comment faire ?

Taux du prêt personnel, où le trouver ?

Faut-il assurer son prêt personnel ?

Délai : quand est-ce que mon prêt personnel sera accordé ?

Jusqu’à quel âge peut-on emprunter pour un prêt personnel ?

Combien pouvez-vous emprunter ?

Vous pouvez emprunter entre 500€ et 99 000€ avec le prêt personnel en ligne.

Le montant dépend de plusieurs facteurs :

L’organisme de prêt personnel que vous choisissez. Certains proposent un maximum d’emprunt à 35 000€, quand d’autres proposent jusqu’à 99 000€ par exemple.

Votre capacité d’emprunt. C’est à dire le montant mensuel que vous serez capable de rembourser. Au plus votre capacité de remboursement est élevée, au plus vous pourrez emprunter un montant élevé. Si vous avez des crédits en cours, faites attention à ce que votre taux d’endettement soit inférieur à 33%.

D’autres critères définis par chacun des organismes. Chaque prêteur a des critères prédéfinis pour accorder un crédit, basés sur votre situation personnelle, financière et professionnelle, ainsi que vos crédits en cours.

Pour vous aider à choisir le montant et l’organisme de prêt personnel le plus adapté à votre situation, nous avons créé un article pour chacun des montants d’emprunt les plus populaires.

Dans chaque article, nous vous proposons un liste des meilleures offres pour ce montant, ainsi que des informations clés à savoir pour ce type d’emprunt.

Cliquez sur le montant d’emprunt de votre choix (dans le tableau ci-dessous) pour voir les meilleures offres de prêt personnel.

Avantages et inconvénients

Le crédit personnel en ligne est très prisé des Français. Il présente de nombreux avantages :

Versement des fonds rapide. Lorsque vous faites un prêt personnel en ligne, la procédure est accélérée. Votre dossier est envoyé en instantané et les conseiller ne sont pas sollicités par des RDV clients comme dans une banque traditionnelle.

Vous pouvez utiliser l’argent comme vous le souhaitez. Pas de justificatif à fournir. Tant que vous remboursez votre crédit, la banque ne vous pose pas de question.

Pas de mauvaise surprise. Vous recevez les fonds en une fois sur votre compte. Le taux est fixe. Le montant à rembourser chaque mois est défini dans le contrat. Vous savez quand vous aurez fini de rembourser. Vous pouvez donc prévoir votre budget à l’avance.

Pas besoin de vous déplacer en agence. Comme la procédure est 100% en ligne, vous pouvez faire votre prêt tranquillement depuis votre canapé. Vous pouvez aussi décider de contacter votre conseiller par téléphone ou par email.

La demande de prêt personnel est sans engagement. Vous pouvez demander un devis personnalisé en toute simplicité, recevoir l’offre et décider de ne pas l’accepter, ou de choisir celle d’une autre banque, sans aucune conséquence.

Un prêt personnel est facile à obtenir. Si vous avez des revenus réguliers, que vous gérez votre budget sans encombre et que vous êtes en mesure de rembourser votre crédit (taux d’endettement inférieur à 33%), la banque n’a pas de raison de refuser.

Et ses inconvénients :

Taux d’intérêt pouvant être élevé. Les organismes de prêt personnel affichent souvent des taux d’appel très aguicheurs (de 0,10% à 1,90%) mais ces taux s’appliquent uniquement pour des offres prédéfinies de montant et durée.

Vous devez rembourser chaque mois. Une fois le crédit conclu, vous aurez des mensualités à payer chaque mois pour rembourser l’argent emprunté.

Difficile de choisir chez qui emprunter. Il existe de nombreuses offres sur Internet. Il est donc difficile de savoir par où commencer et d’identifier la plus avantageuse. Heureusement, Financer.com est là pour vous éclairer.

Ce que vous devez retenir de l’article

- Le prêt personnel est le meilleur moyen de financer tout type de projet personnel, sans justification d’utilisation.

- Modalités du prêt : 500€ à 99 000€ remboursable sur 6 mois à 10 ans (119 mois)

- Taux : 0,10% à 21,60%

- Justificatifs : pièce d’identité, RIB, justificatif de domicile, justificatif de revenus, et dernier avis d’imposition.

- Demande : procédure simple et 100% en ligne, environ 15 minutes pour faire une demande de devis personnalisé.

- Conditions : être majeur (plus de 18 ans), avoir son domicile fiscal en France, revenus réguliers et adaptés au montant demandé.

- Simulation : Pour un prêt personnel de 10 000€ sur 60 mois (5 ans) au TAEG de 7,35%, vous remboursez 198,53€/mois. Les frais d’intérêts s’élèvent à 1 911,80€ et le coût total du crédit est de 11 911,80€. Pour faire une simulation personnalisée, utilisez notre simulateur en haut de page.

- Meilleur prêt personnel : après avoir longuement étudié et testé les offres de plus de 30 organismes de crédit en ligne, nous recommandons le prêt personnel de Cetelem.

Derrière cet article, il y a plus de 20 heures de recherche, d’étude des documents officiels, et de déchiffrage des conditions des organismes de prêt personnel.

Sources et liens utiles

Ci-dessous, quelques ressources officielles et conforme à la règlementation française si vous souhaitez en savoir plus sur le crédit à la consommation.

Site service-public.fr – Informations officielles de l’administration française sur le crédit consommation

Document officiel Loi Lagarde 2010 – Pour en savoir plus sur vos droits en tant qu’emprunteur d’un crédit à la consommation, sur le site Economie-gouv.fr

Site La Finance pour tous – Pédagogie financière de l’Institut pour l’Education Financière du Public, agréé par le Ministère de l’Education nationale

Taux d’usure officiel et actualisé – Sur le site officiel de la Banque de France

Site de l’ORIAS – Organisme pour le registre unique des intermédiaires en assurance, banque et finance

Site de l’ACPR – Autorité de contrôle prudentiel et de résolution, institution intégrée à la Banque de France