Anuita – definice

Slovo anuita z klasické definice označuje pevně stanovené a neměnné splátky půjčky nebo úvěru. Jak si však ukážeme v tomto článku, pojem se v českém prostředí odchýlil od svého původního významu a v realitě se s ním můžete setkat i v úplně jiných významech a situacích.

V první řadě – ačkoli samotné slovo pochází z latinského annus (znamená to rok!), v dnešní době se u pojmu anuita význam trochu „posunul“ a pod slovem anuita se setkáváme většinou se splátkou měsíční.

Pokud si tedy půjčíme určitou částku peněz, anuita ve většině případů představuje pravidelnou platbu, kterou měsíčně zaplatíme, a to do úplného splacení aneb umoření dluhu.

Jedná se o základní prvek finančního plánování, který může být využit v různých oblastech, jako např. hypotéky nebo spotřebitelské úvěry.

Anuita – Úrok vs Úmor

Anuita jako pravidelná splátka zahrnuje jak úrok, tak i částku na úhradu hlavní části dluhu, které společně tvoří anuitní splátku úvěru. Dvě části anuity tedy jsou:

- Úrok –náklady na půjčku, odměna, kterou věřitel obdrží za půjčení peněz,

- Úmor – splátka dlužné částky (jistina úvěru)

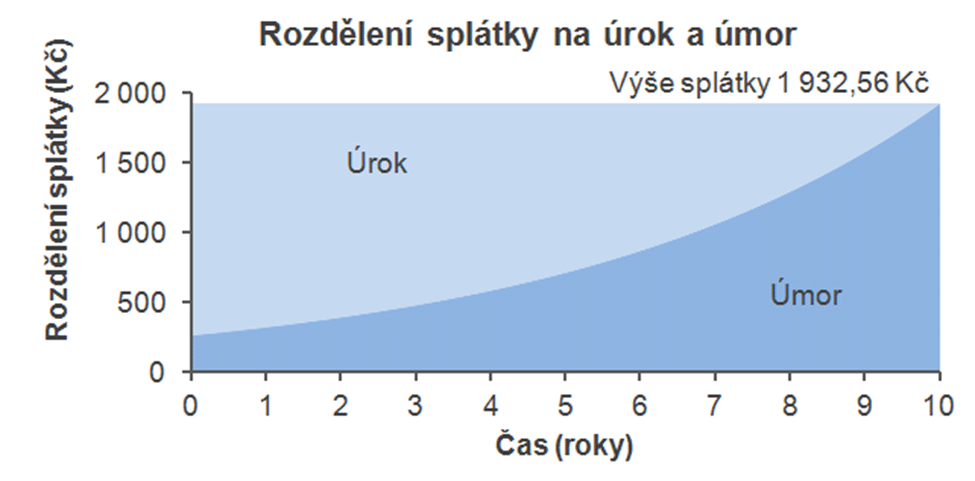

V této souvislosti je důležité vědět, že poměr úmoru k úroku se u anuity v průběhu času mění – zatímco na začátku doby splácení jde prakticky celá vaše splátka na úroky, jak splácíte úvěr nebo hypotéku, anuitní splátka se stále víc skládá právě z úmoru, což je splátka jistiny.

Podíl úroku a úmoru a to, jak se vyvíjí v průběhu splácení, obvykle najdete ve splátkovém kalendáři, který obdržíte při podpisu smlouvy o půjčce. Pro lepší představu si prohlédněte níže uvedený graf, který zobrazuje, jak vypadá anuitní splátka v průběhu splácení 10letého úvěru.

Anuitní splácení úvěru a anuitní splácení hypotéky

Dalším způsobem, kterým se anuita liší od původní definice, je její neměnnost, kterou rovněž nelze považovat za samozřejmou.

V případě klasického spotřebitelského úvěru to stále ještě sedí – úvěr si sjednáte předem s pevnou úrokovou sazbou, a tak fakticky platíte každý měsíc stejnou částku po celou dobu trvání úvěru.

Situace se ovšem komplikuje u hypoték, kde v naprosté většině případů dospějete k bodu, kdy se z pevné úrokové sazby (fix) stane sazba pohyblivá (float).

V takovém případě se z pevné anuity stává její opak a výše splátky pro anuitní splácení se upravuje podle aktuálních úrokových sazeb, což může být pozitivní zpráva v případě poklesu úrokových sazeb, v případě jejich nárustu však musíte počítat s tím, že si připlatíte.

Pokud se zajímáte o hypotéku a rádi byste věděli, co všechno ovlivňuje současnou a budoucí výši úrokových sazeb, určitě si nenechte ujít náš článek, který jsme na toto téma připravili.

Anuita – výpočet

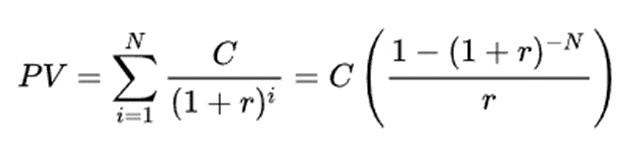

Jestli vás zajímá, jak bude vypadat vaše anuita výpočet je poměrně snadná, elementární záležitost, stačí aplikovat následující vzorec:

Žádný strach! Jak můžete ze vzorce vidět, proces výpočtu anuity může být složitý, zejména pokud jsou zapojeny proměnné úrokové sazby nebo specifické požadavky na splácení. Naštěstí pro nás všechny existují online kalkulačky a finanční nástroje, které mohou tento proces zjednodušit.

V případě, že si chcete provést vlastní výpočet, připravili jsme si pro vás takový nástroj zcela zdarma – naše anuita kalkulačka je vám k dispozici zde.

Anuitní splátka a její alternativy

Anuitní splácení je v našich končinách zdaleka nejrozšířenějším, není to ale jediný způsob a v praxi se můžeme střetnout i s tzv. progresivním a degresivním splácením.

Progresivní splácení

Aplikuje se hlavně u hypoték, podstatou je progresivní zvyšování pravidelných měsíčních splátek. Tento typ splácení byl využíván i na našem trhu, a to zejména proto, aby zaujmul mladé žadatele na začátku jejich kariéry, kteří můžou předpokládat, že se jejich finanční situace bude v budoucnu zlepšovat.

Počáteční nižší splátky: Progresivní splácení umožňuje začít s nižšími měsíčními splátkami, což může být pro mladé jednotlivce nebo rodiny s omezenými finančními prostředky výhodné.

Rostoucí příjem: Tento typ splácení je vhodný pro situace, kdy se očekává růst příjmů v budoucnu. Vyšší splátky se lépe přizpůsobí zvýšené platební schopnosti.

Progresivní splácení – výhody

Vyšší budoucí riziko: Progresivní splácení může být rizikové pro ty, kteří se spoléhají na budoucí růst příjmů. Pokud růst příjmů nenastane tak, jak bylo plánováno, mohou se splátky stát obtížně udržitelnými.

Celkově vyšší náklady: I když jsou počáteční splátky nižší, celkové náklady na úvěr jsou zpravidla vyšší kvůli rostoucím úrokovým nákladům v průběhu času.

Progresivní splácení – nevýhody

V praxi vypadá progresivní splácení úvěru následovně: splátka je zhruba do první poloviny doby trvání úvěru nízká a poté se zvyšuje o tzv. koeficient růstu.

Podobně jako u anuity si zájemce může zvolit dobu fixace úrokové sazby klasickým způsobem. Tento typ hypotéky není v současné době na našem trhu příliš rozšířen, ale poměrně solidní produkt nabízí například společnost Gepard Finance.

Degresivní splácení

Degresivní splácení, jak už možná tušíte, je přesný opak progresivního. Platí tedy, že nejvyšší splátka se platí v prvních letech splácení a postupně se snižuje.

Tento typ splácení je vhodný zejména pro movitější klienty, kteří by rádi splatili dluh rychleji, ve všeobecnosti se však z pochopitelných důvodů není moc oblíbený a v Česku se s ním prakticky nesetkáte.

Rychlejší splacení: Degresivní splácení umožňuje klientům splácet větší částku dluhu v počátečních letech, což vede k rychlejšímu snížení celkového dluhu.

Celkově nižší úrokové náklady: Díky vyšším počátečním splátkám klienti s degresivním splácením platí méně úroků na průběžný dluh, což může vést ke snížení celkových nákladů na úvěr.

Degresivní splácení – výhody

Vyšší počáteční zátěž: Degresivní splácení začíná s vyššími měsíčními splátkami, což dělá tento způsob splácení zcela nevhodným pro lidi s omezenými finančními prostředky nebo pro ty, kteří teprve začínají budovat svou kariéru.

Nepředvídatelnost: Pro některé klienty může být obtížné plánovat rozpočet kvůli nejistotě ohledně budoucích plateb, zejména pokud se jejich příjmy mohou v průběhu času měnit.

Degresivní splácení – nevýhody

Anuita a bytová družstva

V poslední řadě se s tímto pojmem v českém prostředí setkáte ještě jedním způsobem. S pojmem anuita se můžete setkat v případě, že vlastníte nebo kupujete družstevní byt.

Význam je v tomto případě zcela odlišný a týká se splátky, kterou musíte platit jako člen bytového družstva. Důvody pro tento poplatek bývají různé, ale obecně je lze shrnout do dvou kategorií.

Jednou z nich je, že bytové družstvo koupilo dům od jeho původního vlastníka a stále jej splácí. Druhým častým důvodem jsou různé rekonstrukce a úpravy, na které si družstvo půjčilo peníze.

Je tedy nesmírně důležité se před dokončením transakce ujistit, že se anuita na byt nevztahuje. V takovém případě je totiž ovšem nutné tuto položku zahrnout do výpočtu měsíčních nákladů.

Pokud je něco, co v článku nebylo zmíněno, zkuste si prečíst odpovědi na naše nejčastěji kladené otázky.

Nejčastěji kladené otázky

Co je to anuitní splátka?

Slovo anuitní označuje pravidelnost. V kontextu půjček představuje anuitní splátka pravidelné splátky neměnné výšky, typicky stanovené na měsíční intervaly.

Co je úmor

Typická splátka půjčky se skládá z úroku a úmoru. Úrok označuje náklady na půjčku, tedy poplatek, který si půjčovatel účtuje za její poskytnutí. Úmor označuje samotné peníze, které byli půjčeny. Důležité je uvědomit si, že ze začátku pokrývá valná většina měsíční splátky úrok a až během splácení se podíl úmoru v celkové částce zvyšuje, až ke konci už v podstatě splácíte čistě jenom úmor.

Co je to anuita bytu?

Anuita bytu je pojem, se kterým se můžete setkat u bytů družstevních. V takovém případě označuje anuita splátku, kterou musí majitel bytu měsíčně splatit bytovému družstvu např. za odkup domu nebo rekonstrukci.

Jak se počítá anuita?

Anuitní splátka se počítá jako součet úmoru (jistiny) a úroku. V případě půjčky nebo hypotéky budete mít k dispozici splátkový kalendář, ve kterém jsou jednotlivé částky rozepsány, v případě, že by jste však chtěli nebo potřebovali něco spočítat svépomocně, použijte naši bezplatnou kalkulačku.