Toate creditele într-un singur loc

Vrei să știi care dintre instituțiile de credit de la noi vine cu cele mai bune condiții și cu dobânzile cele mai mici?

Pe Financer.com comparăm împrumuturile celor mai mari creditori din România.

Ca atare, îți oferim posibilitatea de a vedea cu ce oferte vine fiecare dintre ei, putând astfel alege varianta pe care o consideri potrivită pentru tine.

Dacă știi deja tipul de credit de care ai nevoie, te poți folosi de link-urile de mai jos pentru a naviga rapid spre respectivul împrumut:

Site-ul nostru este ca o enciclopedie a pieței creditelor din România, dacă vrei.

Am adunat la un loc toate tipurile de împrumuturi disponibile în țara noastră, în felul acesta ajutând vizitatorii să economisească timp și bani de fiecare dată când vor să apeleze la un instrument financiar.

Întrebări frecvente despre credite

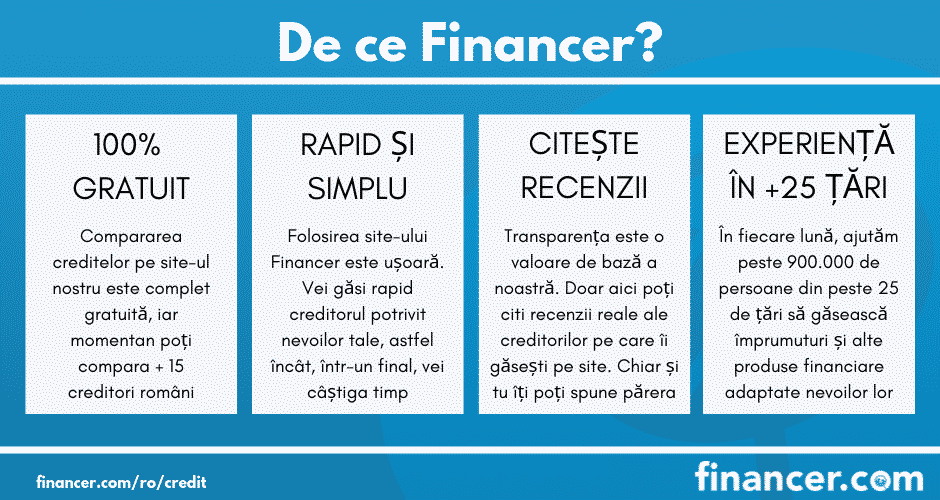

De ce Financer.com?

Financer.com este un portal independent ce se ocupă cu compararea împrumuturilor.

Nu suntem o firmă creditoare, dar strângem în același loc cele mai importante companii ce se ocupă astfel de produse financiare. Astfel, tu vei putea alege varianta optimă pentru nevoile tale. Citește mai multe aici.

Cum aplic pentru un credit?

Procesul de aplicare pentru un credit prin Financer.com este unul foarte simplu.

Folosindu-te de cursoarele ce apar pe paginile dedicate creditelor, alege suma și durata viitorului împrumut.

Apasă butonul „Aplicare” din dreptul companiei care îți pare că vine cu oferta cea mai bună și vei fi redirecționat către pagina oficială a creditorului, unde va trebui să îți completezi datele personale.

În cât timp îmi va fi aprobată cererea de împrumut?

Perioada de aprobare a creditului diferă de la companie la companie. Pentru cererile depuse online, cele mai multe firme vor veni cu un răspuns la doar câteva minute sau ore de la momentul trimiterii cererii.

Timpul maxim de așteptare rareori va depăși 24 ore.

Câți bani pot împrumuta?

Depinde foarte mult de tipul de împrumut către care te îndrepți. Instituțiile creditoare pe care le vei întâlni pe site-ul nostru, oferă instrumente financiare cuprinse între 100 și 20.000 lei.

Ce condiții trebuie să îndeplinesc pentru a putea lua un credit?

General vorbind, principalele caracteristici pe care va trebui să le îndeplinești sunt: să fii cetățean român, cu vârsta mai mare de 18 ani și să ai o carte de identitate valabilă.

Totodată, vei avea nevoie de un card bancar și să faci dovada unui venit constant.

Cum pot cheltui banii obținuți printr-un credit?

Pe Financer.com vei găsi doar credite de tipul celor de nevoi personale. Asta înseamnă că nu ți se vor impune condiții în ceea ce privește gestionarea banilor. Tu vei fi cel care va decide cât și pe ce vei cheltui sumele primite.

Care sunt costurile unui credit?

Cel mai important factor pe care trebuie să îl iei în considerare atunci când analizezi un împrumut, este DAE. Acesta exprimă, sub formă de procent, totalitatea costurilor unui credit.

Indicele este impus de către UE și ia în considerare toate cheltuielile pe care va trebui să le achiți la finalul perioadei de creditare.

De ce mi-a fost refuzată cererea de împrumut?

Refuzul unei aplicații are loc din cauză că nu îndeplinești una sau mai multe dintre condițiile impuse de instituția financiară la care ai apelat.

Pe de altă parte, se poate ca răspunsul negativ să fie și din cauza istoricului de la Biroul de Credit. Neachitarea unor credite mai vechi ar putea genera refuzul unei cereri de împrumut.

Ce este un credit?

Cu toate că nu credem că există prea multe persoane în țara noastră care să nu știe ce este acela un credit, ne-am gândit, totuși, să oferim și definiția acestui instrument financiar.

Un credit reprezintă o relație financiară ce se stabilește între o persoană juridică sau fizică intitulată creditor și o altă persoană juridică sau fizică intitulată debitor.

Sursa www.avocatnet.ro

Creditorul este cel care acordă un împrumut în bani sau care vinde anumite mărfuri sau servicii pe datorie.

Debitorul este persoana împrumutată sau care achiziționează bunuri pe datorie.

De obicei, un împrumut este reglementat printr-un contract de credit, agreat și semnat de ambele părți.

Prin respectivul document, se atestă suma de bani pusă la dispoziție de către creditor, durata împrumutului, dar și costul suplimentar ce va fi suportat de către debitor sau dobânda.

Totodată, un contract de credit va trebui să conțină și multe alte date importante, precum costurile totale, perioadele de plată, când se aplică și care este valoarea penalităților etc.

Nu toate creditele sunt create la fel

Așa cum vei putea observa pe Financer.com, ofertele de împrumuturi disponibile în țara noastră diferă destul de mult de la o companie la alta.

Iată, spre exemplu, ce sumă vei avea de returnat dacă alegi să iei un credit rapid de 2000 lei de la cele mai mari 9 instituții financiare nebancare din România pe 30 zile*.

* Pentru fiecare dintre companii, am ales dobânda standard, nu cea promo care se aplică doar celor care apelează pentru prima dată la serviciile lor.

Graficul de mai sus arată care este diferența de costuri pe care o vei avea de suportat pentru același tip de împrumut, dar alegând creditori diferiți.

Un lucru este cert: doar la acest tip de împrumut vei putea economisi până la 1122 lei alegând site-ul nostru ca instrument de comparare.

Iar partea cea mai frumoasă este că poți face câte astfel de confruntări de costuri dorești pe Financer, complet gratuit.

De ce diferă costurile dacă dobânzile lunare sunt la fel?

Iată o întrebare destul de bună – dacă dobânzile lunare cu care își fac reclamă două companii sunt egale, de ce costul final este diferit?

Ei bine, pentru că, pe lângă acea rată a dobânzii, unii creditori aplică anumite comisioane, pentru:

Analiză dosar – este cel mai frecvent cost suplimentar întâlnit

Administrare credit sau administrare cont curent

Retragerea de bani de pe un card de cumpărături

Serviciile prestate sub forma unui comision unic

În plus, costul poate diferi, de la caz la caz, în funcție de istoricul de creditare al beneficiarului. Spre exemplu, persoanelor ce apar în Biroul de Credit li se pot solicita dobânzi anuale mai mari față de cei cu un istoric favorabil.

Iată de ce un calculator de credit precum cel oferit de site-ul nostru pe paginile dedicate diferitelor tipuri de împrumuturi este extrem de important.

Cu noi vei putea vedea care sunt costurile reale pe care le vei avea de plătit la final de perioadă contractuală. Și, într-un final, vei ajunge să economisești bani.

Citește asta înainte de a împrumuta bani

Creditele sunt văzute de mulți drept o unealtă a oamenilor răi, menită doar să le creeze lor profituri și ție pagube.

În realitate, lucrurile sunt puțin diferite: împrumuturile nu sunt rele, în esență, dar se poate ca oamenii să se împrumute rău sau greșit.

Nu este o rușine să ai nevoie de bani, să nu îți ajungă salariul pentru a-ți achita toate datoriile și să trebuiască să apelezi la produse financiare. Nu înseamnă că ești un on rău, incult sau care nu știe să își gestioneze finanțele.

I se poate întâmpla oricui ca, la un moment dat, să se trezească într-un impas monetar din care să nu poată ieși decât apelând la astfel de produse.

Cu toate acestea, considerăm că ar fi bine să îți sugerăm ca, înainte de a aplica pentru un credit, să te gândești foarte atent dacă îți poți permite achitarea lui.

Este foarte important să nu iei un împrumut dacă din start știi că nu ai cum să îl returnezi. În caz contrar, vei avea de suportat popriri de conturi, te vei regăsi în Biroul de Credit și îți va fi imposibil să găsești o finanțare pe viitor.

Credite cu garanții bancare vs credite de nevoi personale

În principiu, există două mari categorii de credite:

Fără garanții bancare, din care fac parte acele credite rapide și cele de nevoi personale

Cu garanții bancare, cum sunt creditele ipotecare, cele auto, dar și unele de nevoi personale

Vom vorbi despre fiecare în parte în cele ce urmează.

Pe Financer.com, majoritatea împrumuturilor pe care le vei întâlni vor fi unele ce vor putea fi accesate fără garanții bancare.

Credite fără garanții bancare

Aproape tot ce intră în categoria credite online vor fi împrumuturi fără garanții bancare.

Pentru niciunul dintre aceste instrumente financiare nu va trebui să oferi vreun fel de bun colateral sau o anumită sumă de bani drept gaj.

În același timp, nu ți se va impune un anumit scop pentru banii împrumutați. Așadar, nu va trebui să explici nimănui de ce ai nevoie de bani, iar sumele accesate vor putea fi cheltuite după bunul tău plac.

În consecință, ținând cont de faptul că riscul asumat de către creditor este unul mai mare, și dobânzile cu care aceste împrumuturi vor veni vor fi unele ceva mai mari.

Credit de nevoi personale. Cu perioade de rambursare de la 1 la 3 ani și sume creditate ce pot ajunge până la 20.000 lei.

Credit rapid. Prin intermediul căruia vei putea accesa în doar câteva ore sume relativ mici, ce rar vor depăși 3500 lei, pe intervale scurte de timp – maxim 30 – 60 zile. Ca o subcategorie a lor, putem aminti creditele rapide online sau creditele până la salariu.

Card de cumpărături. Și acesta poate fi privit tot ca un credit, pentru că instituția emitentă de card te împrumută, cu sume de până la 6000 lei. Banii pot fi utilizați pentru a face diverse achiziții sau pot fi retragi de la un ATM sub formă de cash.

Credit auto. Vei putea accesa diverse credite auto, care nu te vor obliga să girezi cu mașina proprie. Desigur, ele vor veni cu dobânzi mai mari față de variantele în care autovehiculul achiziționat devine garanție a împrumutului.

Credit de refinanțare. Este atunci când iei un împrumut, pentru a putea consolidarea și achitarea altor credite pe care le ai în derulare.

Tipuri de credite fără garanții bancare

| Companie | Rating general | Aleasă de | |

|---|---|---|---|

Hora Credit | 14,461 | Vezi compania | |

Ocean Credit | 36,984 | Vezi compania | |

Viva Credit | 25,421 | Vezi compania |

Credite cu garanții bancare

Creditele cu garanții bancare vor fi accesate cu anumite scopuri anume în minte. Spre exemplu, pentru achiziția de locuințe sau pentru a cumpăra o mașină.

Cu toate că va trebui să girezi cu bunul pe care urmează să îl achiziționezi, tipul acesta de împrumut are marele avantaj de a veni cu dobânzi considerabil mai mici comparativ cu cele fără garanții bancare.

Astfel, vei putea lua credite ieftine și pe perioade de timp ceva mai mari.

Credit ipotecar. Reprezintă un împrumut pe care îl faci pentru a achiziționa o locuință. În funcție de instituția aleasă, îți poți finanța până la 80 sau 85 % din valoarea apartamentului prin intermediul unui astfel de împrumut.

Credit Prima Casă. Este tot un credit ipotecar, dar credem că acest program prin intermediul căruia îți poți finanța până la 95 % din valoarea locuinței merită prezentat separat, pentru că este unul unic.

Din august 2019, Prima Casă a devenit O familie, o casă și vine cu condiții noi de accesare.

Credit imobiliar. Chiar dacă este folosit tot pentru a achiziționa locuințe, vine cu condiții ceva mai speciale.

Credit auto. Prin intermediul căruia vei putea găsi dobânzi mult mai accesibile decât în cazul unui credit asemănător, dar fără garanție bancară.

Credit de nevoi personale. Există și credite de nevoie personale pentru care va trebui să girezi cu un bun pe care îl deții, cel mai adesea mașina ori locuința. Dobânzile vor fi unele avantajoase, dar îți asumi un risc destul de mare dacă nu achiți la timp datoriile.

Tipuri de credite cu garanții bancare

Credite online – pro și contra

Așa cum îți poți da seama și singur, toți colaboratorii Financer.com sunt instituții financiare care oferă posibilitatea de a accesa credite online.

Motiv pentru care, considerăm noi că este util să prezentăm atât părțile pozitive, cât și cele negative cu care vin astfel de împrumuturi. Desigur, vom începe cu avantajele.

Oferte excelente

Unii dintre parteneri vin cu niște super-oferte pentru clienții care apelează pentru prima dată la serviciile lor: credit cu dobândă 0. Folosește-te de calculatorul de credit pentru a vedea cine are astfel de campanii în derulare.

Dobânzi acceptabile

Există pe site-ul nostru instituții de creditare ce au dobânzi care pornesc de la 0.2 % pe zi pentru toți aplicanții, nu doar pentru cei noi.

Rapiditate

Este extrem de simplu să aplici pentru un credit online. Doar te folosești de cursoarele de pe pagina noastră, alegi compania agreată, îți completezi datele personale și aștepți confirmarea împrumutului.

Aprobare aproape instant

Dacă în cazul băncilor, aprobarea unui împrumut poate dura câteva zile, pentru creditele online aceasta nu durează mai mult de câteva ore. În cazuri excepționale va depăși 24 ore, dar niciodată mai mult de 48 ore.

Comoditate

Întreg procesul de la aplicare, la confirmare și la returnarea banilor se face online. Gata cu drumurile până la sediile fixe și cu statul la coadă la un ghișeu. Cu doar câteva click-uri ai banii în cont și îi poți folosi așa cum îți dorești.

Ai grijă la creditele rapide

Adesea au existat cazuri de oameni care au luat astfel de împrumuturi, dar care nu și-au calculat prea bine finanțele, iar apoi s-au trezit datori ani la rând. Ba mai mult, figurează și la Biroul de Credit drept rău-platnici.

Există o piață imensă

Există foarte multe instituții financiare care acordă credite online. Cu toate că asta poate însemna că ai mai multe variante din care să alegi, pentru persoanele de rând este extrem de greu să țină pasul cu toți marii jucători de pe piață.

Unele împrumuturi pot veni cu dobânzi mari

Chiar dacă nu în majoritatea lor, există anumiți creditori care au în portofoliu împrumuturi total dezavantajoase pentru beneficiari, cu dobânzi exorbitante, unde DAE poate atinge 6000 %.

Neachitarea la timp atrage dobânzi penalizatoare

Întârzierea în a achita împrumuturile la timp atrage aplicarea de dobânzi penalizatoare, care se calculează din soldul restant și care pot face ca împrumutul și așa greu de plătit să devină o povară financiară imposibil de gestionat.

Restanțele duc la poprirea conturilor

Chiar dacă sumele datorate nu vor fi foarte mari, dacă nu îți achiți restanțele, există riscul ca ale tale conturi personale să fie poprite în încercarea creditorilor de a-și recupera creanțele.

Pas cu pas: cum aplici pentru un credit

Fiecare creditor este diferit, iar condițiile pe care va trebui să le respecți pentru a putea accesa un produs financiar oferit de ei vor diferi și ele. Cu toate acestea, procesul de aplicare este, în general, același și este format din următorii 4 pași.

Pași

Găsește cel mai bun credit pe Financer.com

Începe prin a alege tip de credit pentru care vrei să aplici, compararea ofertelor existente pe piața de la noi și optarea pentru varianta care crezi că este în concordanță cu nevoile tale prin apăsarea butonului „Aplică acum”.

Completează formularul de aplicare pe site-ul creditorului

După alegerea companiei cu care vrei să colaborezi, vei fi redirecționat automat pe site-ul oficial al acestora. Alege din calculatorul lor de credit suma de care ai nevoie și verifică dacă toate caracteristicile creditului sunt aceleași cu cele pe care le-ai citit pe site-ul nostru.

Dacă totul este în regulă, completează-ți datele personale, iar cineva din partea lor te va contacta pentru a-ți cere mai multe detalii/ solicita mai multe documente.

Primirea răspunsului și a contractului

În general, partenerii pe care îi avem pe site se angajează să răspundă în cel mai scurt timp posibil cererilor de credit. Mulți dintre ei îți vor răspunde la doar câteva ore de la completarea datelor pe site și trimiterea copiilor necesare.

Dacă răspunsul este unul pozitiv, vei primi prim mail contractul de credit, pe care îți sugerăm să îl citești foarte atent.

Dacă ceea ce scrie în contract este în concordanță cu datele pe care le-ai citit pe site-ul creditorului și totul este în regulă, poți semna contractul și trimite către ei tot prin mail.

La doar câteva ore distanță vei primi banii în contul furnizat către instituția financiară.

Termeni bancari de care trebuie să ții cont

Și dacă tot am discutat puțin mai sus de contract de credit, haide să îți prezentăm care sunt cei mai frecvent utilizați termeni peste care vei da atunci când vei citi un astfel de document:

Cine poate aplica pentru un credit?

Nu toate persoanele pot fi eligibile pentru a putea accesa un împrumut. Și chiar dacă nu apelezi la o bancă, asta nu înseamnă că IFN-urile vor acorda credite absolut oricui.

Cu toate acestea, condițiile pe care instituțiile financiare nebancare le solicită viitorilor lor clienți sunt ceva mai relaxate comparând cu cele impuse de către bănci.

În continuare vom prezenta, în linii mari, cam care sunt condițiile generale cu care vor veni majoritatea creditorilor:

Cerințe privind vârsta

Unele instituții financiare vor solicita ca beneficiarii să fi împlinit vârsta minimă de 18 ani. Altele, mai preventive, vor urca această limită spre 21 sau chiar 23 ani.

Cerințe privind veniturile fixe

Aproape orice creditor va impune ca viitorii clienți să facă dovada unui venit lunar constant, ce poate proveni din mai multe surse (salarii, pensii, dividende etc.).

Cerințe legate de venituri minime

Multe dintre instituțiile financiare vor impune ca sumele lunare nete încasate de către debitori să fie mai mari de anumite valori: 500, 700 sau chiar 2100 lei.

Cerințe privind Biroul de Credit

Există creditori care nu vor acorda împrumuturi persoanelor cu un istoric negativ la Biroul de Credit. Altele, în schimb, nu vor avea o problemă în acest sens.

Cerințe ce țin de cetățenie

Aproape toate instituțiile financiare solicită ca beneficiarii să fie cetățeni români și să aibă o carte de identitate valabilă.

Alte cerințe

În funcție de creditorul pentru care optezi, se poate să ți se impună următoarele: să ai un cont bancar activ cu card atașat, un număr de telefon mobil, un telefon de tip smartphone, pe care să poți instala o aplicație, o adresă de email etc.

Sfaturi finale înainte de a împrumuta bani

1. Trimite cât mai multe cereri de creditare, este gratuit

Nu vei știi niciodată cu exactitate care este valoarea reală a unui împrumut până când nu vei avea oferta oficială trimisă din partea creditorului.

Indiferent cât de mult am încerca să actualizăm informațiile de pe pagina noastră în conformitate cu cele de pe site-urile partenerilor, acest lucru nu este întotdeauna posibil.

Unele dintre costuri vor putea diferi până și din cauza modului de funcționare a calculatorului de credit.

Însă iată un sfat util: să aplici pentru un împrumut este complet gratuit. Cum de altfel nu te costă nimic să faci o simulare credit.

Astfel, pentru a fi sigur că alegi produsul financiar cel mai avantajos, trimite cât mai multe cereri, la cât mai multe companii cu putință și alege din ele varianta care îți pare că este cea mai bună.

Până nu semnezi contractul de credit nu ți se va impune nicio taxă.

Ba mai mult decât atât, toate instituțiile financiare sunt obligate să îți ofere posibilitatea ca în termen de 14 zile de la data accesării unui credit să poți renunța la contract, înapoind banii fără să fii taxat.

2. Devino un debitor atractiv

Cu alte cuvinte, cu acest sfat te sfătuim să îți mărești Scoring-ul sau scorul FICO.

De ce este acest scor important?

Pentru că fără un rating bun, sunt șanse ca sumele pe care le vei putea accesa prin intermediul unor împrumuturi să fie unele mai mici decât plafonul maxim disponibil al instituției financiare la care apelezi.

Cum poți face să devii un debitor atractiv?

Luând credite mici pe care să le achiți la timp, respectând toate condițiile și termenele de plată a tuturor instrumentelor financiare pe care le utilizezi, deschizând conturi bancare și conturi de economii etc.

3. Verifică cine te împrumută

Pe site-ul nostru vei putea găsi o mulțime de informații foarte utile despre creditorii din România.

În tabelul de mai jos vei regăsi sumele pe care le poți accesa și dobânzile lunare ce trebuie achitate pentru fiecare companie în parte.

Mai mult decât atât, pe Financer.com vei putea citi o recenzie pe care le-am făcut-o noi creditorilor, precum și părerile unor foști clienți ai lor și cum li s-a părut lor că a decurs colaborarea.

Sumar al articolului

- Creditele nu sunt niște instrumente rele. Dacă le folosești cu cap și înțelegându-le limitele, vei avea numai de câștigat de pe urma lor

- Pentru a fi sigur că alegi cele mai avantajoase credite, te sfătuim ca mereu înainte de a aplica pentru un împrumut să compari ofertele existente pe piață – iar aici te poate ajuta site-ul nostru

- Apelează la astfel de produse financiare doar când nu mai ai alte alternative spre care să te îndrepți

- Nu împrumuta mai mulți bani decât ai nevoie sau dacă știi din start că nu vei avea cum să îi returnezi