Opas shorttaukseen ja osakkeiden lyhyeksi myynnin aloittamiseen

Tässä oppaassa kerromme mitä shorttaus on, miten sillä on mahdollista tehdä voittoa ja millaisia shorttaamisen riskit ovat. Ohjastamme myös vaihe vaiheelta lyhyeksi myynnin aloittamisen.

Shorttaus on erittäin riskipitoista sijoittamista, jossa suuri osa sijoittajista häviää rahaa. Tutustu aiheeseen huolellisesti ja tiedosta riskit ennen lyhyeksi myynnin aloittamista.

Oppaan sisältö:

Mitä shorttaus tarkoittaa?

Shorttaus eli suomalaisittain lyhyeksi myynti, juontaa juurensa englannin kielisestä termistä ”short selling”.

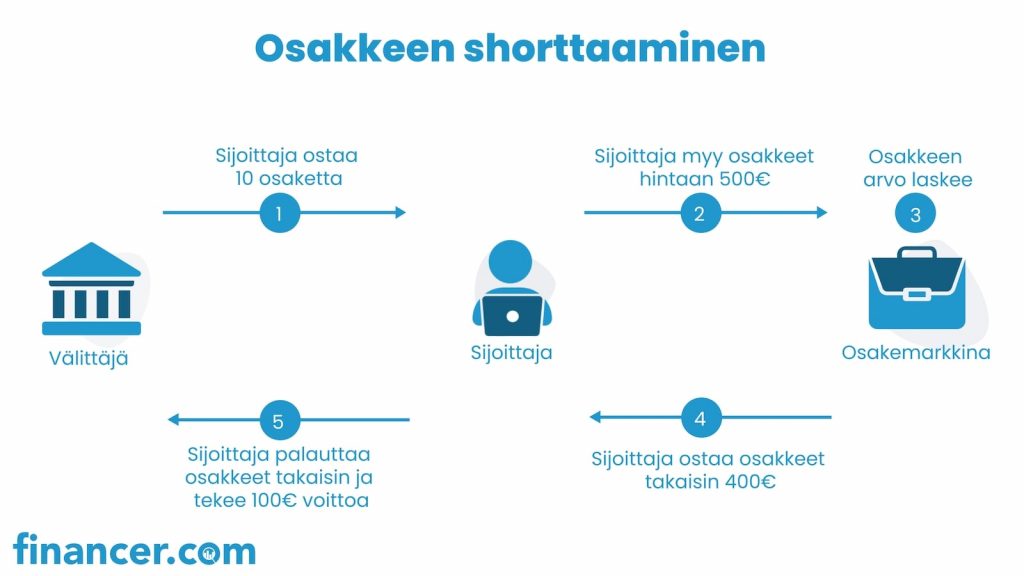

Shorttaamisessa sijoittaja myy osakkeita, joita tämä ei itse kyseisellä hetkellä omista.

Tässä tilanteessa käytännössä lainaat osakkeita, jotka myyt suoraan eteenpäin markkinoille. Pyrit myöhemmin ostamaan nämä lainaamasi ja eteenpäin myymäsi osakkeet takaisin edullisemmalla hintaa.

Lyhyeksi myynnissä tarkoituksena on hyötyä kohde-etuuden – tässä tapauksessa osakkeen – kurssin laskemisesta nykyistä hintaa matalammalle tasolle.

Tässä pelkistetty esimerkki shorttauksesta, jossa ei ole otettu huomioon kaupankäyntikuluja tai muita kuluja:

Miten voitto syntyy osakkeen shorttauksessa?

Myydessäsi osakkeita lyhyeksi oletat kyseisen osakkeen kurssin laskevan nykyistä tasoaan matalammaksi. Spekuloit näin osakkeen kurssin laskua, pyrkien hyötymään tästä hintaliikkeestä.

Shorttauksessa sijoittajan voitto syntyy nykyisen osakkeen myyntihinnan ja tulevan ostohinnan erotuksesta, mikäli tuleva ostohinta on nykyistä hintaa matalampi.

Toisaalta lyhyeksi myynnissä myös mahdollinen tappio muodostuu tästä hinnanerotuksesta, mikäli tuleva ostohinta onkin nykyistä myyntihintaa matalampi.

Lyhyeksi myynti on aina osakkeen ostamista lainaksi, joka tarkoittaa sitä, että avaamasi shorttauspositio on myös katettava. Tämä tapahtuu ostamalla osakemarkkinoilta samanlaatuista osaketta kuin olet lainannutkin, jolloin ostamasi osakkeet palautuvat osakkeiden alkuperäiselle lainaajalle ja positio sulkeutuu.

Position sulkeminen lyhyeksi myynnissä saattaa kuitenkin käydä kalliiksi, mikäli spekuloimasi kurssilasku ei tapahdukaan ja joudut ostamaan myymäsi osakkeet takaisin alkuperäistä myyntihintaa korkeammalla hinnalla.

Esimerkki voitokkaasta shorttauksesta

Kuvitellaan, että osakkeen A kurssi on 10 euroa. Uskot osakekurssin kääntyvän laskuun ja päätät myydä osaketta lyhyeksi 1000kpl, eli yhteensä 10 000 euron position.

Oletetaan tässä tapauksessa, että shorttaaja ostaa myydyt osakkeet takaisin saman päivän aikana, eikä joudu maksamaan shorttauksesta ylimääräisiä kustannuksia tavanomaisten kaupankäyntikulujen lisäksi. Kaupankäyntikulut 0,15%.

Oletuksesi osuu oikeaan ja osakkeen A kurssi putoaa päivän aikana 7 euron hintatasolle, jolloin päätät sulkea position ostamalla osakkeet takaisin.

Tällöin kaupassa maksat kaupankäyntikuluja ensin myyntihetkellä 0,0015 * 1000 * 10€ = 15€. Ostaessasi osakkeet takaisin maksat kuluja 0,0015 * 1000 * 7€ = 10,50€. Voittoa syntyy tällöin 10 000€ – (7000 € + 15€ + 10,50€) = 2974,50€.

Missä tapauksessa shorttaus on kannattavaa?

Osakkeiden lyhyeksi myynti on riskipitoista toimintaa, jolla pyritään hyötymään osakkeen mahdollisista kurssilaskuista. Missä tilanteissa tämä riski saattaa olla kannattavaa?

Shorttaaminen yhdistetään herkästi sosiaalisen median julkisuuteen tuomiin sankareihin, jotka ovat onnistuneet joko tekemään tai menettämään suuria omaisuuksia. Shorttaamisen menestystarinat ovat todellisuudessa varsin harvinaisia, useimpien sijoittajien menettäessä rahaa tällaisella spekuloinnilla.

Shorttaamiselle on tästä huolimatta olemassa useita todellisia käyttötarkoituksia, jotka mahdollistavat monet edistyneempien sijoittajien käyttämät sijoitusstrategiat.

Kurssilaskulta suojautuminen

Edistyneemmissä sijoitusstrategioissa lyhyeksi myyntiä saatetaan hyödyntää oman sijoitussalkun markkinariskin laskemiseksi.

Hyödyntämällä lyhyeksi myyntiä yhdessä tavanomaisten osakeomistusten kanssa, pystytään joissakin tapauksissa pienentämään mahdollisten kurssilaskujen aiheuttamia tappioita.

Tämänkaltaisissa strategioissa on aina riskinsä, sillä markkinat saattavat suurella todennäköisyydellä nousta myös kokonaisvaltaisesti. Tällaisessa tapauksessa salkun lyhyeksi myydyt positiot syövät muun salkun tuottoa huomattavasti.

Kurssilaskulla spekulointi

Sosiaalisen median, ja etenkin Redditin r/Wallstreebets -yhteisön julkisuuteen tuoma tapa hyödyntää shorttausta on vahva kurssiliikkeiden spekulointi.

Julkisuuteen nousseita tapauksia leimaavat suuret voitot tai suuret tappiot.

Näissä tapauksissa lyhyeksi myyntiä ei käytetä osana sijoitusstrategiaa markkinariskin laskemiseksi. Sen sijaan lyhyeksi myynti itsessään toimii koko sijoitusstrategiana; sijoittaja uskoo vahvasti jonkin osakkeen laskuun ja myy tällöin kyseistä osaketta lyhyeksi.

Tämä strategia on erittäin riskipitoinen, sillä lyhyeksi myynnissä voitot ovat aina rajalliset ja tappiopotentiaali käytännössä rajattoman suuri.

Tätä strategiaa on mahdollista hyödyntää esimerkiksi tapauksissa, jossa yritys joutuu suurten negatiivisten uutisten keskelle tai spekuloidaan laskumarkkinoiden alkua.

Miten aloittaa shorttaaminen?

Käymme seuraavaksi läpi osakkeiden lyhyeksi myynnin perusteet vaihe vaiheelta. Oppaan avulla kykenet sisäistämään toimintaan liittyvät riskit sekä ymmärtämään lyhyeksi myynnin toiminnan käytännössä.

Tutustu shorttaamiseen ja sen riskeihin

Ensimmäinen vaihe on shorttaukseen tutustuminen mahdollisimman tarkasti. Tämän oppaan lukeminen on erinomainen aloitus tälle vaiheelle, mutta suosittelemme lukemaan aiheesta vielä laajemmin.

Shorttaajan on hyvä ymmärtää paitsi lyhyeksi myynnin tekninen toiminta, myös toimintaan liittyvät laajat riskit. Ymmärtämällä mistä mahdolliset lyhyeksi myynnissä syntyvät voitot ja tappiot syntyvät, on toiminta huomattavasti paremmalla pohjalla.

Tutustumalla shorttaukseen opit myös ymmärtämään sen tarjoamat mahdollisuudet paremmin. Näin tiedät missä tapauksissa sitä kannattaa mahdollisesti hyödyntää osana sijoitusstrategiaa.

Avaa arvo-osuustili

Suomessa sijoittajilla on valittavissaan arvo-osuustili sekä tuoreempi veroetuja tarjoava osakesäästötili. Lyhyeksi myynnissä osakesäästötiliä ei kuitenkaan ole mahdollista hyödyntää sen lainsäädännöllisten rajoitusten vuoksi.

Arvo-osuustilin avaaminen käy helposti lähes millä tahansa osakevälittäjällä, eikä arvo-osuustilien määrää ole rajoitettu osakesäästötilin tavoin. Voit siis avata arvo-osuustilin vapaasti minne tahansa palveluun, tai niin halutessasi myös useammalle eri välittäjälle.

Saatavilla on useita osakevälittäjiä, jotka mahdollistavat osakkeiden lyhyeksi myymisen. Suosittelemme tutustumaan Nordnetiin, eToroon ja Degiroon, jotka mahdollistavat useiden osakkeiden lyhyeksi myymisen. Löydät alempaa myös vertailun eri osakevälittäjien tarjoamista palveluista sekä näiden hinnastoista.

💡 Vinkki: Vertaile osakevälittäjät

Tutustu osakevälittäjän käytäntöihin

Eri osakevälittäjillä on toisistaan eroavia käytäntöjä lyhyeksi myynnin sääntelyn suhteen.

Tyypillisesti alustat vaativat kuitenkin joidenkin sopimusten allekirjoittamista sekä tietämystestien suorittamista. Näin alustat mahdollistavat lainattujen osakkeiden myymisen, sekä varmistavat sijoittajan ymmärtävän shorttauksen riskit.

Valitse shortattava osake

Seuraavaksi tulee valita lyhyeksi myytävä osake. Toisin kuin osakkeita ostettaessa, tulee lyhyeksi myytävän osakkeen valinnassa olla tarkempi. Osakkeen ostaessasi voit menettää ainoastaan siihen sijoittamasi summan, mutta lyhyeksi myydessä voivat tappiot olla huomattavasti alkuperäistä myyntihintaa suuremmat.

Valitse lyhyeksi myytävä osake tarkkaan hyödyntämäsi strategian mukaisesti. Voit esimerkiksi pyrkiä madaltamaan salkkusi markkinariskiä tai hyötymään yksittäisen osakkeen kurssilaskusta.

Pitäydy suunnitelmassa

Kuten sijoittamisessa yleensäkin, on myös shorttauksessa syytä pitäytyä alkuperäisessä suunnitelmassa. Markkinoiden nopeat liikkeet saattavat tuoda tunteet pintaan, vaikka pää tulisi aina pitää kylmänä osakemarkkinoilla.

Shorttauksessa on tärkeää pitäytyä alkuperäisessä suunnitelmassasi. Mikäli olet asettanut itsellesi tietyn tavoitehinnan, pitäydy tässä. Ahneeksi ei yleensä kannata käydä, vaikka tilanne hetkellisesti näyttäisi suotuisalta.

Shorttaamisen riskit

Shorttaamisen riskeistä on pyritty muistuttamaan säännöllisesti läpi oppaan, mutta avaamme näitä vielä hiukan tarkemmin.

Rajaton tappiopotentiaali

Käytäessä kauppaa perinteiseen tapaan ostamalla osakkeita markkinoilta, rajoittuu osakkeen mahdollinen tappio aina sijoitettuun summaan. Tällaisessa tapauksessa osakkeen tuottopotentiaali on teoriassa rajaton, sillä määrättyä ylärajaa osakkeen hinnalle ei ole asetettu.

Osakkeita lyhyeksi myytäessä kääntyy tilanne potentiaalisen tuoton ja tappion osalta päälaelleen.

Shortatessa potentiaalinen voitto on rajallinen, sillä osakkeen arvo ei voi pudota negatiiviseksi. Potentiaalinen tappio on kuitenkin teoriassa ääretön, sillä osakkeen arvo voi kasvaa rajattoman suuruiseksi. Voit siis menettää huomattavasti enemmän kuin alkuperäisen myyntisumman.

Lainakulut

Osakkeita lyhyeksi myytäessä käytetään aina lainattuja osakkeita, joita et itse käytännössä omista. Tämän vuoksi lyhyeksi myyntiin liittyy yleisesti ottaen kustannuksia, jotka saattavat olla kertaluontoisia luottomaksuja tai prosentuaalista korkoa.

Jos suljet position saman päivän aikana, useimmilla välittäjä kulut ovat tällöin vain normaalit kaupankäyntikulut.

Jos pidät positiota auki pidempään kuluja muodostuu niin sanotuista yönylimaksuista tai osakelainan korosta ja perustamisesta.

Esimerkiksi Nordnetilla osakelainan perustaminen maksaa 30 euroa ja siihen päälle lisätään 3 prosentin vuosikorko.

Etorolla yönylipalkkion vuosikorko on 2,9 prosenttia + LIBOR (Lontoon viitekorko, kirjoitushetkellä 0,55 prosenttia). Tällöin esimerkiksi 5000 euron positiolle yönylimaksu päivää kohti on (2,9% + 0,55%)/365 x 5000€ = 0,47€.

Eli kuluja tässä esimerkissä muodostuu 0,47 euroa päivässä.

Short squeeze -ilmiö

Short squeeze on ilmiö, jossa rankasti lyhyeksi myydyn osakkeen kurssi kääntyy nopeasti jyrkkään nousuun.

Tässä tapauksessa osaketta lyhyeksi myyneet sijoittajat joutuvat kattamaan positioitaan ostamalla osakkeita. Shorttaajat joutuvat pakko-ostojen eteen joko rajoittaakseen tappiotaan tai pitääkseen mahdollisen luoton vakuusarvon riittävänä.

Ilmiön vaara piilee siinä, että shorttaajien ostaessa lyhyeksi myytyjä osakkeita takaisin markkinoilta, kiihtyy kurssin nousu entisestään.

Tunnettuja tapauksia ovat muun muassa Volkswagenin osake vuonna 2008 sekä vuoden 2021 alussa tapahtunut, Redditin r/Wallstreetbets -yhteisön kiihdyttämä Gamestopin osakkeen short squeeze.

Esimerkki tappiollisesta shorttauksesta

Kuvitellaan, että osakkeen B kurssi on 10 euroa. Uskot osakekurssin kääntyvän laskuun ja päätät myydä osaketta lyhyeksi 1000kpl, eli yhteensä 10 000 euron position.

Tehdään samat oletukset kuin aiemmassa esimerkissä. Shorttaaja ostaa myydyt osakkeet takaisin saman päivän aikana, eikä joudu maksamaan shorttauksesta ylimääräisiä kustannuksia tavanomaisten kaupankäyntikulujen lisäksi. Kaupankäyntikulut 0,15%.

Sijoittajan oletus ei tässä tapauksessa osu oikeaan, sillä yrityksen kurssi nousee päivän aikana 50%. Pelkäät nousun jatkuvan ja päätät sulkea position ostamalla osakkeet takaisin hintaan 15€.

Tällöin kaupassa maksat kaupankäyntikuluja ensin myyntihetkellä 0,0015 * 1000 * 10€ = 15€. Ostaessasi osakkeet takaisin maksat kuluja 0,0015 * 1000 * 15€ = 22,50€. Tappiota syntyy tässä tapauksessa 10 000€ – (15000 € + 15€ + 22,50€) = 5022,50€.

Kuten huomaat, osakkeiden lyhyeksi myynnissä tappiopotentiaali on käytännössä rajaton ja tuottopotentiaali rajattu. Tämän vuoksi lyhyeksi myynnin riskeihin on syytä tutustua tarkasti ennen osakkeiden shorttaamista.

Mikä on paras kaupankäyntialusta shorttaukseen?

Kun valitset sopivaa kaupankäyntialustaa shorttaamiseen, paras shorttausalusta riippuu muutamasta tekijästä:

- Mitä osaketta haluat shortata?

- Miten suuria kauppoja olet tekemässä?

- Miten usein teet kauppoja?

- Suljetko kaupan saman päivän aikana vai pidätkö position auki pidempään?

Shorttaaminen onnistuu useimmilla osakevälittäjillä, mutta shorttaamisen aloittamisen vaatimukset ja ehdot voivat hieman vaihdella. Jotkut ulkomaiset välittäjät eivät vaadi erityisiä ehtoja shorttaamiseen, mutta toiset välittäjät voivat vaatia soveltuvuuskyselyn tekemistä ja ehtojen hyväksymistä ennen kuin shorttaaminen on käytännössä mahdollista.

On myös hyvä huomioda, että joissain tapauksissa shorttauspositiot ovat CFD-kauppoja (contact for difference, eli hinnanerosopimus).

Tässä pieni vertailu muutamien välittäjien kaupankäyntikuluista, osakelainoista ja yönylimaksuista sekä kauppojen muodosta:

|  | ||

| Vaatimukset shorttauksen aloittamiseen | Luottoon liittyvä tietämystesti, Lyhyeksi myymisen tietämystesti, Arvopaperilainojen sopimuksen täyttäminen | Tilin päivitys Active tai Trader -tasolle, Tietäymystestin läpäisy | Ei eritysehtoja normaalin tilin avaamisen jälkeen |

| Kaupan muoto shorttauksessa | Kohde-etuuden shorttaus | Kohde-etuuden shorttaus | CFD-kauppa |

| Kaupankäyntikulut | 0,055%/3€ – 0,30%/20€ pörssistä ja kauppojen määrästä riippuen | EU: 0,5€+3,9€, US: 0,50€+0€ | 0%/$0 |

| Osakelaina | 30€ (jos positiota pidetään auki yön yli, avataan osakelaina) | – | – |

| Vuosikorko / yönylimaksut | 3% | 1%-2% osakkeesta riippuen | 2,9% + LIBOR |

| Muut kulut | Superrahastoille kulut 0€ | Optiot, futuurit: 0,75€ | Nostomaksu $5, aktiivisuusmaksu $10/kk jos et kirjaudu tilille viimeisen 12kk aikana. |

| Osakesäästötili | Kyllä | Ei | Ei |

| Edut | Paras aloittelijoille ja kotimaisiin osakkeisiin | Monipuolisin ulkomaisiin osakkeisiin, edulliset kulut | Halvin osakevälittäjä |

| Miinukset | Kallis | Ei kotimaisia osakkeita | Vain joitain kotimaisia osakkeita |

| Arvostelu | Lue arvostelu | Lue arvostelu | Lue arvostelu |

Tämän vertailun perusteella kotimaisten osakkeiden shorttaamiseen tuttu ja turvallinen Nordnet on yleensä paras vaihtoehto. Jos haluat shorttata esimerkiksi S&P500-indeksiä, yhdysvaltalaisia tai muita ulkomaalaisia osakkeita, rahastoja ja indeksejä, silloin eToro ja Degiro ovat parempia vaihtoehtoja.

Onko sinulla kysyttävää shorttaamisesta, shorttaamiseen sopivista kaupankäyntialustoista tai muusta artikkelin sisällöstä? Kerro kysymyksesi tai palautteesi kommenttiosiossa!

Lähteet

- Nordnet.fiViitattu 18.4.2022

- Nordnet.fiViitattu 18.4.2022

- Kauppalehti.fiViitattu 18.4.2022

- Op.fiViitattu 18.4.2022

- Morningstar.fiViitattu 18.4.2022