Mikä on korkokatto eli korkosuojaus?

Lainan korkokatto, eli korkosuojaus, on pankin tarjoama maksullinen lisäpalvelu, joka suojaa velallista hallitsemattomalta korkojen nousulta.

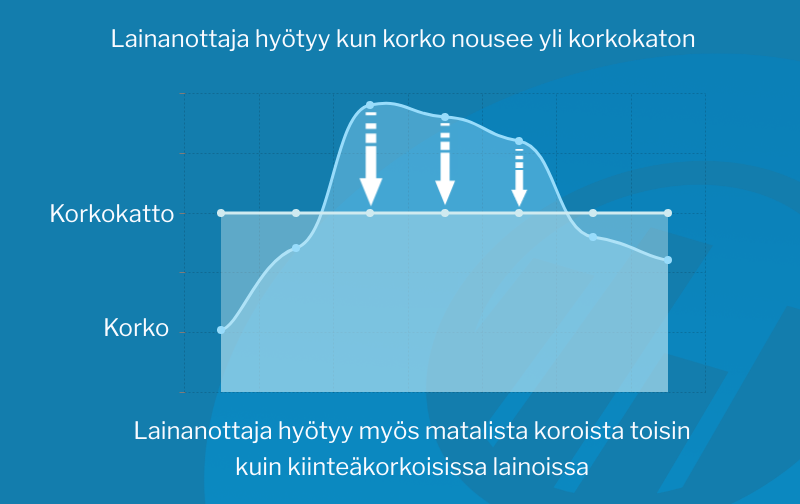

Korkokatto määrittää ylärajan lainan korolle eikä lainan korko tällöin nouse yli sovitun ylärajan, vaikka korot nousisivat. Näin lainanottaja voi olla huoletta, ettei oman lainan korko nouse pilviin, vaikka yleinen korkotaso kohoaisi.

Korkokatto otetaan yleensä asuntolainaan. Pienempiin kulutusluottoihin ei korkokattoa yleensä tarjota.

Kolmasosa suomalaisista on suojannut asuntolainansa korkokatolla ja yli 40 prosenttia uutta asuntolainaa hakevista ovat harkinneet korkokaton ottamista.

Korkokaton voi ottaa lainaa hankkiessa tai sen voi ostaa myöhemmin vanhaan lainaan niin halutessaan.

Usein asuntovelallisten suurin huolenaihe on korkojen mahdollinen nousu ja näin korkosuojaus on monelle lainanottajalle luonnollinen vaihtoehto. Korkokatto tuo turvaa korkojennousun varalta, mutta korkosuojaus voi tulla myös kalliiksi, jos korot pysyvät matalalla.

Useimmiten nuoret ja pientaloudet haluavat ottaa lainakaton, sillä suuri korkojen nousu pahimmillaan voisi heilauttaa henkilökohtaisen talouden nurin.

Korkokatto pähkinänkuoressa

- Korkokatto suojaa korkojen nousua vastaan ja se tuo mielenrauhaa pitkään asuntolainaan. Korkokatto voi kuitenkin tulla kalliiksi, jos korkotaso ei nouse laina-aikana.

- Korkokatosta maksetaan pankille palkkio joko asuntolainan noston yhteydessä tai palkkio lisätään lainapääomaan.

- Korkokaton hinta riippuu lainasummasta, korkokaton pituudesta ja sopimushetken korkotasosta.

- Muista hyödyntää mahdolliset veroedut. Jos korkokaton palkkio lisätään lainapääomaan, on siitä maksettava korko vähennettävissä verotuksesta.

Mitä korkokatto maksaa?

Korkokatto on pankin tarjoama palvelu, josta pankki perii maksun.

Korkokaton hinta määräytyy monen tekijän mukaan ja hintaan vaikuttaa nämä asiat:

- Lainasumma.

- Miten pitkäksi aikaa korko sidotaan. Korkokaton pituus on yleensä 3-7 vuotta, mutta jopa 14 vuoden korkokattoja on tarjolla.

- Markkinakorkojen taso sopimushetkellä.

- Mihin indeksiin korkokatto sidotaan. Yleisimpiä ovat 3 ja 6 kuukauden Euriborit.

Taloussanomat on laskenut, kannattaako korkokatto ja mitä korkokatto maksaa lainaottajalle.

Esimerkiksi korkokatto viideksi vuodeksi 100 000 euron 20 vuoden asuntolainaan olisi noin reilu 4 000 euroa 2,5 prosentin korkokatolla. Samansuuruinen laina puolestaan 4,5 prosentin korkokatolla maksaisi noin 2 000 euroa.

Miten kauaksi aikaa korkokatto sovitaan?

Korkokattoa ei tarvitse ostaa koko laina-ajalle, vaan se voidaan ottaa esimerkiksi 3, 5 tai 7 vuodeksi.

Usein korkokatto halutaan ottaa laina-ajan ensimmäisille vuosille, jolloin laina on suurimmillaan. Kun lainamäärä on myöhemmin pienempi, mahdollinen korkojen nousu ei vaikuta ihan yhtä paljon.

Korkokatto helpottaa oman talouden suunnittelua kun lainanottaja voi olla varma siitä, että korot eivät nouse hallitsemattomasti.

Kannattaako korkokatto?

Korkokatto suojaa korkojen nousua vastaan, mutta korkotason kehitystä on vaikea ennustaa.

Esimerkiksi 2010-luvulla monet odottivat korkojen nousua korkojen ollessa pitkään matalalla tasolla. 2010- ja 2020-luvuilla viitekorot ovat pääsääntöisesti laskeneet, joten viimeisen vuosikymmenen aikana ostetut korkokatot ovat tulleet pääsääntöisesti kalliiksi.

Vaihtoehtoja korkokatolle

Lainanottajien kannattaakin pitää mielessä, että korkokatto ei ole ainoa vaihtoehto suojautua korkotason heilahteluilta.

Lainakoron voi myös esimerkiksi jakaa osiin siten, ettei koko laina ole sidottu kiinteään korkoon. Koko lainan sitominen kiinteään korkoon voi tulla kalliiksi ja on turvallisempaa sitoa laina esimerkiksi sekä vaihtuvakorkoiseen että viiden vuoden kiinteään korkoon.

Korkojen nousuun voi myös varautua säästämällä. Näin voi varautua itse korkojen nousuun, ja toisaalta jos korot pysyvät tasaisena, säästetyt rahat voi käyttää johonkin muuhun.

Esimerkkejä lainan kuluista eri koroilla

Esimerkiksi 100 000 euron lainassa 2 prosenttiyksikön korkojen nousu tarkoittaa noin 100 euron lisähintaa kuukausimaksuihin, kun laina-aika on 10 vuotta, joten 2 prosenttiyksikön korkojen nousu voi tarkoittaa jopa yli 10000 euron lisähintaa lainalle. 10 vuoden korkokatto maksaa tyypillisesti noin 10000 euroa, joten prosentin tai parin korkojen nousu ei vielä tee korkokatosta kannattavaa.

Jotta korkokatto olisi kannattava, korkojen tulisi nousta enemmän ja nopeammin kuin todellisuudessa usein käy. Kyse on siis enemminkin lainaajan turvallisuudentunteesta ja suojasta suuria korkovaihteluja varten.

Alla taulukko, miten 1,5 ja 2,5 prosentin korkojen nousu vaikuttaa annuiteettilainoilla. Lainan kustannuksia voit arvioida tarkemmin lainalaskurin avulla.

| Laina-aika 10 vuotta, korko alun perin 2,0 % | |||

|---|---|---|---|

| Lainasumma | Korko nousee | Vaikutus kk-erään €/kk | Vaikutus lainan kokonaissummaan € |

| 80 000 € | 1,50 % | 54,98 | 6597,6 |

| 80 000 € | 2,50 % | 93 | 11160 |

| 100 000 € | 1,50 % | 68,73 | 8247,6 |

| 100 000 € | 2,50 % | 116,25 | 13950 |

| 150 000 € | 1,50 % | 103,09 | 12370,8 |

| 150 000 € | 2,50 % | 174,38 | 20925,6 |

| 200 000 € | 1,50 % | 137,45 | 16494 |

| 200 000 € | 2,50 % | 232,5 | 27900 |

Usein suuremman taloudellisen hyödyn saa kilpailuttamalla asuntolainan kuin korkokaton ostamalla.

Onko sinulla kokemuksia korkokatosta tai kysyttävää korkokaton hinnasta tai ehdoista? Osallistu keskusteluun kommenttiosiossa.

Lähteet

- Yle.fiViitattu 5.11.2021

- FinanssialaViitattu 5.11.2021