Wise: Erfahrungen 2024

Bei Wise (ehemalig: Transferwise) handelt es sich um einen in 2011 gegründeten Online-Geldtransfer-Dienst für Fremdwährungen mit Sitz in Shoreditch, einem Stadtteil im bekannten London Borough of Hackney.

Mit insgesamt mehr als 16 Millionen Kunden gehört Wise zu den weltweit führenden Fintech-Unternehmen, das sich vor allem auf günstige Auslandsüberweisungen spezialisiert hat.

Falls Sie darüber nachdenken, ein Wise-Konto zu eröffnen, werden Sie in diesem kurzen Beitrag die wichtigsten Angaben zu diesem in England ansässigen Techunternehmen auffinden können.

Was ist und wie funktioniert Wise?

Ist Wise seriös?

Wie sicher ist Wise?

Welche Dienstleistungen gehören zur Wise-Produktpalette?

Unter anderem finden Sie Antworten auf folgende Fragen:

Wir haben die Wise-App, die momentan mehr als 20 Millionen Downloads zählt, auch selbst testen können, sodass wir in Kurze auch über unsere Erfahrungen mit der Wise-Finanz-App berichten werden.

Wise: Das Wichtigste im Überblick

| # von Kunden: | + 16 Millionen Kunden |

| Transaktionshöhe: | + 10 Milliarden EUR pro Monat |

| # von Angestellten: | + 4.500 Angestellte |

| Umsatz: (Geschäftsjahr 2023) | + 980 Millionen EUR |

| Banklizenz: | keine Bank |

| Einlagensicherung: | keine Einlagensicherung |

| SCHUFA-Prüfung | |

| Wise-Geschäftskonto | |

| Bankverbindung: | (10 Währungen)* |

| Überziehung des Kontos: | |

| Kontoeröffnung: | online |

| Kontoführung: | kostenlos |

| Wise-Kreditkarte: | |

| Kartentyp: | 2 Debit-Karten |

| Kartensystem: | VISA und Mastercard |

| Kosten der Wise-Kreditkarte: | 7 EUR (klassische Wise-Karte) / 9 EUR (Eco-Wise-Karte) |

| Virtuelle Kreditkarte: | (bis zu 3 Karten gleichzeitig) |

| Jahresgebühren: | kostenlos |

| Kostenlose Geldbhebung: | (bis zu 2 Abhebungen in Höhe von bis zu 200 EUR)* |

| Kosten des Währungsumtauschs: | variable Gebühr (ab 0,41 %)* |

| # von Währungsumtauschen innerhalb 24h: | 15 (Privatkunden) / 30 (Geschäftskunden) |

| Einzahlungsmöglichkeiten: | Kreditkarte, Debitkarte, PayPal, GooglePay, Banküberweisung, iDEAL, Trustly, SOFORT-Überweisung |

| Uneingeschränkte Kreditkartennutzung: | (Inland und Ausland) |

| Wise-App | (iOS und Android) |

| App auf Deutsch: | |

| # haltbarer Währungen: | 43 Währungen |

| # überweisbarer Währungen: | 43 Währungen (Ausgangswährungen) / 55 Währungen (Empfangswährungen) |

| Haltegebühr (für Konten über 15.000 Euro) | 0,40 % des verwalteten Guthabens |

| Ausländische Überweisungen: | (Kosten in der Regel < 1 %)* |

| Überweisungslimit: | je nach Einzahlungsoption bis zu 6 Millionen EUR (für EUR-Überweisungen) |

| Echter Wechselkurs: | (Devisenmittelkurs) |

* Sie erhalten kostenlose Bankverbindungen für folgende 10 Währungen: AUD, CAD, EUR, GBP, HUF, NZD, RON, SGD, TRY und USD. Dies ermöglicht Ihnen, in den oben genannten Währungen ohne zusätzliche Gebühren Geld zu empfangen. Allerdings ist für diese Währungen eine Identitätsverifizierung erforderlich.

* Kosten für Abhebungen über 200 EUR pro Monat belaufen sich auf 0.50 EUR pro Abhebung + 1,75 % der Wechselsumme.

* In der Regel gilt folgendes Grundprinzip: Je exotischer eine Währung, desto höher werden die Kosten des Währungsumtauschs. Diese Kosten fallen selten höher als 1 % der Umtauschsumme aus. Hierbei gilt jedoch eine Ausnahme: Falls Sie beispielsweise in Ungarn eine Transaktion in HUF tätigen und Sie bereits über Wise-Guthaben in HUF verfügen, fallen keine Gebühren für den Währungswechsel an.

* Die Kosten einer ausländischen Geldüberweisungen variieren je nach Währung und Überweisungsart, sodass von keinen genau definierten Kosten die Rede sein kann. Im Wise-Rechner werden allerdings alle Kosten transparent dargestellt, weshalb keine zusätzlichen Kosten anfallen können.

Wise: Vor- und Nachteile im Überblick

Kostenloses Kontoführung und -eröffnung

Niedrige gebühren bei Auslandsüberweisungen

Transparenter Überweisungsrechner

Wise Card (VISA oder Mastercard)

Kostenlose Bargeldabhebung bis zu 200 EUR monatlich

Multiwährungskonto (27 haltbare Währungen)

App auf Deutsch

Zahlreiche Einzahlungsmethoden

Hoch angesetzte Überweisungslimits (bei EUR-Zahlungen bis zu 6 Millionen EUR)

Bankverbindung für 10 Währungen (eigene IBAN bzw. eigene Kontodaten)

Kostenloser Geldempfang per Bankverbindung

Währungswechsel nach dem Devisenmittelkurs (echter Wechselkurs)

Vorteile

Haltegebühr für Konten mit einem Guthaben über 15.000 EUR (0,40 %)

Keine Banklizenz

Keine Einlagensicherung

Keine Überziehung des Wise-Kontos

Keine deutsche IBAN für das EUR-Konto (belgische IBAN)

Nachteile

Inhaltsverzeichnis

- •Was ist Wise?

- •So können Sie in 5 Schritten ein Wise-Konto eröffnen

- •Wise-Angebot im Überblick: Konto, Kreditkarte und Geldtransfer

- •Wise: Gebühren und Kosten im Überblick

- •Wise-App: Funktionen der App im Test

- ○1. Benutzeroberfläche

- ○2. Multiwährungskonto

- ○3. Geldeinzahlung

- ○4. Auslandsüberweisungen

- ○5. Wise Card

- ○6. Wise-Support

- •Fazit: Lohnt es sich, ein Wise-Konto zu eröffnen?

Was ist Wise?

Wise wurde im Januar 2011 unter dem Namen TransferWise gegründet. Das Techunternehmen wurde von zwei Esten in London gegründet, die in 2022 dank dem großen Erfolg von Wise zu den ersten zwei Milliardären Estlands geworden sind:

Am 22 Februar 2021 wurde ein allumfassendes Rebranding des Unternehmens durchgeführt. Das Unternehmen, das knapp 10 Jahre davor unter dem Namen TransferWise gegründet wurde, ist seitdem unter dem Namen Wise tätig.

Die Entwicklung des Unternehmens war rasant: Während im ersten Jahr ungefähr 10 Millionen Euro transferiert wurden, stieg der Wert der monatlich durchgeführten Transaktionen bereits 3 Jahre später auf 700 Millionen EUR (ca. 8,4 Milliarden EUR jährlich).

Davon wie schnell die Entwicklung von Wise voranging, zeugen auch die Umsatzzahlen des Techunternehmens von 2017 bis 2022:

| Jahr | Umsatz | Profit |

|---|---|---|

| 2017 | ca. 75 Millionen EUR | |

| 2018 | ca. 134 Millionen EUR | |

| 2019 | ca. 203 Millionen EUR | |

| 2020 | ca. 345 Millionen EUR | |

| 2021 | ca. 485 Millionen EUR | |

| 2022 | ca. 651 Millionen EUR |

Wise: Starker Börsengang im Jahr 2021

Am 7. Juli 2021 hat Wise endlich den Börsengang gewagt. An seinem ersten Börsentag konnte der Online-Service-Dienst eine hohe Bewertung in Höhe von 8,8 Milliarden GBP (ca. 10,3 Milliarden EUR) erzielen.

Dies hat sich im Vergleich zur Finanzierungsrunde aus dem Jahr 2020, als das Unternehmen mit ungefähr 4,2 Milliarden EUR bewertet wurde, als eine Wertsteigerung in Höhe von mehr als 150 % erwiesen.

Während der Pandemie hat der Aktienmarkt große Verluste verzeichnet, was sich natürlich auch auf die Wise-Aktie ausgewirkt hat. Seitdem zeigen die Kurse eine kontinuierlich kurssteigende Tendenz, obwohl der Kurs immer noch deutlich unter dem Rekordwert aus dem Jahr 2021 liegt.

Laut Eigenangaben zählt Wise momentan mehr als 16 Millionen Kunden (Privat- und Geschäftskunden), die auf monatlicher Basis Auslandsüberweisungen in Höhe von mehr als 10 Milliarden Euro durchführen.

Dank der Finanzplattform von Wise konnten Nutzer im Jahr 2022 bei Auslandsüberweisungen insgesamt über 1,7 Milliarden EUR an Überweisungskosten sparen.

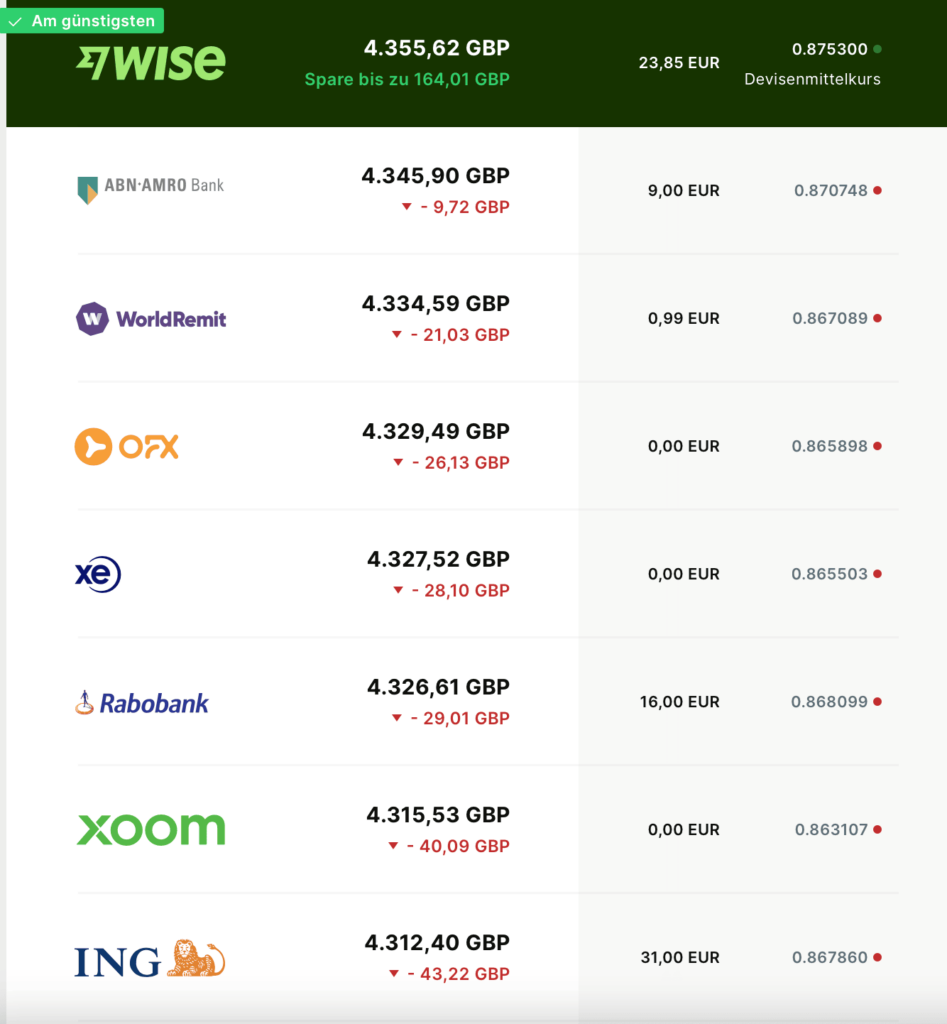

Während sich die Kosten für Auslandsüberweisungen bei klassischen Banken im Durchschnitt zwischen 3 und 4 % (bei exotischeren Empfangsländern auch bis zu 10 %) der Überweisungssumme bewegen, sprengen die Kosten bei Wise nur selten die Grenze von 1 % der Überweisungssumme.

Seit Oktober 2013 ist Wise auch in Deutschland verfügbar.

Da Deutschland nach Großbritannien als zweitgrößter Kreditmarkt Europas gilt, waren dementsprechend auch die Bemühungen des Unternehmens groß, das eigene Angebot so schnell wie möglich nach Deutschland zu bringen.

Mittlerweile gehört Deutschland neben Großbritannien zum wichtigsten Markt des Unternehmens. Im Jahr 2018 wurden per Wise mehr als 200 Millionen Überweisungen aus Deutschland ins Ausland getätigt.

Wise in Deutschland 🇩🇪

Wise: Regulierung der Geschäftstätigkeit und Sicherheit der Anlagen

Im Gegensatz zu Revolut handelt es sich bei Wise um keine Bank. Dies bedeutet ebenfalls, dass Ihre Gelder bei Wise nicht der gesetzlichen EU-Einlagensicherung unterliegen.

Wise bezeichnet sich selbst vielmehr als ein E-Geld-Institut. Obwohl es sich bei einem Wise-Konto um kein Girokonto handelt, können Sie für 10 Währungen eine persönliche Bankverbindung erhalten.

Dies impliziert, dass Ihnen für diese Währungen eine individuelle IBAN bzw. eine persönliche Kontonummer zugewiesen wird. Dadurch erhalten Sie die Möglichkeit, Geld in den ausgewählten Währungen gebührenfrei zu empfangen. Diese spezifischen Kontodaten fungieren in diesem Zusammenhang analog zu einem herkömmlichen Bankkonto.

Obwohl Wise keine Bank ist, unterliegt sein Geschäftsbetrieb den Regulierungen verschiedener Behörden.

Zunächst erforderte die Ausweitung der Geschäftstätigkeit von Wise ins Ausland die Genehmigung der britischen FCA (Financial Conduct Authority). Die Wise Payments Limited ist daher gemäß der Registrierungsnummer 900507 im FCA-Handelsregister autorisiert.

Für die Geschäftstätigkeit innerhalb des Europäischen Wirtschaftsraums (EWR) erhielt Wise die Autorisierung von der Belgischen Nationalbank. Dadurch haben alle Nutzer innerhalb des EWR die Möglichkeit, eine eigene belgische IBAN für ihr Wise Euro-Konto zu erhalten.

Es ist jedoch zu beachten, dass die Option einer deutschen IBAN bei Wise derzeit nicht verfügbar ist.

Wie wird Ihr Geld bei Wise verwahrt?

- Obwohl für Ihr Wise-Konto keine Einlagensicherung vorgesehen ist, bedeutet dies nicht, dass die Sicherheit Ihres Geldes vernachlässigt wird. Wise bewahrt die Kundengelder in speziell dafür eingerichteten Bankkonten auf.

- Die Gelder der Nutzer werden bei verschiedenen Finanzinstituten sowohl in Großbritannien als auch in Europa hinterlegt. Dieses Vorgehen gewährleistet in erster Linie, dass im Falle der Insolvenz eines der Finanzinstitute Wise nicht das gesamte Vermögen seiner Kunden verlieren kann. Durch die Diversifizierung der Einlagen minimiert Wise das Risiko und erhöht die Sicherheit der Kundengelder.

So können Sie in 5 Schritten ein Wise-Konto eröffnen

Falls Sie bei Wise ein Konto eröffnen möchten, erfolgt dies innerhalb weniger Minuten. Nachstehend beschrieben wir in Kürze, wie ein Konto bei Wise eröffnet wird und was hierbei besonders zu beachten ist:

📲 Registrierung

Die Anmeldung bei Wise ist unkompliziert und erfolgt ohne SCHUFA-Prüfung, wodurch Wise keinen Einblick in Ihre persönlichen Finanzen benötigt.

Die Registrierung kann sowohl auf der offiziellen Website als auch über die Wise-App erfolgen. Nach Angabe Ihrer E-Mail-Adresse und Erstellung eines Passworts im ersten Schritt können Sie sich auch über Ihr Google-, Facebook- oder Apple-Konto registrieren.

Zur erfolgreichen Registrierung sind folgende Angaben erforderlich:

- Auswahl der Kontoart: persönliches Konto oder Geschäftskonto

- Angabe des hauptsächlichen Wohnsitzlandes

- Telefonnummer

- Persönliche Daten: vollständiger Name, Geburtsdatum und Wohnadresse

👉🏼 Auswahl des gewünschten Kontos

Bei Wise handelt es sich um ein Multiwährungskonto, der Ihnen ermöglicht, Ihr Guthaben in über 40 unterschiedlichen Währungen zu halten.

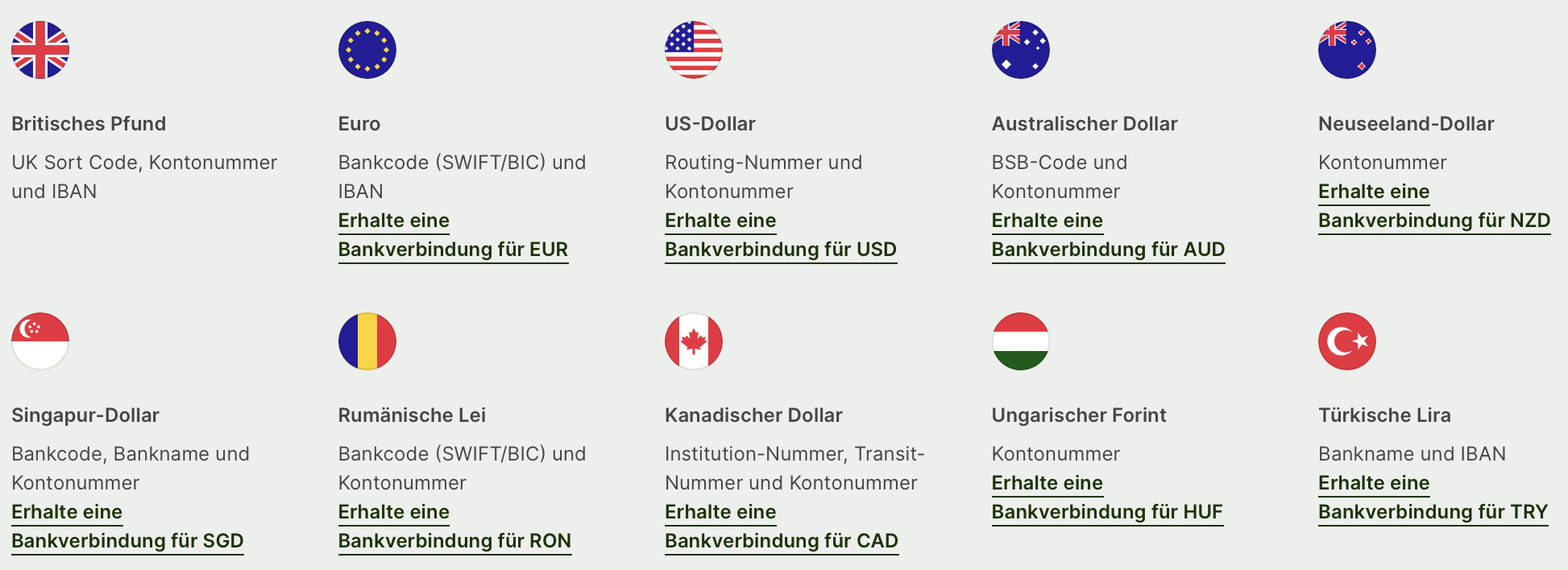

Es muss allerdings beachtet werden, dass Sie nur für 10 von diesen Währungen eine eigene Bankverbindung erhalten:

Durch die Bereitstellung einer Bankverbindung erhalten Sie für Ihr Wise Euro-Konto eine individuelle belgische IBAN. Dies ermöglicht Ihnen, sämtliche Euro-Zahlungen gebührenfrei und äußerst effizient zu empfangen.

🤳 Verifizierung Ihrer Identität

Für alle Währungen mit Bankverbindung ist allerdings eine zusätzliche Verifizierung Ihrer Identität erforderlich. Dafür werden Sie folgende 2 Schritte vornehmen müssen:

- Vorlage eines Personaldokuments: Personalausweis, Führerschein, Reisepass (Vorder- und Rückseite)

- Vorlage eines Selfies

Die Verifizierung dauert in der Regel nicht länger als 2 Minuten und sobald Ihr Antrag akzeptiert wird, werden Sie diesbezüglich per E-Mail benachrichtigt.

💶 Geldeinzahlung

Um für das Euro-Konto von Wise eine eigene Bankverbindung (IBAN und SWIFT/BIC) zu erhalten, werden Sie schließlich eine Mindesteinzahlung in Höhe von 20 EUR tätigen müssen.

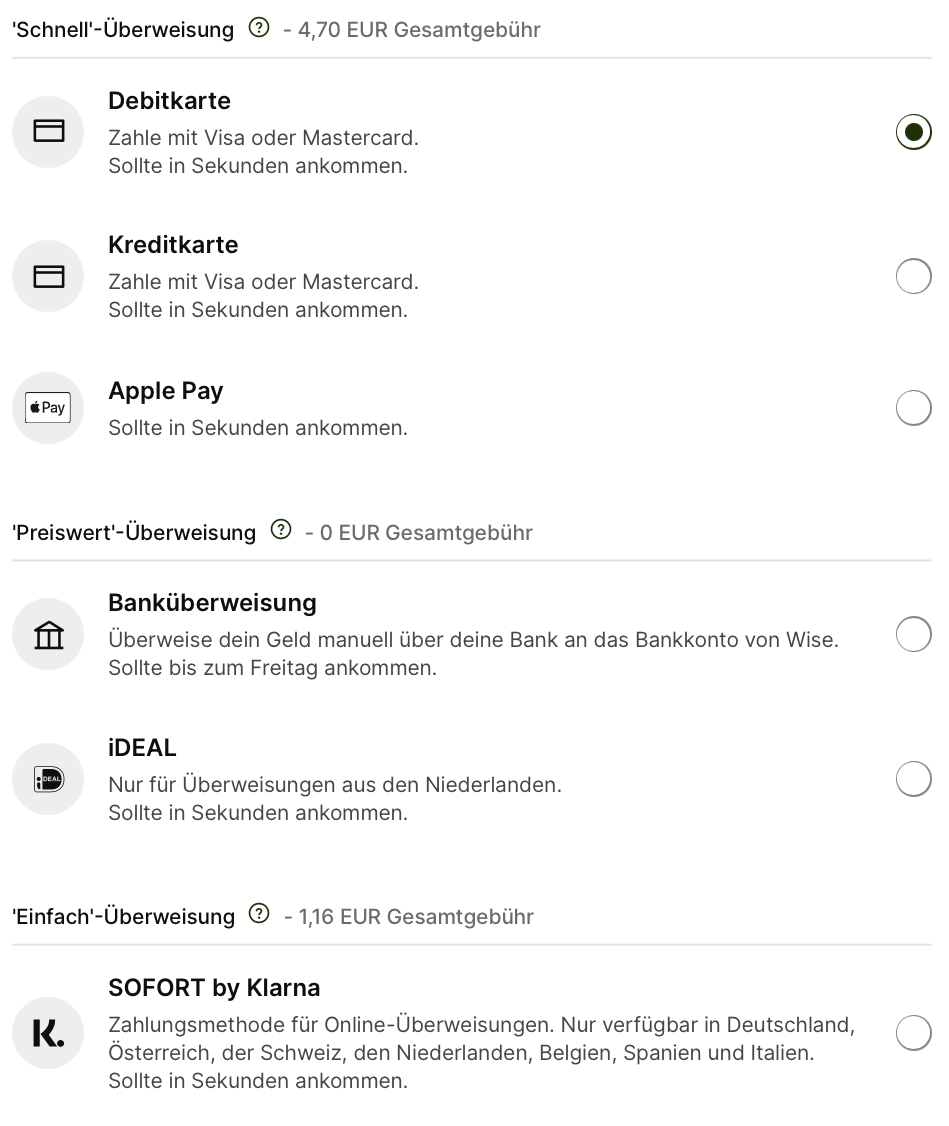

Bei Wise können Sie aus den folgenden Einzahlungsmöglichkeiten wählen, wobei die entsprechenden Einzahlungsgebühren wie folgt anfallen:

* Die angegeben Zahlen gelten für einen Überweisungsbetrag in Höhe von 1.000 EUR.

💪🏻 Uneingeschränkte Nutzung Ihres Wise-Kontos

Nachdem Sie bei Wise Ihre Identität verifiziert und die Mindesteinzahlung getätigt haben, sind Sie bereit das volle Potential von Wise auszuschöpfen.

Wise stellt Ihnen nicht nur ein Multiwährungskonto zur Verfügung, der Ihnen ermöglicht Ihr Guthaben in über 40 Währungen zu halten, sondern auch eine Wise Card, mit der Sie im Ausland in mehr als 150 Währungen bezahlen können.

Der Preis einer Währung beim Währungsumtausch wird auf dem globalen Devisenmarkt gebildet, sodass bei Wise keine Wechselkursaufschläge anfallen.

Wise-Angebot im Überblick: Konto, Kreditkarte und Geldtransfer

Da Wise grundsätzlich aus dem Grund ins Leben gerufen wurde, hohe Gebühren bei Auslandsüberweisungen zu bekämpfen, ist es kein Wunder, das sich im Angebot ausschließlich fremdwährungsbezogene Dienstleistungen befinden.

Das gesamte Angebot von Wise kann in 3 Kategorien aufgeteilt werden:

Multiwährungskonto

Wise stellt Ihnen ein Multiwährungskonto zur Verfügung, der Ihnen ermöglicht, Ihr Wise-Guthaben in 50 unterschiedlichen Währungen zu halten.

Dabei muss allerdings beachtet werden, dass nur folgende 21 Währungen direkt zu Ihrem Konto hinzufügt werden können:

Europa: BGN, CHF, CZK, DKK, EUR, GBP, HUF, JPY, NOK, PLN, RON, SEK

Asien: MYR, SGD, TRY

Nordamerika: CAD, USD

Südamerika: BRL

Australien: AUD, NZD

Nach einer Einzahlung in einer der zuvor genannten Währungen haben Sie die Möglichkeit, Ihr Geld problemlos in eine der verbleibenden 22 Währungen umzutauschen.

Es ist jedoch zu beachten, dass Privatkunden innerhalb eines Zeitraums von 24 Stunden bis zu 15 Mal und Geschäftskunden bis zu 30 Mal eine Währungsumrechnung vornehmen können.

Für 10 Währungen (AUD, CAD, EUR, GBP, HUF, NZD, RON, SGD, TRY, USD) erhalten Sie, wie bereits erwähnt, eine dedizierte Bankverbindung. Dadurch haben Sie die Möglichkeit, für jede dieser Währungen eine persönliche IBAN (für EUR und TRY) oder andere für das jeweilige Land geltende Kontodaten zu erhalten.

Insgesamt bietet Wise mit 43 Währungen im Vergleich zu Revolut, das momentan 29 Währungen unterstützt, eine umfangreichere Palette an stabilen Währungsoptionen und kann daher als klarer Sieger in Bezug auf die Anzahl der verfügbaren Währungen betrachtet werden.

Haltegebühr für Konten mit einem Guthaben über 15.000 Euro

- Nutzer, die bei Wise mehr als 15.000 EUR (oder den Äquivalent in einer anderen Währung) halten, müssen mit einer jährlichen Haltegebühr in Höhe von 0,40 % des verwalteten Guthabens rechnen.Diese Gebühr wird allerdings auf monatlicher Basis erhoben.

- Für Wise-Geschäftskonten liegt diese Grenze bei 70.000 EUR. Falls Sie diese Grenze nicht überschreiten, müssen Sie sich also keine Sorgen machen: Die Kontoführung bei Wise bliebt weiterhin kostenlos.

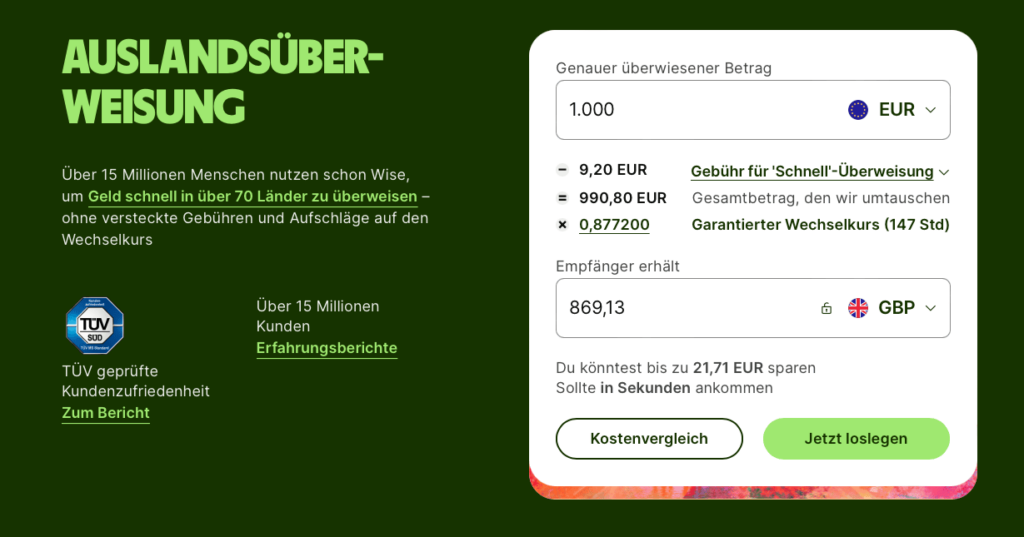

Günstige Auslandsüberweisungen

Auslandsüberweisungen gelten als wahrscheinlich wichtigstes Feature von Wise.

Obwohl Wise nur selten von genauen Zahlen redet, was Auslandsüberweisungen angeht, gibt der Online-Service-Dienstleister mit Sitz in London auf dem eigenen LinkedIn-Profil an, das über Wise auf monatlicher Basis Transaktionen in Höhe von mehr als 10 Milliarden Euro durchgeführt werden.

Das Unternehmen geht davon aus, dass der Wert der durchgeführten Auslandsüberweisungen in den kommenden Jahren auch weiterhin stark ansteigen wird.

Dies liegt in erster Linie daran, dass der Wise-Überweisungsrechner äußerst benutzerfreundlich ist und dass mit seiner Hilfe alle Kosten transparent dargestellt werden.

Die Kosten für eine Auslandsüberweisungen bestehen aus einer Fixgebühr und einer variablen Gebühr, deren Höhe je nach Währung unterschiedlich sein kann.

1. Schnell-Überweisung – Überweisung mit einer Debit- oder Kreditkarte(teuerste Option)

2. Preiswert-Überweisung – Überweisung von einem Bankkonto (günstigste Option)

3. Einfach-Überweisung – Überweisung per Online-Banküberweisung

Sie haben die Möglichkeit, Ihr Vermögen in 43 verschiedenen Währungen zu halten, wobei diese direkt bei Wise in 9 weitere Währungen umgetauscht werden können, insgesamt also in 52 Währungen. Die Währungsumrechnung erfolgt transparent und ohne versteckte Kosten nach dem offiziellen Devisenkurs.

Die Währungsumrechnung erfolgt transparent und ohne versteckte Kosten nach dem offiziellen Devisenkurs.

Bei wertstabileren Währungen wird der Wechselkurs sogar über eine bestimmte Zeitspanne (bis zu 150 Stunden) garantiert, während bei etwas exotischeren Währungen wegen Instabilität die Kurse oftmals nicht garantiert werden können.

Um alles in Perspektive zu setzen, werden in den folgenden Tabellen 9 unterschiedliche Wise-Auslandsüberweisungen* und die dabei anfallenden Gebühren etwas genauer unter die Lupe genommen:

* 3 Überweisungsbeträge (500, 2.500, 10.000 Euro) bei 3 unterschiedlichen Empfangswährungen (GBP, INR und MAD)*.

* 🇬🇧 – Britisches Pfund; 🇮🇳 – Indische Rupie; 🇲🇦 – Marokkanischer Dirham

Mit Wise 500 EUR überweisen

| 🇪🇺 → 🇬🇧 | 🇪🇺 → 🇮🇳 | 🇪🇺 → 🇲🇦 | |

|---|---|---|---|

| Fixgebühr: | 0,46 EUR | 0,46 EUR | 2,39 EUR |

| Variable Gebühr: | 0,47 % | 0,69 % | 1,47 % |

| Überweisender Betrag: | 500 EUR | 500 EUR | 500 EUR |

| Gebühr nach Überweisungsart: | 2,80 – 4,83 EUR | 3,88 – 5,91 EUR | 9,60 – 11,61 EUR |

| Umzutauschender Gesamtbetrag: | 495,18 – 497,20 EUR | 494,09 – 496,12 EUR | 488,39 – 490,40 EUR |

| Garantierter Wechselkurs: | |||

| Empfangsbetrag: | bis zu 434,85 GBP | bis zu 44.303,96 INR | bis zu 5.452,76 MAD (kann abweichen) |

| Sparbetrag:* | bis zu 20,50 EUR | bis zu 20,89 EUR | Bis zu 27,90 EUR |

| Transaktionsdauer: | wenige Sekunden | 2 Stunden | keine Angaben |

* Sparbeträge basieren auf einer Vergleichstabelle, in der Wise die eigenen Gebühren und den Wechselkurs mit denen bekannter Banken und anderer Finanzdienstleister wie WorldRemit, ING DiBa und PayPal vergleicht.

Mit Wise 2.500 Euro überweisen

| 🇪🇺 → 🇬🇧 | 🇪🇺 → 🇮🇳 | 🇪🇺 → 🇲🇦 | |

|---|---|---|---|

| Fixgebühr | 0,46 EUR | 0,46 EUR | 2,39 EUR |

| Variable Gebühr: | 0,47 % | 0,69 % | 1,47 % |

| Überweisender Betrag: | 2.500 EUR | 2.500 EUR | 2.500 EUR |

| Gebühr nach Überweisungsart: | 12,15 – 22,32 EUR | 17,59 – 27,73 EUR | 38,57 – 48,64 EUR |

| Umzutauschender Gesamtbetrag: | 2.477,68 – 2.487,85 EUR | 2.472,27 – 2.482,41 EUR | 2.451,36 – 2.461,43 EUR |

| Garantierter Wechselkurs: | |||

| Empfangsbetrag: | bis zu 2.176,12 GBP | bis zu 221.742,51 INR | bis zu 27.367,90 MAD (kann abweichen) |

| Sparbetrag:* | bis zu 34,19 EUR | bis zu 78,67 EUR | bis zu 80,64 EUR |

| Transaktionsdauer: | 1-2 Tage | 1-2 Tage | keine Angaben |

Mit Wise 10.000 Euro überweisen

| 🇪🇺 → 🇬🇧 | 🇪🇺 → 🇮🇳 | 🇪🇺 → 🇲🇦 | |

|---|---|---|---|

| Fixgebühr: | 0,46 EUR | 0,46 EUR | 2,39 EUR |

| Variable Gebühr: | 0,47 % | 0,69 % | 1,47 % |

| Überweisender Betrag: | 10.000 EUR | 10.000 EUR | 10.000 EUR |

| Gebühr nach Überweisungsart: | 47,24 – 87,88 EUR | 68,98 – 109,53 EUR | 147,23 – 187,46 EUR |

| Umzutauschender Gesamtbetrag: | 9.912,12 – 9.952,76 EUR | 9.890,47 – 9.931,02 EUR | 9.812,54 – 9.852,77 EUR |

| Garantierter Wechselkurs: | |||

| Empfangsbetrag: | bis zu 8.705,68 GBP | bis zu 887.323,73 INR | bis zu 109.598,27 MAD (kann abweichen) |

| Sparbetrag:* | bis zu 81,27 EUR | bis zu 296,80 EUR | bis zu 288,97 EUR |

| Transaktionsdauer: | 1-2 Tage | 1-2 Tage | keine Angaben |

Gibt es bei Wise Überweisungslimits?

Die Limits bei Wise-Auslandsüberweisungen hängen sowohl von der Empfangswährung als auch der Einzahlungsmethode ab.

Limits für Zahlungen in Euro:

Die Limits bei Wise-Auslandsüberweisungen hängen sowohl von der Empfangswährung als auch der Einzahlungsmethode ab.

Für Euro-Zahlungen bei Wise gelten je nach Einzahlungsmethode folgende Limits:

- Verfügbares Wise-Guthaben – bis zu 6 Millionen Euro

- Banküberweisung und Trustly – bis zu 1,2 Millionen Euro

- iDEAL – bis zu 50.000 Euro

- SOFORT-Überweisung – bis zu 25.000 Euro

- Kredit- oder Debitkarte – bis zu 10.000 Euro

- PayPal – bis zu 2.500 Euro

Bei Beträgen über 100.000 GBP (ca. 114.000 Euro) müssen allerdings noch zwei Sachen beachtet werden.

Falls Sie bei Wise auf monatlicher Basis mehr als 114.000 Euro überweisen, wird auf die variable Gebühr ein Rabatt angewendet.

Für höhere Geldbeträge verlangt Wise häufig auch einen Nachweis für die Quelle des überwiesenen Geldes (Kontoauszug, Investment- oder Sparzertifikat, Rechtsanwaltsschreiben).

Wise Card

Momentan befinden sich im Angebot von Wise zwei Debitkarten:

- Wise Card (klassische grüne Debitkarte)

- Wise Eco Card (biologisch abbaubare weiße Debitkarte)

Da es sich bei der Wise-Karte um eine Debitkarte, können Sie die Karte nur dann verwenden, solange Sie genügend Geld in einer beliebigen Währung auf Ihrem Guthaben haben. Sie erhalten entweder eine VISA- oder eine Mastercard-Karte.

Zwischen den 2 Wise-Karten gibt es eigentlich nur 2 Unterschiede:

Einerseits sind die Kosten für die Anschaffung einer weißen Debitkarte von Wise 2 Euro höher (Wise Card = 7 Euro; Wise Eco Card = 9 Euro).

Andererseits handelt es sich bei der Eco Debit Card von Wise um eine biologisch abbaubare Karte, während die klassische Wise-Karte wie gewöhnlich aus nicht abbaubarer Plastik hergestellt wird.

Wo ist die Wise-Card verfügbar?

Die Wise-Karte ist sowohl als physische als auch virtuelle Karte verfügbar, die Sie einfach mit Ihrem ApplePay- sowie GooglePay-Konto verbinden können, und ist momentan in den folgenden Ländern verfügbar:

- Europa: meiste Länder des EWR, Großbritannien, Schweiz

- Asien: Japan, Malaysia, Singapur

- Nordamerika: USA, Kanada

- Australien: Australien, Neuseeland

- Südamerika: Brasilien

Was ermöglicht Ihnen die Wise Debit Card?

Kostenlose Bargeldabhebungen: 2 oder weniger Abhebungen in Höhe von bis zu 200 Euro monatlich (danach Gebühren in Höhe von 1,75 % der Überweisungssumme + Fixgebühr in Höhe von 0,50 Euro)

Auslandseinsatz: Die Wise-Card können Sie in mehr als 190 Ländern nutzen und somit in mehr als 150 unterschiedlichen Währungen Transaktionen tätigen, ohne sich über den Wechselkurs Gedanken machen zu müssen. Alle Währungsumtausche erfolgen nach dem Devisenmittelkurs und es fallen keine Wechselkursaufschläge an.

- Bis zu 43 haltbare Währungen

- Bankverbindung für 10 Währungen

- Währungswechsel nach dem Devisenmittelkurs

- Kostenlose virtuelle Debitkarte inklusive

Wise: Gebühren und Kosten im Überblick

Da bei Wise unterschiedliche Kosten bzw. Gebühren beachtet werden müssen, werden alle Gebühren des Anbieters noch einmal in der folgenden Tabelle zusammengefasst:

| Gebühren und Kosten | Wise |

|---|---|

| Kontoeröffnung: | kostenlos |

| Kontoführung: | kostenlos |

| Haltegebühr: (für Konten über 15.000 EUR) | 0,4 % |

| Gebühren bei der Geldeinzahlung: | zahlungsartbedingt (0 bis 0,50 %) |

| Kosten der Wise Debit Card | 7 EUR (Wise Card) / 9 EUR (Wise Eco Card) |

| Kosten der Geldabhebung: (ab 200 EUR monatlich) | 1,75 % + 0,50 EUR |

| Transaktionen zur Kontofinanzierung: (bspw. E-Wallets) | 2 % |

| Kosten des Währungsumtauschs: | währungsbedingt (ab 0,41 %) |

| Kosten des Haltens von Währungen: (43 Währungen) | kostenlos |

| Wechselkursaufschlag: | |

| Ausländische Überweisungen: | währungsbedingte und zahlungsartbedingte Gebührenbestimmung (Fixgebühr + variable Gebühr = in der Regel < 1 %) |

| Rabatt auf die variable Gebühr: | ab 100.000 GBP (ca. 114.000 EUR) monatlich |

| Bankverbindungen für 10 Währungen: | kostenlos |

| Kosten des Geldempfangs per Bankverbindung: | kostenlos (ausgenommen USD-Wire-Zahlungen) |

| Kosten des Empfangs von USD-Wire-Zahlungen: | Fixgebühr in Höhe von 4.14 USD |

Wise-App: Funktionen der App im Test

Die Wise-App ist auf Deutsch übersetzt und ist für iOS- sowie Android-Geräte verfügbar. Mit mehr als 20 Millionen Downloads gehört die App von Wise zu den weltweit populärsten Finanz-Apps.

Falls Sie Erfahrungen anderer Personen, die bei Wise bereits ein Konto eröffnet haben, lesen wollen, können Sie bei Trustpilot mehr als 187.000 unterschiedliche Bewertungen finden. Neue Wise-Bewertungen werden auf täglicher Basis hinterlassen.

Das Unternehmen hat sich im Jahr 2022 ebenfalls erneut einer Überprüfung des TÜV Süd unterzogen. Die Kundenzufriedenheit wurde mit einer hohen Gesamtnote (1,63) bewertet. Mehr diesbezüglich können Sie unter folgendem Link auffinden.

Nachstehend werden die bedeutendsten Funktionen der Wise-App unter die Lupe genommen und wir berichten in Kürze über unsere Erfahrungen mit jeder der ausgewählten Features.

1. Benutzeroberfläche

Die Benutzeroberfläche von Wise zeichnet sich durch hohe Benutzerfreundlichkeit aus und das gesamte Leistungsangebot ist in 5 übersichtliche Kategorien gegliedert:

Home: Informationen zu Konten, Transaktionen und Wechselkursen, Ihre persönlichen Kontodaten

Karte: Bestellung und Verwaltung Ihrer Wise-Debitkarten, QR-Code-Zahlungen

Senden: Überweisungsrechner mit transparent angeführten Kosten

Empfänger: Hinzufügung von neuen Empfängern (Wise-Konten, internationale Bankkonten, Geschäftskonten und Wohltätigkeitsorganisationen)

Verwalten: Verwaltung von Bankverbindungen, geplanten Überweisungen und Lastschriften, Einrichtung von automatisierten Auslandsüberweisungen sowie Währungsumtauschen, Kontoauszüge und Berichte

Wir persönlich hatten keine Probleme beim Umgang mit der Wise-App, da alles logisch strukturiert ist und alle Features dort aufzufinden waren, wo es auch zu erwarten war.

2. Multiwährungskonto

Das Wise-Multiwährungskonto ermöglicht Ihnen, innerhalb weniger Minuten ein eigenes Wise-Konto in über 40 unterschiedlichen Währungen zu eröffnen.

Für 10 Währungen (AUD, CAD, EUR, GBP, HUF, NZD, RON, SGD, TRY, USD) erhalten Sie sogar eine eigene Bankverbindung, wofür allerdings eine Verifizierung der Identität (Vorder- und Rückseite eines Personaldokuments, Selfie) erforderlich ist.

NOK-Konto von Wise: keine Verifizierung der Identität erforderlich

EUR-Konto von Wise: Verifizierung der Identität erforderlich (Verifizierungsbestätigung: innerhalb weniger Minuten per E-Mail)

In unserem Test haben wir 2 Wise-Konten eröffnet:

Da es sich beim EUR-Konto um eine Bankverbindung handelt, bedeutet dies, dass Sie eine eigene belgische IBAN erhalten sowie einen BIC- bzw. SWIFT-Code.

Diese Daten erhalten Sie jedoch erst, nachdem Sie eine Mindesteinzahlung in Höhe von 20 Euro tätigen. Zudem ermöglicht Ihnen jede der angebotenen Bankverbindungen, in diesen Währungen gebührenfrei Geld zu empfangen.

Alle verfügbaren Konten lassen sich einfach schließen und wenn nötig wieder eröffnen. Mit einem einzigen Klick auf das gewünschte Wise-Währungskonto finden Sie Optionen wie Hinzufügen, Umtauschen und Senden, die Ihnen Ihre Geldverwaltung im größtmöglichen Maße erleichtern.

3. Geldeinzahlung

Die Geldeinzahlung bei Wise erfolgt ebenfalls einfach und es bieten sich zudem zahlreiche Zahlungsmethoden an.

Schnell-Überweisung: Debit- und Kreditkarte, Paypal und GooglePay (schnellste und teuerste Option)

Preiswert-Überweisung: Banküberweisung, iDEAL*, Trustly (kostenlose, aber langsamste Option) – UNSERE WAHL

Einfach-Überweisung: SOFORT-Überweisung

* iDEAL erweist sich als wahrscheinlich beste Option, da bei Wise keine zusätzlichen Kosten anfallen und die Einzahlung trotzdem sekundenschnell durchgeführt wird. Es fallen jedoch iDEAL-Gebühren an, über die Sie sich vorab informieren sollten.

Zur Auswahl stehen Ihnen:

Wir persönlich haben 1.000 Euro von einem Bankkonto an Wise überweisen. In diesem Fall werden keine Einzahlungsgebühren erhoben.

Dies liegt in erster Linie daran, dass seit Januar 2008 alle SEPA-Zahlung bzw. alle Euro-Zahlungen innerhalb des EWR kostenlos durchgeführt werden müssen. Das vom Bankkonto überwiesene Geld war innerhalb 48 Stunden in unserem Wise-Konto verfügbar.

4. Auslandsüberweisungen

Ob die Wise-Auslandsüberweisungen wirklich so reibungslos ablaufen, mussten wir natürlich auch selbst testen.

Wenn Sie bei Wise Geld überweisen, können Sie Ihr Geld in 26 unterschiedlichen Währungen versenden, die direkt bei Wise nach einem marktführenden Wechselkurs in insgesamt 55 unterschiedliche Währungen umgewechselt werden können.

Wir haben mit Wise den folgenden Internationalen Geldtransfer getätigt:

| Währungsumtausch: | 🇪🇺 → 🇳🇴 (Norwegische Krone) |

| Überweisungsbetrag: | 500 EUR |

| Kosten der Preiswert-Überweisung: (Einzahlung per Bankkonto) | 2,92 EUR |

| Umzutauschender Gesamtbetrag: | 497,08 EUR |

| Garantierter Wechselkurs: | |

| Empfangsbetrag: | 5659.06 NOK |

| Geschätzte Überweisungsdauer: | 4 Werktage (Innerhalb 48 Stunden angekommen) |

Wir können hiermit bestätigen, dass die im Wise-Rechner dargestellten Angaben zu 100 % der Realität entsprechen. Es fielen keine zusätzlichen Kosten an und der Empfänger hat genau den Betrag empfangen, der im Rechner dargestellt wurde.

Die Empfangsbank hat für die Auslandsüberweisung ebenfalls keine zusätzlichen Gebühren erhoben und die Überweisung war bereits innerhalb 48 Stunden auf dem Konto des Empfängers sichtbar.

5. Wise Card

Die sogenannte Wise Card mussten wir natürlich auch bestellen und während einer Geschäftsreise testen. Wir haben uns für die klassische grüne Wise-Karte entschieden.

Die Kosten für die Erstellung einer klassischen Wise Debit Card beliefen sich auf insgesamt 7 EUR und die Karte wurde innerhalb 4 Werktagen an eine deutsche Wohnadresse zugeliefert. Per Zufallsprinzip wurde uns eine Wise-Mastercard erteilt.

Die Geldabhebung an einem außereuropäischen Geldautomaten wurde ebenfalls problemlos abgewickelt. Wir haben eine Geldabhebung in Höhe von 100 EUR getätigt und der Währungsumtausch fand nach dem von Wise angebotenen Devisenmittelkurs statt.

Bei Auslandstransaktionen fällt allerdings eine Wechselgebühr an, die bei den populäreren Währungen unter 0,50 % des Wechselbetrags liegt.

Bei den etwas exotischeren Währungen schwankt die Wechselgebühr zwischen 0,50 und 1 % des Wechselsumme. Falls Sie aber bereits über genügend Guthaben in der erforderlich Währung verfügen, fällt diese Gebühr komplett aus.

6. Wise-Support

In der Hilfe-Sektion können Sie unterschiedliche Themen durchsuchen, die dann in weitere Subkategorien eingeteilt werden. Jede dieser Subkategorien enthält die am häufigst gestellten Fragen für diese Subkategorie, um so möglicherweise auch ohne direkten menschlichen Kontakt den Kunden zu helfen.

Falls Sie keine Lösung für Ihr Problem finden können, stehen Ihnen 3 Möglichkeiten zur Verfügung: Sie können direkt in der Wise-App eine E-Mail auf Deutsch oder in einer der 14 weiteren verfügbaren Sprachen versenden. Wise ist ebenfalls per In-App-Live-Chat und Telefon erreichbar, allerdings nur von Montag bis Freitag von 8 bis 15 Uhr sowie in ausgewählten Sprachen.

Was den Support angeht, konnten wir innerhalb der App folgende Informationen auffinden:

Fazit: Lohnt es sich, ein Wise-Konto zu eröffnen?

Die Einrichtung eines Wise-Kontos ist kostenfrei und in wenigen Minuten erledigt, selbst wenn Sie es nicht regelmäßig nutzen.

Die Kontoführung ist ebenfalls gebührenfrei, und mit dem Multiwährungskonto von Wise können Sie Ihr Guthaben in über 40 verschiedenen Währungen kostenfrei verwalten.

Für 10 dieser Währungen erhalten Sie sogar eine eigene Bankverbindung, wie beispielsweise eine belgische IBAN und einen BIC- bzw. SWIFT-Code für das EUR-Konto, wodurch alle eingehenden Euro-Zahlungen bei Wise gebührenfrei abgewickelt werden.

Was sich als wahrscheinlich größter Vorteil von Wise erweist sind die günstigen Auslandsüberweisungen: Bei Wise können Sie Geld in zahlreichen Währungen versenden, die dann direkt bei Wise nach dem Devisenmittelkurs in insgesamt 52 Währungen umgewechselt werden können.

Beim internationalen Geldtransfer über Wise betragen die Kosten in der Regel weniger als 1%. Der transparente Wise-Überweisungsrechner trägt maßgeblich dazu bei, dass die Anzahl der Auslandsüberweisungen über Wise von Jahr zu Jahr zunimmt.

Die Wise Card ist ein weiteres nützliches Feature, das es ermöglicht, weltweit bis zu 200 EUR monatlich an Geldautomaten abzuheben.

Wise richtet sich in erster Linie an Reisende, die sich während ihres Aufenthalts im Ausland keine Sorgen über ungünstige Wechselkurse machen möchten, wie sie oft von traditionellen Banken berechnet werden.

Auch wenn Sie regelmäßig Auslandsüberweisungen an Freunde oder Verwandte durchführen, bietet sich Wise als eine der momentan besten Möglichkeiten auf dem Markt.

Wise-Alternative: Welche Alternativen gibt es?

Folgende Anbieter gelten als sinnvolle Alternativen zu Wise:

- Revolut – Die britisch-litauische Neobank erweist sich als wahrscheinlich größter Konkurrent von Wise. Beide Anbieter bieten Auslandsüberweisungen zu rekordniedrigen Gebühren an, wobei bei Revolut dank der von der litauischen Zentralbank erteilten Banklizenz noch eine Reihe weiterer Dienstleistungen im Angebot auffindbar sind.

- N26 – Bei N26 handelt es sich um die Deutschlands erste mobile Direktbank. Da N26 und Wise Partner sind und somit innerhalb der N26-App die Wise-Plattform integriert ist, werden die Auslandsüberweisungen bei N26 zu denselben Gebühren wie direkt bei Wise abgewickelt.

- Atlantic Money – Die britische App ermöglicht Ihnen, zu einer Fixgebühr in Höhe von 3 Euro pro Überweisung bis zu 1 Million Euro ins Ausland zu senden.