A szabad felhasználású hitelek nagyon népszerűek a banki ügyfelek körében. Ez főleg azért van így, mert a kölcsönök jellemzően egyszerűbb feltételekkel és gyorsabb hitelbírálattal rendelkeznek, mint a célhoz kötött hitelek.

Miért válassz szabad felhasználású hitelt?

- Nem szükséges hozzá fedezet, ezért nem kell attól félni, hogy a bank el fogja tulajdonítani a lakásodat.

- Az igényléséhez nagyon egyértelmű és egyszerű feltételeknek kell megfelelni.

- A kamat a futamidő során fix, nem változik, emiatt nagyon könnyű előre kiszámolni a teljes visszafizetendő összeget.

A szabad felhasználású hitelek csoportjába több hiteltermék tartozik, ezért nagy befektetésekre és átmeneti kiadások kifizetésére is találhatsz megfelelő konstrukciót.

Legjobb személyi kölcsön

Igénylés előtt mindenképp hasonlítsd össze a hitelezők ajánlatait a Financer.com személyi kölcsön kalkulátor segítségével. Így pillanatok alatt megtalálod a számodra legkedvezőbb hitelt.Személyi kölcsön

A szabadon felhasználható személyi kölcsön a legnépszerűbb hitelfajta. Szinte minden banknál találsz ilyen hitelt, ezért a piacon számos különböző termék közül lehet válogatni.

A szabad felhasználású személyi kölcsön esetén a jövedelmed lesz az egyetlen fedezet, ezért ezt a bank szigorúan fogja ellenőrizni.

A hitel teljes mértékben szabad felhasználású és a pénzt általában egy összegben folyósítják.

Gyors folyósítással rendelkezik

Szinte mindegyik banknál elérhető, ezért nagy a választék

A hitelt egy összegben folyósítják

Választhatsz fix törlesztőrészletet is

Olcsóbb a folyószámlahitelnél és hitelkártyánál

Lehetőséged van előtörleszteni és végtörleszteni

Előnyei

Drágább a szabad felhasználású jelzáloghitelnél

Legfeljebb 10.000.000 Ft hitelösszeg igényelhető

Szigorúan ellenőrzik a jövedelmet, mivel az az egyetlen biztosíték

Hátrányai

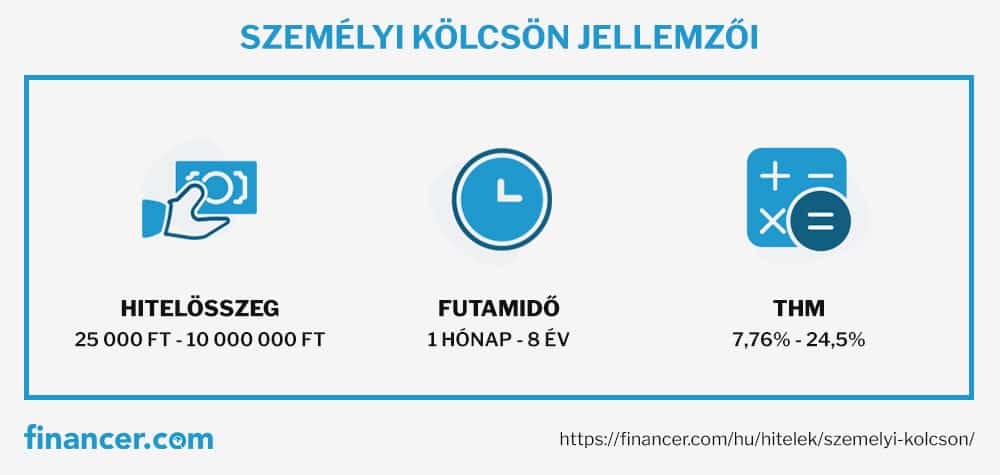

A személyi kölcsön összege

Személyi kölcsön esetén nincs jelzálog, ezért a maximális hitelösszeget a jövedelmed mértéke alapján fogják meghatározni.

Általában a jövedelem 30-40%-a fordítható hiteltörlesztésre, viszont az is számít, ha ebből törlesztesz-e már korábban felvett hitelt.

Személyi kölcsön keretében legfeljebb 10.000.000 Ft-os hitelösszeg vehető fel.

Minősített Fogyasztóbarát Személyi Hitel

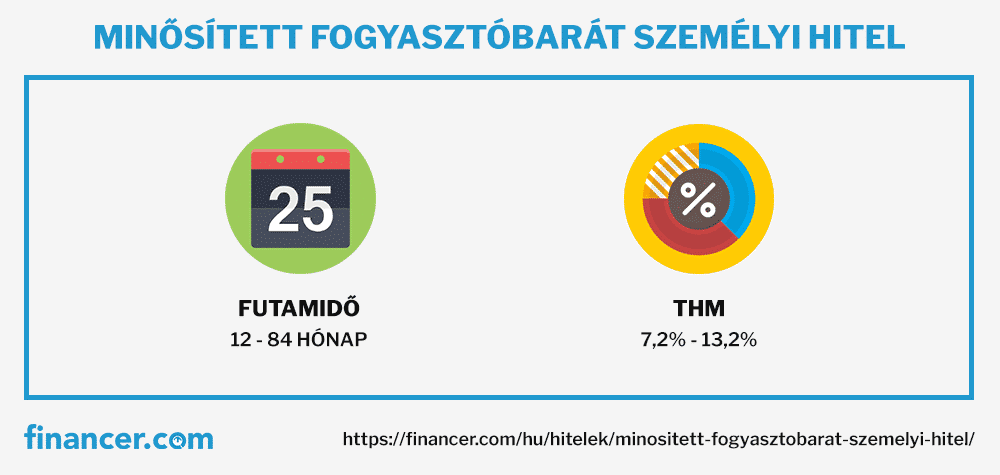

A Minősített Fogyasztóbarát Személyi Hitel a szabad felhasználású kölcsönöknek egy új, kedvezőbb formája.

Az MNB 2021. januárjától tette elérhetővé a kölcsönt olyan kereskedelmi bankoknál, melyeknek termékei megfelelnek a fogyasztóbarát kritériumoknak.

A minősítés nem csak a kedvezőségben mutatkozik be, ugyanis a bankok az átláthatóságra és az egyszerű igénylésre is nagy hangsúlyt fektetnek.

Ez a szabadon felhasználható hitel kötelezően fix kamattal rendelkezik és annuitásos törlesztéssel működik.

Szabad felhasználású jelzáloghitel

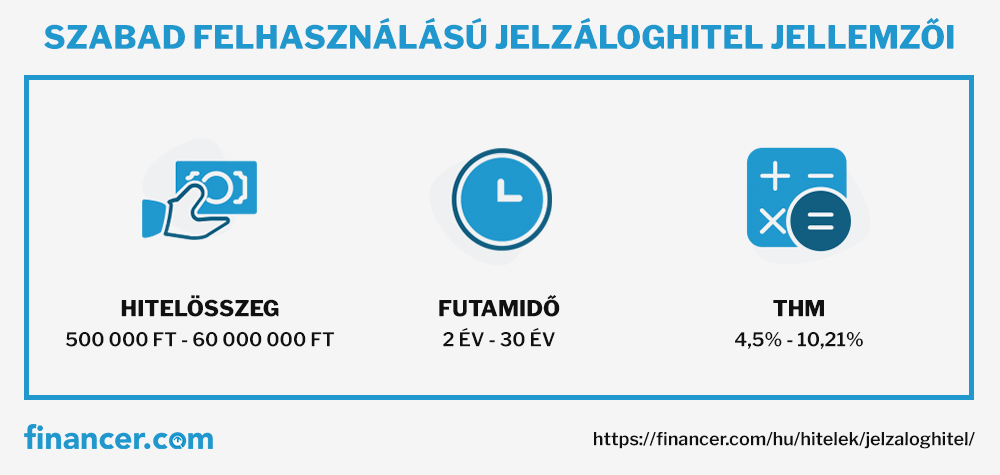

A szabad felhasználású jelzáloghitel több esetben is előnyösebb lehet a személyi kölcsönnél, főleg akkor, ha rendelkezel a bank számára megfelelő ingatlanfedezettel.

Elég, ha csak a THM-et vesszük figyelembe. A szabad felhasználású jelzáloghitelnél a THM 4,5% is lehet, a személyi kölcsönöknél ez akár a 24,5%-ot is elérheti.

A hitelfelvételhez természetesen jelzálog megkötése szükséges, ami sok ügyfelet visszatart a szerződéstől.

Az egyik legolcsóbb személyi kölcsön

Magas hitelösszeget igényelhetsz

Választhatsz hosszú futamidőt, hogy a törlesztés ne okozzon gondot

Lehetőséged van előtörleszteni és végtörleszteni

Előnyei

Szükséged lesz megfelelő ingatlanfedezetre

Lassú hitelbírálat, folyósítás

Az igénylés sokkal több papírmunkával jár, mint egy személyi kölcsönnél

Hátrányai

A szabad felhasználású jelzáloghitel összege

A szabad felhasználású jelzáloghitel ingatlanfedezettel működik, ezért a hitelösszeget a fedezetként szolgáló ingatlan piaci értéke szerint határozzák meg.

A legjobb esetben a hitelösszeg a piaci érték 80%-a lehet, viszont ezt az arányt az ingatlan adottságai és elhelyezkedése is befolyásolja.

Szabad felhasználású jelzáloghitel keretében legfeljebb 60.000.000 Ft-os hitelösszeg vehető fel.

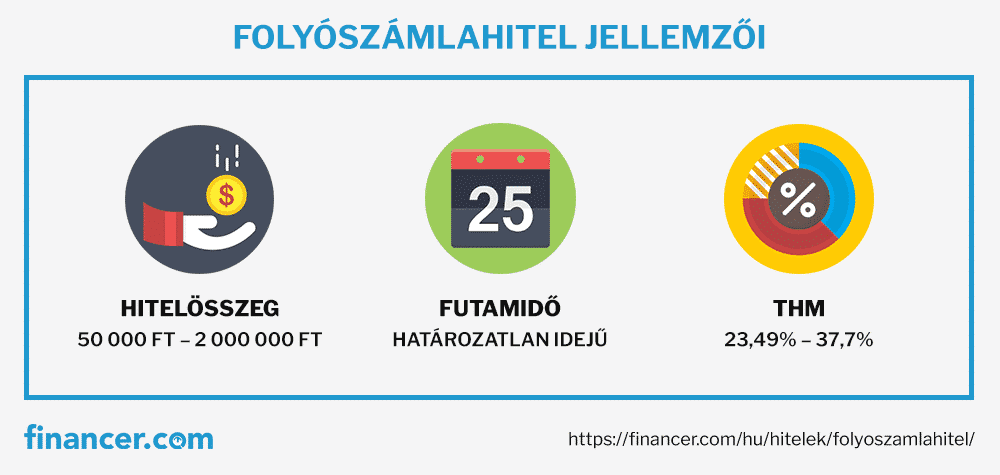

Folyószámlahitel

A folyószámlahitel a praktikus jellege miatt az egyik legnépszerűbb banki hiteltermék. Ezt a hitelt a fizetési számládra kapod és egyfajta biztonsági keretként tudod használni.

A folyószámlahitel hitelkerete szabadon felhasználható, ezért remek megoldásként szolgál olyan váratlan kiadások fedezésére, amire a jövedelem nem volna elég.

A legtöbb banknál 1 évre lehet ilyen hitelt igényelni, viszont ez a futamidő egy év elteltével meghosszabbítható. A folyószámlahitelt ugyanakkor bármikor fel lehet mondani, ha úgy érzed, hogy többé nincs rá szükséged.

A hitelkeret bármikor rendelkezésre áll

Az összeg szabadon felhasználható

Csak igénybevétel esetén kell kamatot fizetni

Nem szükséges fedezet

Gyors hitelbírálat

Előnyei

Sokkal drágább a személyi kölcsönnél

Rávezethet arra, hogy a kelleténél többet költekezz

Rendelkezésre tartási díjat mindig kell fizetni

A tartozás a jövedelem mértékét fogja csökkenteni

Hátrányai

A folyószámlahitel összege

A folyószámlahitel minden ügyfélnél személyreszabott hitelösszeggel igényelhető. A hitelkeretet a jövedelem nagysága szerint határozzák meg.

A fizetésednek akár 4-5-szörösét is megkaphatod hitelkeretként, viszont a folyószámlahitelnél is van egy felső határ, amit a keretösszeg nem haladhat meg. Ez a limit minden banknál változó.

Folyószámlahitel keretében legfeljebb 3.000.000 Ft-os hitelösszeg vehető fel.

Folyószámlahitel példa

Tegyük fel, hogy 200.000 Ft-os jövedelemmel rendelkezel és 1.000.000 Ft-os folyószámlahitelt igényelsz. Ez a következőket fogja jelenteni:- Ha elfogy a számládról a 200.000 Ft, akkor az egyenleged 1.000.000 Ft-ig negatívba fordulhat

- Ezzel lényegében 1.200.000 Ft-ot tudsz elkölteni

- Amikor megjön a fizetésed, a tartozás összege automatikusan levonódik belőle

- A fizetés hátramaradt részét megkapod a számládra

Váratlan kiadások rendezésére alkalmas

A folyószámlahitel váratlan kiadások rendezésére lett kitalálva, ezért más célra nem a legjobb választás.

Ha például gyakran szeretnéd vásárlásra használni, akkor egy hitelkártya a vásárlási bónuszok miatt kedvezőbb megoldás lehet.

Nagy összegű költekezésekre szintén nem alkalmas, mert a hitelösszeg nagysága ezt nem engedi meg.

Ne igényelj folyószámlahitelt azzal a céllal, hogy nagy kiadásokat fedezz belőle.

Hitelkártya

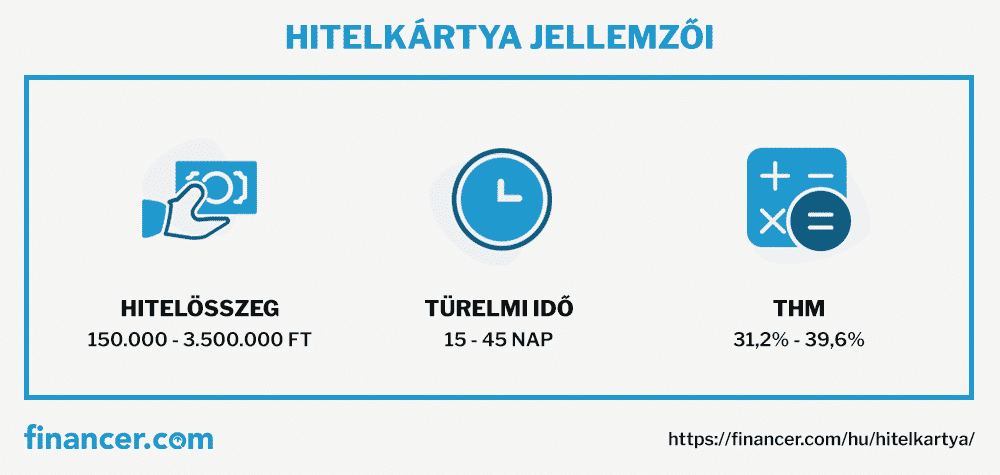

A hitelkártyák sok szempontból hasonlítanak a folyószámlahitelre. Az alacsony hitelkeretből kisebb vásárlásokat, átmeneti kiadásokat lehet rendezni.

A kártyáknál meg van határozva egy türelmi idő, amely keretén belül a tartozás nem von kamatot maga után. Ez azt jelenti, hogyha időben visszatörleszted az adósságod, akkor lényegében ingyen vetted igénybe a bank pénzét.

Ha kilépsz a türelmi időből és később rendezed a tartozást, akkor viszont magas THM-et kell fizetned. Ha hitelkártyát használsz, akkor vigyáznod kell a pontos törlesztésre.

Csak akkor fizetsz kamatot, ha használod az egyenleget

Alacsony jövedelemmel is kapható

A kártyák használatával kedvezményekben részesülsz

Könnyen igényelhető és bármikor meg lehet szüntetni

Előnyei

Magas THM-mel rendelkezik

Az alacsony hitelkeretből nem lehet nagy vásárlásokat intézni

A legtöbb kártyánál drága a készpénzfelvétel

A törlesztés a legtöbb kártyánál nem automatikus

Hátrányai

A hitelkártyák bónuszai

Minden bank különféle bónuszokat, szolgáltatásokat határoz meg a hitelkártyák mellé. Ezek a bónuszok a következők lehetnek:- 1-5%-os pénzvisszatérítés meghatározott vásárlásokra

- Levásárolható bónusz egyenleg

- Különféle kedvezmények partnerüzletekben

- Belföldi, külföldi utasbiztosítás

A hitelkártya összege

A hitelkártya összegét szintén a jövedelmed fogja befolyásolni. A személyi kölcsönhöz képest kevesebb figyelmet fordítanak a jövedelem nagyságára, ugyanis a hitelkártyák alacsony hitelkerettel rendelkeznek.

Ezért van az, hogy a hitelkártyákat alacsony jövedelemmel és kevés dokumentummal is lehet igényelni.

Egy hitelkártyával legfeljebb 3.500.000 Ft-os hitelkeretre tehetsz szert.

Személyi kölcsön vagy szabad felhasználású hitel (jelzálog)?

A személyi kölcsön és a szabad felhasználású jelzáloghitel hasonló célt szolgálnak, viszont teljesen más feltételekkel rendelkeznek.

A két termék különböző célcsoportnak készült, ez pedig a tulajdonságaikon is látszik. A következő táblázatban összefoglaltuk a két hitel jellemzőit:

| Személyi kölcsön | Szabad felhasználású jelzáloghitel | |

|---|---|---|

| Hitelösszeg | 25.000 – 10.000.000 Ft | 500.000 – 60.000.000 Ft |

| Futamidő | 3 hónap – 8 év | 2 – 30 év |

| THM | 5,9% – 24,6% | 4,5% – 10,21% |

| Ingatlanfedezet | nem szükséges | kötelező |

| Pénz felhasználása | szabad felhasználásra | szabad felhasználásra |

| Kamattámogatás | nincs | nincs |

| Kockázat | közepes | magas |

| Hitelbírálat ideje | akár 1 munkanap | legalább 1 hónap |

A jelzáloghitel természetesen csak olyan emberek számára felel meg, akik rendelkeznek megfelelő ingatlanfedezettel és biztosak abban, hogy a jövőben törleszteni tudják a kölcsönt.

A személyi kölcsön jó megoldás olyan ügyfelek számára, akik nem szeretnék az ingatlanjukat kockáztatni és ezért hajlandóak magasabb THM-et fizetni.

A hitelösszeg fontossága

Hitelfelvétel esetén nagyon fontos lesz az, hogy megfelelő hitelösszeget igényelj.

Egy túl alacsony hitelösszeg kevés lehet ahhoz, hogy a célodat meg tudd valósítani, viszont ha túl sok pénzt igényelsz, akkor feleslegesen drágítasz a hiteleden.

Alacsony hitelösszeg

Ha egy rövid időre kevés pénzre volna szükséged, akkor egy folyószámlahitel vagy egy hitelkártya is megfelelhet a célodnak.

Egy alacsony hitelösszeget könnyebb lesz visszafizetni, illetve rövidebb időre kötelezed le magad.

Magas hitelösszeg

Hogyha sok pénzt szeretnél igényelni, akkor érdemes lesz egy szabad felhasználású jelzáloghitelt választani.

A jelzáloghitelek jóval alacsonyabb THM-mel rendelkeznek a fedezet nélküli hiteleknél.

Az egyetlen hátrány az, hogy a szerződésbe ingatlanfedezetet is be kell vonnod.

Szabad felhasználású hitel feltételei

- legalább 18. betöltött életév

- igazolt, állandó jövedelem

- pozitív KHR státusz

- magyarországi lakcím

- legalább 6 hónapos munkaviszony, 3 hónap a jelenlegi munkahelyen

Ha házas vagy, akkor bevonhatod a párodat is a hitel törlesztésébe. Olyan adóstársat is bevonhatsz, akivel kedvezőbb feltételek mellett kaphatod meg a hitelt.

Szükséges dokumentumok

Személyi kölcsön esetén

Az igényléshez a következő dokumentumok szükségesek:

- érvényes személyi igazolvány

- lakcímkártya (állandó magyarországi lakcímmel)

- utolsó 3 havi bankszámlakivonat

- 1 hónapos munkáltatói igazolás (ami igazolja, hogy rendszeres jövedelemmel rendelkezel)

- előző számlák befizetéséről szóló igazolvány

A nyugdíjas ügyfelek jövedelem helyett a nyugdíjukat kell igazolják.

Amennyiben vállalkozóként veszel fel hitelt, a dokumentumok mellé csatolnod kell egy NAV által kibocsátott egész évre szóló jövedelemigazolást is.

Szabad felhasználású jelzáloghitel esetén

A fentiek mellett a következő dokumentumokra is szükség lesz:

- értékbecslésre vonatkozó nyilatkozat

- közjegyzői okirat

- ház alaprajz

- építési engedély-másolat

- ingatlan-nyilvántartási kérelem

- adásvételi szerződés

A hitel futamideje

A szabad felhasználású kölcsönök maximális futamidejét legtöbbször az életkor határozza meg.

A feltételek között általában szerepel egy maximális életkor, amelyet az ügyfél nem haladhat meg.

Ha a hitelt több ember fizeti egyszerre, akkor majdnem mindig a legidősebb személy életkorát veszik figyelembe.

Ha megfelel az életkorod, akkor a futamidőbe sokkal nagyobb beleszólásod lesz. Mindenképp olyan futamidőt válassz, amely kedvező törlesztőrészletet eredményez.

Hasonlítsd össze az oldal tetején a legjobb szabad felhasználású hiteleket feltétel, kamat és egyéb költségek szerint.

Kattints át a bank honlapjára és indítsd el az online előminősítést. Az előminősítés meg fogja mondani, hogy jogosult vagy-e a hitelre.

Pozitív hitelbírálat után látogasd meg a bankot vagy kösd meg a hitelszerződést online!

Hogyan igényelj számodra megfelelő kölcsönt?

Szabad felhasználású hitel igénylése

A Financer.com segítségével egyszerűen összehasonlíthatod a bankok ajánlatait, és kiválaszthatod magadnak a legkedvezőbb hitelt:

Szabad felhasználású hitel igénylés 4 lépésben

Lépések

Navigálj az oldal tetejére

Az oldal tetején egy kalkulátort fogsz találni.

Válaszd ki a hitelösszeget

Válaszd ki a számodra megfelelő hitelösszeget és kattints a keresés gombra.

Hasonlítsd össze a termékeket

A szabadon felhasználható hitel kalkulátor megmutatja számodra a legkedvezőbb kölcsönöket.

Igényelj hitelt

Ha valamelyik ajánlat megtetszik, akkor az igénylés gombra kattintva felkeresheted a bankot.

Mikor érdemes szabad felhasználású kölcsönt igényelni?

A legtöbb hitelfelvevő szabad felhasználású hitelt igényel, hiszen rendkívül kényelmes az, hogy a kölcsönbe kapott összeget bármire elköltheted anélkül, hogy a bank számára bármit is igazolnod kellene.

- A legtöbb általános hitelcélra a szabad felhasználású hitel lesz a legjobb választás.

Adósság

Ha adósságod van, akkor egy szabad felhasználású vagy egy adósságrendező kölcsönnel a korábbi hiteledet egy olcsóbb, kedvezőbb konstrukcióra válthatod le.

Otthoni berendezés

Sokan azért igényelnek szabad felhasználású hitelt, hogy egy nagyobb, fontos otthoni beruházást finanszírozni tudjanak belőle.

Lakásfelújítás

Amennyiben a lakásfelújításhoz nincs szükséged magas hitelösszegre, akkor ezt akár egy pár éves futamidejű személyi kölcsönből is ki tudod fizetni. Ebben az a legjobb, hogy nem kell jelzálogjogot kötnöd az ingatlanra.

Befektetés

A legjobb döntés az, ha a hitelt olyasvalamire költöd, amiből valamilyen módon pénzt nyerhetsz. Egy lakáskorszerűsítés sok pénzt megspórolhat neked a jövőben, viszont ha a pénzt például a céged beindítására költöd, akkor szintén jól járhatsz.

Sok a kedvező kamatozású és törlesztőrészletű szabad felhasználású kölcsön, viszont ha lakásvásárlásra szeretnéd elkölteni a pénzt, akkor érdemesebb egy lakáshitelt választani.

A lakáshitelnek ugyanis még kedvezőbb a kamatlába és csak a megvásárolandó ingatlant kell bevonni fedezetként.

Ha változatlan törlesztőrészletet szeretnél, akkor ajánlott fix kamattal felvenni a kölcsönt.

Amennyiben van hitelkártyád, de nem használod, a folyószámla hitelkeretedből pedig nem költöttél, érdemes megszüntetni ezeket, hiszen befolyásolhatják az új hitel törlesztését.

Erre figyelj oda igénylés előtt

Ha jól döntesz, akkor akár több százezer forintot spórolhatsz meg.

Igénylés előtt mindenképp ajánlott a szabad felhasználású hitelkalkulátorral összehasonlítani a különböző bankok ajánlatait. Ezt ide kattintva teheted meg.

Összefoglaló

A szabad felhasználású hitelek a legnépszerűbb lakossági hiteltermékek. Ezek a hitelek bármilyen pénzügyi kiadások fedezésére alkalmasak.

Igénylés előtt el kell döntened, hogy mi lenne fontosabb számodra: alacsony THM-et szeretnél vagy bevállalod a magasabb THM-et, jelzálogmentesen.Egy kisebb, egyszeri kiadás rendezésére akár egy folyószámlahitel vagy hitelkártya is elegendő lehet. Sok esetben nem éri meg hosszú évekre lekötelezni magad.